Άλλο ένα έτος παροχής δανείων με το... σταγονόμετρο από τις τράπεζες στα νοικοκυριά για την απόκτηση κατοικίας ήταν το 2023. Είναι χαρακτηριστικό ότι οι τράπεζες προτίμησαν να χορηγούν δάνεια για την κάλυψη καταναλωτικών αναγκών, παρά για τις στεγαστικές ανάγκες των νοικοκυριών, κάτι που αποδίδεται λιγότερο στην έλλειψη ζήτησης και περισσότερο στα πολύ αυστηρά πιστοδοτικά κριτήρια που συνέχισαν να εφαρμόζουν οι τράπεζες, τα οποία περιόρισαν δραστικά τις πιθανότητες χορήγησης δανείων.

Στην κατεύθυνση αυτή συνέβαλαν βέβαια και οι συνθήκες στην αγορά ακινήτων με τη σημαντική άνοδο των τιμών που καθιστά απρόσιτη την απόκτηση κατοικίας για ένα μεγάλο μέρος του πληθυσμού, ειδικά των νεότερων.

Το πρόβλημα έχει απασχολήσει και την κυβέρνηση, που διαπιστώνει ότι οι ροές των πιστώσεων στην αγορά κατοικίας είναι εξαιρετικά ασθενείς, την ώρα που βρίσκεται σε εξέλιξη μια αρκετά σοβαρή στεγαστική κρίση, η οποία απασχολεί ιδιαίτερα τα νέα ζευγάρια. Στις αρχές Φεβρουαρίου, ο πρωθυπουργός, Κυριάκος Μητσοτάκης, έστειλε σαφές μήνυμα προς τις τράπεζες να αλλάξουν πολιτική, τονίζοντας: «Οι τράπεζες σήμερα ακόμα φαίνονται διστακτικές να χρηματοδοτήσουν την αγορά ακινήτων. Πρέπει να είναι πιο τολμηρές».

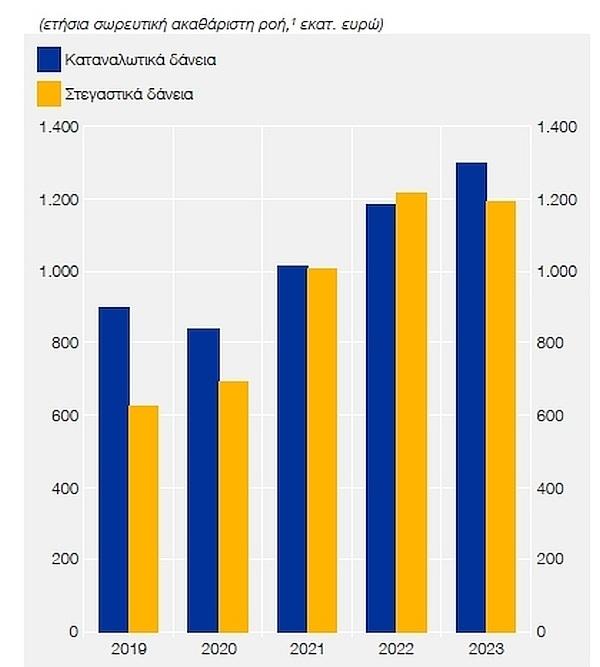

Τα στοιχεία της Τράπεζας της Ελλάδος (Έκθεση Διοικητή 2023) δείχνουν ότι από το 2019 έως το 2023, δηλαδή σε μια περίοδο όπου οι τράπεζες είχαν βελτιώσει αρκετά την οικονομική τους θέση και είχαν τη δυνατότητα να επαναφέρουν σε κάποιο βαθμό την πιστωτική επέκταση, κατά κανόνα προτιμούσαν να χορηγούν καταναλωτικά δάνεια, παρά στεγαστικά.

Όπως φαίνεται στο γράφημα, από τα πέντε αυτά έτη μόνο το 2022 οι τράπεζες είχαν χορηγήσει περισσότερα στεγαστικά από καταναλωτικά. Όμως, η προσδοκία ότι αυτό θα αποτελούσε μια μονιμότερη αλλαγή κατεύθυνσης δεν επιβεβαιώθηκε, καθώς το 2023 τα καταναλωτικά δάνεια... νίκησαν και πάλι και μάλιστα με αρκετή διαφορά.

Η εικόνα αυτή αποτυπώνει κάποιες γενικότερες τάσεις για τη συμπεριφορά και τις προτεραιότητες των νοικοκυριών αλλά και γενικότερα για το παραγωγικό μοντέλο της χώρας που παραμένει στραμμένο προς την κατανάλωση.

Δάνεια σε νοικοκυριά με καθορισμένη διάρκεια (2019 - 2023)

Όπως επισημαίνει η Τράπεζα της Ελλάδος,

- Ο μέσος ετήσιος ρυθμός αύξησης των καταναλωτικών δανείων επιταχύνθηκε σε 2,0% το 2023, έναντι 0,7% το 2022, αλλά ο μέσος ετήσιος ρυθμός συρρίκνωσης των δανείων για αγορά κατοικίας έγινε εντονότερος και διαμορφώθηκε σε -3,7% το 2023, από -3,1% το 2022.

- Η μηνιαία ακαθάριστη ροή των καταναλωτικών δανείων καθορισμένης διάρκειας αυξήθηκε κατά μέσο όρο το 2023 (σε 108 εκατ. ευρώ από 98 εκατ. ευρώ το 2022) και η αντίστοιχη ροή των δανείων για αγορά κατοικίας ήταν σχεδόν αμετάβλητη το 2023 (99 εκατ. ευρώ, 2022: 101 εκατ. ευρώ), αλλά παρέμεινε αρκετά υψηλότερη σε σύγκριση με το μέσο επίπεδο των περασμένων ετών (μέσος όρος 2018-2021: 61 εκατ. ευρώ). Το μέσο επίπεδο της εν λόγω ροής θα ήταν ακόμη υψηλότερο αν είχε συμπεριληφθεί και μέρος των δημόσιων πόρων που διοχετεύθηκαν μέσω του προγράμματος «Σπίτι μου».

- Η πορεία των καταναλωτικών δανείων είναι συνεπής με την ανοδική εξέλιξη της ιδιωτικής κατανάλωσης το περασμένο έτος. Η άνοδος των τραπεζικών επιτοκίων στα στεγαστικά δάνεια το 2023 είχε αρνητική επίδραση στη ζήτηση για νέες χορηγήσεις εκ μέρους των νοικοκυριών, τα οποία επίσης είχαν τη δυνατότητα να υποκαταστήσουν καθ’ ολοκληρίαν ή να συμπληρώσουν τα ληφθέντα στεγαστικά δάνεια με δικούς τους αποταμιευτικούς πόρους.

- Από την άλλη πλευρά, η επιτάχυνση του ρυθμού ανόδου του δείκτη τιμών κατοικιών τροφοδοτήθηκε κυρίως από τις αυξημένες εισροές ξένων άμεσων επενδύσεων. Η άνοδος των τιμών συνδέεται σε πολύ μικρότερο βαθμό με τη διατήρηση της ακαθάριστης ροής στεγαστικών δανείων σε σταθερό επίπεδο.

Οι τράπεζες αύξησαν τα επιτόκια των στεγαστικών δανείων πολύ περισσότερο από τα αντίστοιχα των καταναλωτικών. Όπως αναφέρει η ΤτΕ,

- Το μεσοσταθμικό επιτόκιο των στεγαστικών δανείων διαμορφώθηκε το 2023 σε 4,1%, επίπεδο κατά 96 μονάδες βάσης (μ.β.) υψηλότερο έναντι της μέσης τιμής του 2022 (η οποία ήταν κατά 132 μ.β. υψηλότερη από τη μέση τιμή του 2021).

- Το αντίστοιχο επιτόκιο καταναλωτικών δανείων καθορισμένης διάρκειας αυξήθηκε σε 11,3%, επίπεδο κατά 78 μ.β. υψηλότερο έναντι της μέσης τιμής του 2022.Το μεσοσταθμικό επιτόκιο στα δάνεια μη καθορισμένης διάρκειας, που περιλαμβάνουν, κατά σειρά μεγέθους του υφιστάμενου υπολοίπου, τις πιστωτικές κάρτες, τα ανοικτά δάνεια και τις υπεραναλήψεις από λογαριασμούς όψεως, αυξήθηκε κατά 47 μ.β. σε 14,9%.

Η αύξηση των επιτοκίων ήταν ένας από τους σημαντικότερους παράγοντες συγκράτησης της ζήτησης για στεγαστικά δάνεια. Όμως, ο σπουδαιότερος αποτρεπτικός παράγοντας ήταν τα πολύ αυστηρά κριτήρια που εφάρμοζαν οι τράπεζες και τα οποία μόλις τώρα αρχίζουν να χαλαρώνουν, με την πρώτη σχετική πρωτοβουλία να έρχεται από την Εθνική Τράπεζα, η οποία έχει και το μεγαλύτερο μερίδιο στις εκταμιεύσεις (περίπου 32%).

Ενώ στο παρελθόν οι τράπεζες έφθαναν να δίνουν στεγαστικά που υπερκάλυπταν την αξία της κατοικίας, τα πιο πρόσφατα στοιχεία της ΤτΕ δείχνουν ότι σήμερα χρηματοδοτούν κατά μέσο όρο το 60% της αξίας. Επίσης, πολύ συντηρητικές είναι και στο κριτήριο που αφορά την ετήσια επιβάρυνση του δανειολήπτη σε σχέση με το εισόδημά του. Κατά μέσο όρο, οι δαπάνες εξυπηρέτησης αντιστοιχούν μόλις στο 1/4 του ετήσιου εισοδήματος του δανειολήπτη.

Είναι χαρακτηριστικό ότι η Τράπεζα της Ελλάδος, θεσπίζοντας για πρώτη φορά όρια στα δάνεια με βάση την αξία των κατοικιών και το ύψος των εισοδημάτων, υιοθέτησε πολύ πιο «χαλαρά» όρια από αυτά που εφαρμόζουν οι τράπεζες, θέλοντας να στείλει ένα «σήμα» στο τραπεζικό σύστημα για την υιοθέτηση λιγότερο αυστηρών κριτηρίων.

Η απόφαση της Εθνικής να ανεβάσει στο 90% το όριο χρηματοδότησης της εμπορικής αξίας της κατοικίας (συμμετοχή μόνο 10% από τον δανειολήπτη), αποτελεί μια πρώτη κίνηση στην κατεύθυνση της χαλάρωσης των κριτηρίων, έστω και αν αφορά μόνο κατοικίες υψηλής ενεργειακής απόδοσης (κατηγορίας τουλάχιστον Γ), που κατά τεκμήριο απευθύνονται σε αγοραστές με σχετικά υψηλά εισοδήματα.

Το ζητούμενο πλέον είναι κινηθεί στην ίδια κατεύθυνση συνολικά το τραπεζικό σύστημα, ώστε να αυξηθούν οι χορηγήσεις στεγαστικών και να διευκολυνθεί η κάλυψη των στεγαστικών αναγκών των νοικοκυριών, αλλά και να τεθεί σε πιο σταθερά θεμέλια η αύξηση των τιμών (περίπου 60% από τα χαμηλά του 2017), που έως τώρα ήταν αποτέλεσμα κυρίως της εισροής ξένων επενδυτικών κεφαλαίων.