Την πρόθεση της να ασκήσει όχι μόνο τα δικαιώματα που ήδη διαθέτει, αλλά και να εξασκήσει τυχόν αδιάθετα δικαιώματα, διαθέτοντας μέχρι 50 εκατ. ευρώ στην αύξηση μετοχικού κεφαλαίου των 120 εκατ. ευρώ επιβεβαίωσε η Reggeborgh Invest B.V. με νέα επιστολή της στη διοίκηση της ΕΛΛΑΚΤΩΡ.

Επαναλαμβάνοντας όσα είχε δηλώσει με επιστολή στις 7 Απριλίου, η ολλανδική εταιρεία, που αποτελεί τον μεγαλύτερο μέτοχο του κατασκευαστικού ομίλου, αναφέρει στη νεότερη επιστολή της ότι «έχει κινηθεί η διαδικασία μέσω των χρηματιστηριακών εταιρειών, στις οποίες διατηρεί κωδικούς, προκειμένου να γίνουν όλες οι απαραίτητες ενέργειες για να εξασκηθούν πλήρως τα δικαιώματα προτίμησης.

Η Reggeborgh διακρατεί 59.930.339 δικαιώματα (και αντίστοιχο αριθμό μετοχών) τα οποία δίνουν το

δικαίωμα αγοράς 37.456.461 νέων μετοχών στην ΕΛΛΑΚΤΩΡ στην τιμή έκδοσης €0,90 ανά

μετοχή, επένδυση ποσού €33.710.815. Επιπλέον, η Reggeborgh επιβεβαιώνει τη δέσμευσή της για εξάσκηση τυχόν αδιάθετων δικαιωμάτων μέχρι του συνολικού ποσού των €50εκ.

«Κατά συνέπεια», αναφέρει σχετική ανακοίνωση της ΕΛΛΑΚΤΩΡ, «επιβεβαιώνει συμμετοχή σε εξάσκηση τυχόν αδιάθετων δικαιωμάτων μέχρι του μέγιστου συνολικού ποσού των €16.289.185», ώστε συνολικά να διαθέσει ποσό μέχρι €50εκ.».

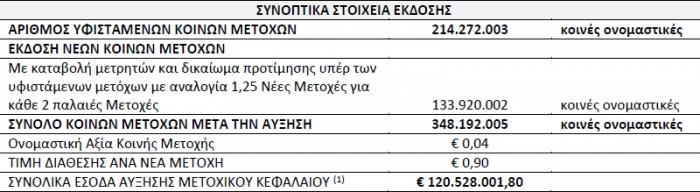

Η δήλωση της Reggeborgh έρχεται λίγο πριν αρχίσει η διαπραγμάτευση των δικαιωμάτων για την αύξηση κεφαλαίου στο ΧΑ, που αναμένεται από σήμερα, και θα αρχίσει ταυτόχρονα με την άσκηση των δικαιωμάτων. Η περίοδος άσκησης του δικαιώματος θα είναι μεταξύ 21 Ιουλίου και 3 Αυγούστου, ενώ η διαπραγμάτευση του δικαιώματος στο Χρηματιστήριο θα διαρκέσει από 21 έως 29 Ιουλίου. Εκτιμάται ότι η διαπραγμάτευση των νέων μετοχών θα αρχίσει στις 13 Αυγούστου. Σημειώνεται ότι η δεύτερη μεγαλύτερη μέτοχος, εταιρεία Greenhill, συμφερόντων των εφοπλιστών Καϋμενάκη και Μπάκου, δεν έχει μέχρι στιγμής ενημερώσει τη διοίκηση της ΕΛΛΑΚΤΩΡ για τα δικαιώματα που σκοπεύει να ασκήσει και το ποσό που προτίθεται να διαθέσει στην αύξηση κεφαλαίου.Υπενθυμίζεται ότι θα εκδοθούν και θα διατεθούν μέσω δημόσιας προσφοράς έως 133.920.002 νέες κοινές ονομαστικές μετά ψήφου μετοχές ονομαστικής αξίας €0,04 εκάστη με τιμή διάθεσης €0,90 ανά μετοχή.

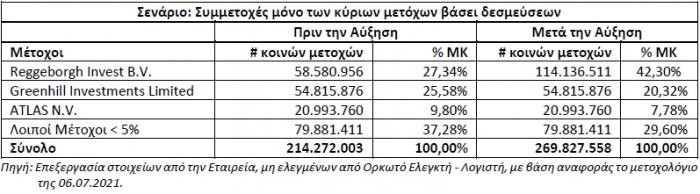

Σύμφωνα με όσα αναφέρονται στο Ενημερωτικό Δελτίο, μετά την ολοκλήρωση της αύξησης θα αλλάξουν οι ισορροπίες μεταξύ των βασικών μετόχων, με το ποσοστό της Reggeborgh να αυξάνεται στο 42,30% και της Greenhill Investments να υποχωρεί στο 20,32%.

Το σενάριο για τη συμμετοχή των βασικών μετόχων μετά την αύξηση κεφαλαίου, με την υπόθεση ότι θα ασκήσουν τα δικαιώματά τους σύμφωνα με τις σχετικές δεσμεύσεις που έχουν αναλάβει, αποτυπώνεται στον ακόλουθο πίνακα:

Πού θα διατεθούν τα νέα κεφάλαια

Το μεγαλύτερο μέρος των κεφαλαίων που θα αντληθούν θα κατευθυνθούν στην κεφαλαιακή ενίσχυση της κατασκευαστικής θυγατρικής ΑΚΤΩΡ.

Ειδικότερα, με βάση όσα αναφέρει το Ενημερωτικό Δελτίο, τα καθαρά κεφάλαια που δύναται να αντληθούν, υπό την παραδοχή της πλήρους κάλυψης και μετά την αφαίρεση των εκτιμώμενων εξόδων έκδοσης ποσού περίπου €1,6 εκατ., εκτιμάται ότι θα ανέλθουν στο ποσό των €118,9 εκατ. και θα διατεθούν και κατά σειρά προτεραιότητας ως εξής:

Α. Ποσό περίπου €98,6 εκατ. για τη συμμετοχή στην αύξηση του μετοχικού κεφαλαίου της 100% θυγατρικής της, ΑΚΤΩΡ ΑΤΕ, εντός 3 μηνών από την ολοκλήρωση της αύξησης.

Β. Ποσό περίπου €20,3 εκατ. για τη χρηματοδότηση νέων επενδύσεων στον τομέα των ανανεώσιμων πηγών ενέργειας, εντός 12-18 μηνών.