Με μία νέα μεγάλη τιτλοποίηση μη εξυπηρετούμενων δανείων, που θα ενταχθεί στο σχέδιο «Ηρακλής», καθώς και με δύο συναλλαγές πώλησης δανείων στην Ελλάδα και στην Κύπρο, η Alpha Bank επιταχύνει τη διαδικασία μείωσης του δείκτη «κόκκινων» δανείων σε μονοψήφιο ποσοστό, αξιοποιώντας την ισχυρή κεφαλαιακή της επάρκεια.

Μετά το Project Galaxy, μια από τις μεγαλύτερες τιτλοποιήσεις μη εξυπηρετούμενων δανείων στην Ευρώπη, ύψους 10,8 δισ. ευρώ, και την πώληση του 80% της θυγατρικής εταιρείας διαχείρισης απαιτήσεων Cepal, η Alpha προγραμματίζει τρεις συναλλαγές «κόκκινων» δανείων, συνολικού ύψους 3,3 δισ.ευρώ, οι οποίες θα ολοκληρωθούν μέσα στο δεύτερο εξάμηνο του 2021.

Οι τρεις νέες συναλλαγές που προωθεί η Alpha Bank

Ειδικότερα,

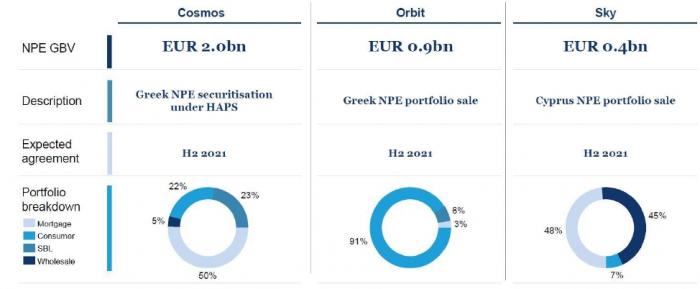

- Η τιτλοποίηση Cosmos, που θα ενταχθεί στο σχέδιο «Ηρακλής» για την παροχή εγγυήσεων από το Δημόσιο, αφορά την τιτλοποίηση δανείων λογιστικής αξίας 2 δισ. ευρώ. Το ήμισυ των δανείων θα είναι στεγαστικά, ενώ θα ενταχθούν στην τιτλοποίηση καταναλωτικά δάνεια (22%), μικρά επιχειρηματικά (23%) και δάνεια μεγάλων επιχειρήσεων (6%).

- Η συναλλαγή πώλησης δανείων Orbit αφορά δάνεια που έχουν χορηγηθεί στην Ελλάδα, λογιστικής αξίας 0,9 δισ. ευρώ, στο μεγαλύτερο μέρος τους (91%) καταναλωτικά.

- Η συναλλαγή πώλησης δανείων Sky αφορά κυρίως στεγαστικά και δάνεια μεγάλων επιχειρήσεων που έχουν χορηγηθεί στην Κύπρο, λογιστικής αξίας 400 εκατ. ευρώ.

Ισχυρή κεφαλαιακή βάση

Οι νέες τιτλοποιήσεις «πατούν» στην ισχυρή βάση των κεφαλαίων της τράπεζας, που διαμορφώνεται σε αρκετά υψηλότερο ποσοστό από τις εποπτικές απαιτήσεις και της επιτρέπει να προχωρά σε συναλλαγές «κόκκινων» δανείων και να απορροφά τις ζημιές, προστατεύοντας παράλληλα τους μετόχους από κινήσεις ενίσχυσης των κεφαλαίων που θα αραίωναν τη συμμετοχή τους.

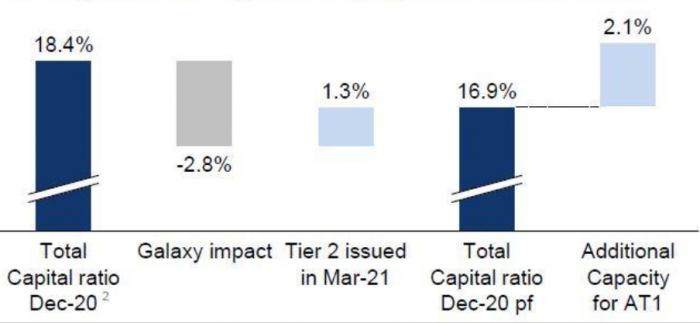

Σημειώνεται ότι ο Συνολικός Δείκτης Κεφαλαιακής Επάρκειας (Total Capital Ratio), όπως ανακοινώθηκε χθες από την τράπεζα κατά την παρουσίαση των οικονομικών αποτελεσμάτων για το 2020, ανήλθε σε 18,4% στο τέλος Δεκεμβρίου 2020, παρέχοντας απόθεμα κεφαλαίων ύψους 2 δισ. ευρώ έναντι του ελάχιστου απαιτούμενου εποπτικού ορίου (14%).

Η πρόσφατη έκδοση ομολόγου Tier ΙΙ ενισχύει περαιτέρω το Δείκτη, στο 19,7%, ενώ ακόμη και μετά την επίπτωση του Galaxy (280 μονάδες βάσης), ο Συνολικός Δείκτης Κεφαλαιακής Επάρκειας διαμορφώνεται στο 16,9%, δηλαδή 2,9% πάνω από το ελάχιστο εποπτικό όριο. Επιπλέον, υπάρχει η δυνατότητα πρόσθετης ενίσχυσης των κεφαλαίων κατά 2,1% με εκδόσεις ομολόγων Tier 1.

Τα κεφάλαια της Alpha Bank

Η μείωση των μη εξυπηρετούμενων ανοιγμάτων

Η Alpha βρίσκεται σε πορεία μείωσης του δείκτη μη εξυπηρετούμενων ανοιγμάτων σε μονοψήφιο ποσοστό, καθώς τον έχει ήδη μειώσει, μετά το Galaxy, στο 24%, ενώ ο Δείκτης Καθυστερήσεων υποχώρησε στο 13% επί του συνόλου του δανειακού χαρτοφυλακίου. H Alpha, τα τελευταία τρία χρόνια, έχει μειώσει τα ΜΕΑ κατά 65% έναντι αντίστοιχης μείωσης 45% κατά μέσο όρο από τις υπόλοιπες τράπεζες και ταυτόχρονα έχει μειώσει δραστικά τα καταγγελθέντα ΜΕΑ σε καθυστέρηση άνω των 90 ημερών, κατά 71%, έναντι μέσου όρου 42% των ανταγωνιστών της.

Η πολυετής σύμβαση με τη Nέα CEPAL για την αποκλειστική διαχείριση των υφιστάμενων ΜΕΑ Λιανικής και Επιχειρήσεων της Τράπεζας στην Ελλάδα, ύψους Ευρώ 8,9 δισ., καθώς και αντίστοιχων μελλοντικών ροών ΜΕΑ, ανοίγει τον δρόμο για μία ακόμα πιο γρήγορη και αποτελεσματική αντιμετώπιση των ΜΕΑ.