Ιδιαίτερα θετικά ήταν τα μηνύματα για τις εγχώριες εισηγμένες που συμμετείχαν στο συνέδριο της JP Morgan στη Νέα Υόρκη στις 25 Ιανουαρίου, το οποίο διοργάνωσε σε συνεργασία με το Χρηματιστήριο Αθηνών.

Στο συνέδριο συμμετείχαν 22 εγχώριες εισηγμένες ενώ σε σημείωμά της η JP Morgan επισημαίνει τη θετική εικόνα για τις εγχώριες τράπεζες και τις αισιόδοξες προοπτικές για το 2024, ιδίως σε ένα ευρύτερο ευρωπαϊκό πλαίσιο.

Όπως σημειώνει οι εγχώριες τράπεζες βρίσκονται σε καλή θέση για να διαφυλάξουν τους δείκτες αποδοτικότητας (ROTEs) παρά τις προκλήσεις που δημιουργεί η προοπτική χαμηλότερων επιτοκίων, αναμένεται να πετύχουν επιτάχυνση ρυθμών πιστωτικής επέκτασης, ισχυρή παραγωγή εσόδων από προμήθειες και παράλληλα χωρίς επιπτώσεις στην ποιότητα του ενεργητικού τους.

Στο πλαίσιο αυτό η JP Morgan επιβεβαιώνει την θετική της άποψη για τις προοπτικές των εγχώριων τραπεζών οι οποίες ευνοούνται από το ευνοϊκό μακροοικονομικό περιβάλλον, την εξυγίανση των ισολογισμών τους και την πιστωτική επέκταση. Όλα αυτά διαμορφώνουν μια ισχυρή βάση κερδοφορίας η οποία στηρίζεται επίσης στη μεγάλη μείωση του κόστους λειτουργίας τα τελευταία χρόνια και την υψηλή συγκέντρωση της αγοράς. Η JP Morgan επισημαίνει επίσης τις βελτιωμένες προοπτικές για τα επιστροφής κεφαλαίου μέσω μερισμάτων επιβεβαιώνοντας τις αξιολογήσεις που έχει πραγματοποιήσει για τις τέσσερις συστημικές τράπεζες.

Τα πέντε βασικά συμπεράσματα:

- Έρχεται ανάκαμψη των χορηγήσεων δανείων. Μετά από μια δύσκολη χρονιά για αύξηση των δανείων το 2023 - λόγω των υψηλότερων επιτοκίων και του μεγάλου εταιρικού τομέα αποπληρωμές - οι αναλυτές της JP Morgan άκουσαν από τις τράπεζες ότι η ανάκαμψη βρίσκεται σε εξέλιξη, με το 4ο τρίμηνο του 2023 να είναι ιδιαίτερα υποσχόμενο. Οι τράπεζες προβλέπουν ετήσια αύξηση των εξυπηρετούμενων δανείων κατά 4%-6% για την επόμενη λίγα χρόνια, με κινητήρια δύναμη τις εταιρικές επενδύσεις και τη χρηματοδότηση με εγγύηση RRF, η οποία είναι σε γενικές γραμμές σύμφωνη με τις προηγούμενες προβλέψεις. Η χρηματοδότηση που σχετίζεται με το RRF αναμένεται να φθάσει τα 5 δισ. ευρώ το 2024, ή περισσότερο από 2% του ΑΕΠ, και θα διατεθεί κυρίως σε έργα σε φιλοξενία, την πράσινη μετάβαση και την ανάπτυξη υποδομών. Υπήρξαν πολλά εστίαση από τους επενδυτές στις ΗΠΑ στην αδύναμη δυναμική των δανείων των νοικοκυριών και στις μακροπρόθεσμες δυνατότητες ανάκαμψης σε αυτά, ιδίως στην αγορά ενυπόθηκων δανείων, με ετήσιες εκταμιεύσεις ύψους 1 δισ. έως 1,2 δισ. ευρώ εξακολουθούν να βρίσκονται μόλις στο 10% περίπου των προ της κρίσης επιπέδων. Οι προσπάθειες των τραπεζών για τον εξορθολογισμό των διαδικασιών πιστοδοτήσεων, σε συνδυασμό με κυβερνητικές πρωτοβουλίες όπως το ψηφιοποιημένο κτηματολόγιο και οι προγράμματα επιδότησης στεγαστικών δανείων, αναμένεται να ενισχύσουν τη χορήγηση δανείων από το 2025.

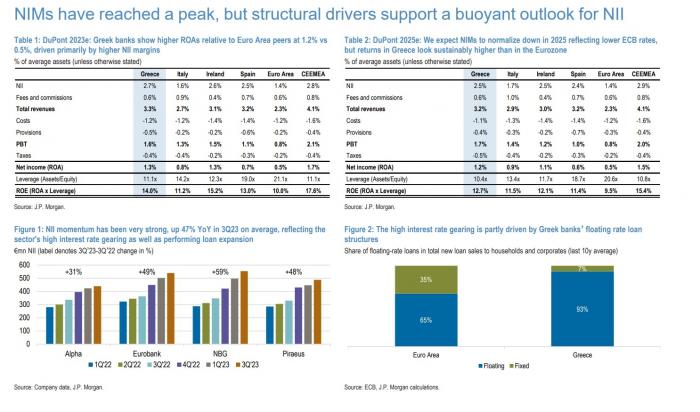

- Μέτριες πιέσεις στα επιτοκιακά έσοδα (ΝΙΙ). Οι προοπτικές των NII των ελληνικών τραπεζών αποτέλεσαν βασικό σημείο εστίασης των επενδυτών, καθώς η ανάπτυξη που καθοδηγείται από τον ισχυρή αύξηση των NIM πλησιάζει στο τέλος της. Παρά τα μηνύματα της αγοράς για ταχύτερη μείωση επιτοκίων οι εκτιμήσεις των ελληνικών τραπεζών είναι ότι η μείωση θα είναι σταδιακή με ευνοϊκή επίδραση στους ισολογισμούς των τραπεζών. Οι τράπεζες επενδύουν σε προϊόντα σταθερού επιτοκίου και επανεπενδύουν τα στοιχεία ενεργητικού που λήγουν σε υψηλότερα επιτόκια- η Alpha έχει τίτλους ύψους περίπου 5 δισ. ευρώ που λήγουν έως το YE26 που θα επανεπενδύονταν με premium 1-2% σε σχέση με τις τρέχουσες αποδόσεις. Τα παράγωγα με τη μορφή αποδεκτών σταθερού επιτοκίου είναι ένας άλλος τομέας εστίασης, αν και είναι σχετικά περιορισμένα δεδομένης της αφετηρίας και των απότομων κινήσεων των επιτοκίων της αγοράς.

- Η στροφή στη διαχείριση περιουσιακών στοιχείων και τα τραπεζοασφαλιστικά δημιουργεί ευκαιρίες. Οι ελληνικές τράπεζες είναι αισιόδοξες για την αύξηση των εσόδων από αμοιβές και προμήθειες και ιδιαίτερη έμφαση στο φόρουμ των επενδυτών μας ήταν η αυξανόμενη διείσδυση στη διαχείρισης assets και bancassurance. Τα ελληνικά περιουσιακά στοιχεία υπό διαχείριση γνωρίζουν άνθηση με αξιοσημείωτη ετήσια αύξηση 10% τα τελευταία τρία χρόνια, ξεπερνώντας το μεγαλύτερο μέρος της Ευρώπης. Ωστόσο, το μέγεθος της ελληνικής αγοράς παραμένει μέτριο, σημαντικά μικρότερο από αντίστοιχες χώρες όπως η Πορτογαλία, η Ισπανία και η Ιταλία, για λόγους που χρονολογούνται από τις αρχές της δεκαετίας του 2000, όπως η μεγαλύτερη εξάρτηση από το κράτος για την ασφάλεια, τόσο για την ασφάλιση υγείας όσο και για τις συντάξεις, ο μεγάλος κατακερματισμός του τραπεζικού τομέα που οδηγεί σε καλύτερα ποσοστά αποταμίευσης για τα προϊόντα καταθέσεων βανίλια, και ο χαμηλός χρηματοοικονομικός αλφαβητισμός. Τώρα η ανάπτυξη οφείλεται στην αύξηση του διαθέσιμου εισοδήματος, στην ανάκαμψη από τη χρηματοπιστωτική κρίση και στη βελτίωση της εμπιστοσύνης του κοινού στο χρηματοπιστωτικό σύστημα, στην τεχνολογική πρόοδο που διευρύνει την προσβασιμότητα των προϊόντων και στην υποστηρικτική κυβέρνηση. Στον τομέα των ασφαλίσεων, ένα παράδειγμα είναι η εισαγωγή υποχρεωτικής ασφάλισης περιουσίας για ορισμένες επιχειρήσεις, καθώς και οι φορολογικές εκπτώσεις για τα νοικοκυριά- η Alpha σημείωσε με ενδιαφέρον ότι, παρά το υψηλό ποσοστό ιδιοκατοίκησης του 75%, μόνο το 15% των ελληνικών κατοικιών ήταν ασφαλισμένα, ένα από τα χαμηλότερα ποσοστά στην Ευρώπη, γεγονός που αποκαλύπτει τη μακροχρόνια κάλυψη της υστέρησης της αγοράς δυνατότητες. Η Alpha υπογράμμισε επίσης ότι οι τράπεζες έχουν ακόμη πολλά να κάνουν για να αξιοποιήσουν αυτό το ευκαιρία, συμπεριλαμβανομένης της τοποθέτησης των κατάλληλων πόρων και της εξέλιξης των μοντέλων των υποκαταστημάτων προς μια συμβουλευτική προσέγγιση, ενώ η τράπεζα πρόκειται επίσης να επωφεληθεί από την τεχνογνωσία της UniCredit, ιδίως στα εργοστάσια προϊόντων και την τεχνολογία

- Ανθεκτική η ποιότητα του ενεργητικού. Το κόστος κινδύνου θα ομαλοποιηθεί σε <50 μ.β. κατά τη διάρκεια του κύκλου: Η ποιότητα του ενεργητικού παραμένει ανθεκτική παρά τα υψηλότερα επιτόκια, υποστηριζόμενη από την ισχυρή μακροοικονομική δυναμική, τη χαμηλή μόχλευση των επιχειρήσεων και των νοικοκυριών, καθώς και τα ανώτατα όρια επιτοκίων που προσφέρονται στα ευάλωτα νοικοκυριά. Όσον αφορά το εταιρικό χαρτοφυλάκιο, το οποίο περιλαμβάνει τα δύο τρίτα των συνολικών δανείων, οι τράπεζες ήταν πρόθυμες να τονίσουν ότι η κερδοφορία του εταιρικού τομέα ήταν σε πολυετή υψηλά επίπεδα. Όσον αφορά τα ενυπόθηκα δάνεια, η αύξηση της απασχόλησης και οι υψηλότεροι πραγματικοί μισθοί βελτιώνουν προσιτότητα των νοικοκυριών, ενώ οι διοικήσεις τόνισαν επίσης ότι το μεγαλύτερο μέρος των υπόλοιπων ενυπόθηκων δανείων είναι παλαιάς εποχής που έχουν επιβιώσει από την περίοδο της κρίσης και είναι δομικά λιγότερο ευαίσθητες στις μεταβολές των επιτοκίων (με 40%-50% μετακύλιση έναντι 70%-80% για το σύνολο των βιβλίο). Οι θύλακες κινδύνου περιλαμβάνουν δάνεια μικρών επιχειρήσεων με κυμαινόμενο επιτόκιο και ενυπόθηκα δάνεια που ήταν εκταμιεύθηκαν σε μεγάλο βαθμό κατά την περίοδο 2018-2020, τα οποία σύμφωνα με την ΕΤΕ ανέρχονται σε 8% του συνολικού χαρτοφυλακίου δανείων της τράπεζας, αν και με ισχυρή κάλυψη και μέχρι στιγμής δεν παρουσιάζουν ενδείξεις άγχους. Συνολικά, ακούσαμε από την NBG ότι το κόστος κινδύνου θα πρέπει να ομαλοποιηθεί περαιτέρω από το σημερινές 70-80 μ.β. σε <50 μ.β. τα επόμενα χρόνια, με το CoR για τις νέες ροές να διαμορφώνεται στις 35 μ.β. περίπου, το οποίο είναι ένα πιο θετικό μήνυμα από ό,τι είχαμε ακούσει προηγουμένως.

- Ισχυρό μήνυμα σχετικά για την αποδοτικότητα και τα μερίσματα. Οι ελληνικές τράπεζες εμφανίστηκαν αισιόδοξες για την διανομή μερισμάτων από το 2024, ενώ αναμένεται έγκριση των πληρωμών από τον SSM για τα κέρδη του 2023. Οι αρχικοί δείκτες διανομής μερισμάτων αναμένονται σε μέτριους επίπεδα, που κυμαίνονται από 10% για την Πειραιώς έως πάνω από 25% για τη Eurobank και την ΕΤΕ (σύμφωνα με προηγούμενη καθοδήγηση), αλλά εκτιμάται ότι θα αυξηθούν σταδιακά, φθάνοντας δυνητικά το 40%-50%. Ωστόσο, λαμβάνοντας υπόψη τους ισχυρούς κεφαλαιακούς δείκτες, ιδίως για την Εθνική Τράπεζα και τη Eurobank, καθώς και την υψηλή οργανική παραγωγή κεφαλαίων που αναμένεται κατά τη διάρκεια της διετίας 2024 - 2026, η αντιμετώπιση του πλεονάζοντος κεφαλαίου καθίσταται όλο και πιο σημαντική. Ενώ η Eurobank τόνισε τις συνεχιζόμενες συγχωνεύσεις και εξαγορές της στην Κύπρο, η Εθνική Τράπεζα υποστήριξε ότι δεν υπάρχουν σχεδόν καθόλου ευκαιρίες συγχωνεύσεων και εξαγορών που να έχουν οικονομικό νόημα- ως εκ τούτου, η τράπεζα θα επικεντρωθεί σε αγορές χαρτοφυλακίου καθώς και σε συνεργασίες για την αξιοποίηση κεφαλαίων. Ένας βασικός τομέας εστίασης είναι τα χαρτοφυλάκια θεραπευμένων δανείων (RPLs) που βρίσκονται σήμερα στα χέρια των διαχειριστών και των ιδιωτικών επενδυτικών κεφαλαίων που πωλήθηκαν κατά τη διάρκεια της εξυγίανσης των NPEs, καθώς και η χρηματοδότηση για την επαναφορά περιουσιακών στοιχείων και την απόκτηση NPEs, με το δυνητικό μέγεθος της αγοράς να εκτιμάται σε 20 δισ. ευρώ-40 δισ. ευρώ. Οι επαναγορές μετοχών είναι σαφώς στο επίκεντρο, επίσης, και ακούσαμε από μία τράπεζα ότι ο SSM μπορεί να έχει μια προτίμηση για εφάπαξ επαναγορές για τη βελτιστοποίηση του πλεονάζοντος κεφαλαίου έναντι μιας υψηλότερης τακτικής διανομής μερίσματος βραχυπρόθεσμα.