Διατήρηση των πολύ καλών αποτελεσμάτων στο γ’ τρίμηνο για τις ελληνικές τράπεζες αναμένει η Goldman Sachs, η οποία προχωρά και σε αναθεώρηση των τιμών – στόχων, διατηρώντας τη σύσταση «αγορά» για Alpha Bank, Εθνική Τράπεζα και Τράπεζα Πειραιώς και την «ουδέτερη» για τη Eurobank.

Οι νέες εκτιμήσεις για τις τιμές – στόχους είναι οι ακόλουθες:

- Alpha Bank: Στα 1,95 ευρώ (από 2,05 ευρώ πριν), με περιθώριο ανόδου 54% σε σύγκριση με τα τρέχοντα επίπεδα,

- Eurobank: Στα 1,90 ευρώ (από 1,85 ευρώ πριν), με περιθώριο ανόδου 24% σε σύγκριση με τα τρέχοντα επίπεδα,

- Εθνική Τράπεζα: Στα 8,40 ευρώ (από 8 ευρώ πριν) με περιθώριο ανόδου 54% σε σύγκριση με τα τρέχοντα επίπεδα και

- Τράπεζα Πειραιώς: Στα 4,20 ευρώ (από 4,30 ευρώ πριν), με περιθώριο ανόδου 47% σε σύγκριση με τα τρέχοντα επίπεδα.

Οι νέες εκτιμήσεις για τιμές - στόχους

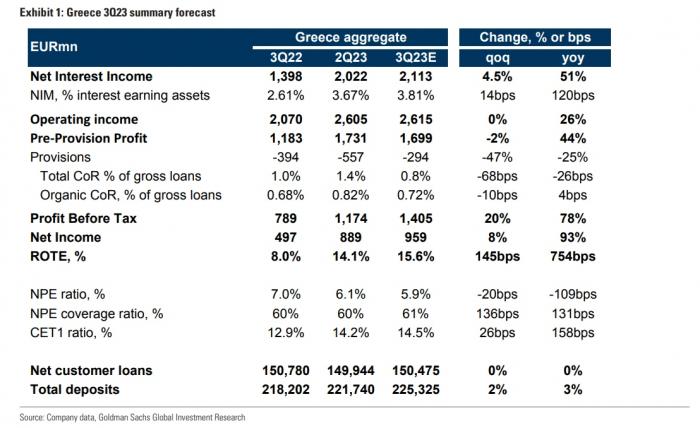

Όπως σημειώνει ο αμερικανικός όμιλος οι ελληνικές τράπεζες θα συνεχίσουν να επωφελούνται από τον κύκλο αύξησης των επιτοκίων και στο γ’ τρίμηνο, καθώς η ΕΚΤ αύξησε τα επιτόκια κατά άλλες 50 μονάδες βάσης την περίοδο Ιουλίου – Σεπτεμβρίου 2023. Εκτιμάται ότι η αύξηση των επιτοκιακών εσόδων (ΝΙΙ) θα φθάσει στο 5% σε σύγκριση με το προηγούμενο τρίμηνο, δεδομένου ενός συνδυασμού:

- υψηλής μετακύλισης από τις αυξήσεις των επιτοκίων στις αποδόσεις των δανείων και

- σε γενικές γραμμές σταθερών αποδόσεων καταθέσεων το 3ο τρίμηνο του 2023, καθώς το μερίδιο των καταθέσεων προθεσμίας παρέμεινε σε γενικές γραμμές αμετάβλητο στο 23% περίπου κατά τη διάρκεια του τριμήνου.

Εκτιμάται ότι οι τάσεις για την ποιότητα του ενεργητικού θα παραμείνουν σε γενικές γραμμές αμετάβλητες με συνεχιζόμενη μέτρια μείωση των δεικτών NPE (εκτίμηση για πτώση 20 μονάδων βάσης σε τριμηνιαίο ορίζοντα στο 5,9%) και κόστος κινδύνου στο 0,7% κατά μέσο όρο. Παράλληλα ότι οι ελληνικές τράπεζες θα εγγράψουν συνολικό εφάπαξ έξοδο ύψους 50 εκατ. ευρώ (περίπου 1% των PBT του 2023) που σχετίζεται με το πάγωμα της αποπληρωμής δανείων για τα πληγέντα από τις πρόσφατες καταστροφές νοικοκυριά στην Ελλάδα.

Συνολικά αναμένεται ότι οι ελληνικές τράπεζες θα παρουσιάσουν ένα ισχυρό τρίμηνο με συνολικό δείκτη απόδοσης ιδίων κεφαλαίων ROTE 15,6%, δείκτη CET1 14,5% , δείκτη NPE 5,9% και δείκτη κάλυψης NPE 61%.

Προβλέψεις για τα μεγέθη γ' τριμήνου

Σε επίπεδο συγκεκριμένων εταιρειών, προβλέπεται ότι θα υπάρξουν ισχυρά αποτελέσματα από την Εθνική Τράπεζα και την Τράπεζα Πειραιώς, δεδομένου του χαμηλότερου beta καταθέσεων (που υποστηρίζεται από την πρόσβασή τους σε σχετικά φθηνότερα κεφάλαια καταθέσεων πελατών μαζικής λιανικής).

Το γ’ τρίμηνο του 2023 θα χαρακτηρισθεί από τις κάτωθι τάσεις:

- Έσοδα από τόκους: Εκτιμάται ότι οι ελληνικές τράπεζες θα καταγράψουν αύξηση του NII κατά περίπου 5% σε τριμηνιαία βάση στο γ’ τρίμηνο υποστηριζόμενες από (α) την αύξηση του βασικού επιτοκίου από 3,5% σε 4% κατά τη διάρκεια της περιόδου, η οποία θα πρέπει να περάσει στις αποδόσεις των δανείων και (β) το σε γενικές γραμμές σταθερό μερίδιο των προθεσμιακών καταθέσεων στο 23% σε επίπεδο τραπεζικού τομέα (υποδηλώνοντας σχετικά αργή ανατιμολόγηση του κόστους των καταθέσεων). Η πρόβλεψή για την αύξηση των ΝΙΙ το 3ο τρίμηνο, συνεπάγεται κάποια επιβράδυνση από την αύξηση των ΝΙΙ κατά 8% που καταγράφηκε το β’ τρίμηνο του 2023, όταν η ΕΚΤ προχώρησε επίσης σε αύξηση των επιτοκίων κατά 50 μ.β.. Το τριμηνιαίο NII των ελληνικών τραπεζών θα φθάσει σε μέγιστο επίπεδο το γ’ τρίμηνο του 2023 (σύμφωνα με το αναμενόμενο χρονοδιάγραμμα των οικονομολόγων μας για την επίτευξη του μέγιστου επιπέδου του επιτοκίου της ΕΚΤ), καθώς εκτιμάται ότι η συνεχιζόμενη ανατιμολόγηση των αποδόσεων των καταθέσεων από το 4ο τρίμηνο του 2023 θα ξεπεράσει την ανατιμολόγηση των αποδόσεων των δανείων. Προβλέπεται επέκταση του NII κατά περίπου 6% για την Εθνική Τράπεζα και την Τρ. Πειραιώς και 3% για την Alpha Bank και τη Eurobank (όλα σε τριμηνιαία βάση)

- Κόστος κινδύνου: Το οργανικό κόστος κινδύνου θα διαμορφωθεί σε 0,7 ποσοστιαίες μονάδες το γ’ τρίμηνο από 0,8 ποσοστιαίες μονάδες το β’ τρίμηνο. Η πρόβλεψή για το 2023 για το συνολικό κόστος κινδύνου είναι 0,75 ποσοστιαίες μονάδες. Ο δείκτης NPE θα φθάσει στο 5,9% το 3ο τρίμηνο του 23.

- Πιστώσεις: Σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδος, τα υπόλοιπα των δανείων στην Ελλάδα κατέγραψαν μείωση κατά 2 δισ. ευρώ την περίοδο Ιουλίου - Αυγούστου παραμένοντας σε αρνητικό έδαφος μετά το 1ο και 2ο τρίμηνο του 2023. Εκτιμάται ότι η συνολική επιβράδυνση της δραστηριότητας κατά τη διάρκεια του καλοκαιριού συνέβαλε στα αποτελέσματα.

- Καταθέσεις: Σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδος, ο όγκος των καταθέσεων μειώθηκε κατά 1,2 δισ. ευρώ περίπου επηρεασμένος κυρίως από την επιβράδυνση από τις μη χρηματοπιστωτικές επιχειρήσεις. Το μερίδιο των προθεσμιακών καταθέσεων παρέμεινε αμετάβλητο στο 23% τον Αύγουστο του '23, παραμένοντας μεταξύ των χαμηλότερων επιπέδων στην Ευρώπη.

Βασικοί κίνδυνοι

Οι βασικοί κίνδυνοι σε ό,τι αφορά τόσο τις εκτιμήσεις για τα μεγέθη γ’ τριμήνου όσο και τις τιμές στόχους είναι και για τις τέσσερις συστημικές τράπεζες οι ακόλουθοι:

- Ασθενέστερο του αναμενόμενου μακροοικονομικό περιβάλλον,

- Καθυστερήσεις στη μείωση των NPEs,

- Αλλαγές στο ρυθμιστικό πλαίσιο,

- Ανταγωνιστικές πιέσεις που επηρεάζουν την τιμολόγηση και τους όγκους,

- Σημαντική αύξηση της ανάληψης του κινδύνου που επηρεάζει το κόστος των ιδίων κεφαλαίων και την αποτίμηση, και

- Μικρότερο του εκτιμώμενου εύρος για εξοικονόμηση κόστους.