Την έλλειψη βάθους του ελληνικού χρηματιστηρίου, όπου η αξία των συναλλαγών παραμένει πολύ χαμηλή σε σχέση με τα ευρωπαϊκά, αναδεικνύουν τα νεότερα στοιχεία για την επενδυτική συμπεριφορά των ελληνικών ασφαλιστικών εταιρειών, που δείχνουν ότι αύξησαν σημαντικά τις τοποθετήσεις τους σε μετοχές, κατά 108 εκατ. ευρώ και μείωσαν τις θέσεις σε ομόλογα και αμοιβαία κεφάλαια, αλλά μόνο ένα μικρό μέρος των νέων τοποθετήσεων, 5 εκατ. ευρώ, έγιναν στο Χρηματιστήριο Αθηνών.

Τα στοιχεία που δημοσίευσε η Τράπεζα της Ελλάδος σήμερα καλύπτουν το πρώτο τρίμηνο του 2023, μια πολύ καλή περίοδο για την ελληνική χρηματιστηριακή αγορά, τόσο σε αποδόσεις, όσο και σε συναλλαγές. Καταγράφηκε, ειδικότερα αύξηση συναλλαγών κατά 50,6% έναντι του 2022, καθώς οι μέσες συναλλαγές εκτοξεύτηκαν στα 111,4 εκατ. ευρώ έναντι 74 εκατ. το 2022, ενώ μετά από οκτώμισι περίπου χρόνια ο Γενικός Δείκτης ξεπέρασε τις 1.000 μονάδες.

Αξίζει να σημειωθεί ότι το πρώτο τρίμηνο η χρηματιστηριακή αγορά έλαβε ισχυρή ώθηση από τις τοποθετήσεις ξένων χαρτοφυλακίων, οι οποίες ανήλθαν σε 267 εκατ. ευρώ, σύμφωνα με τα στοιχεία του ΧΑ.

Οι ελληνικές ασφαλιστικές εταιρείες είχαν μικρή συμμετοχή σε αυτό το χρηματιστηριακό... πάρτι, παρότι γενικά έστρεψαν την επενδυτική τους πολιτική στις μετοχές, μειώνοντας τις θέσεις σε ομόλογα και αμοιβαία κεφάλαια. Ειδικότερα, όπως αναφέρει η Τράπεζα της Ελλάδος,

- Η αξία των συνολικών τοποθετήσεων σε μετοχές και λοιπά μέσα κυριότητας αυξήθηκε στα 879 εκατ. ευρώ, έναντι 712 εκατ. ευρώ το προηγούμενο τρίμηνο, εξέλιξη που οφείλεται κυρίως σε αγορές μετοχών εξωτερικού. Το ποσοστό τους επί του συνόλου του ενεργητικού αυξήθηκε στο 4,6% το α’ τρίμηνο, έναντι 3,8% το προηγούμενο τρίμηνο.

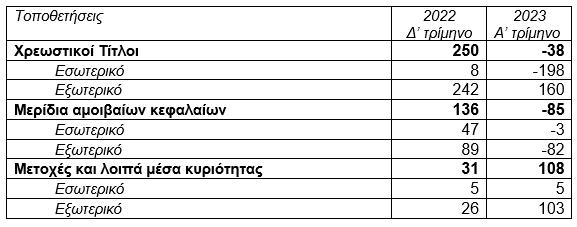

Δηλαδή, μέσα σε ένα τρίμηνο οι συνολικές θέσεις των ασφαλιστικών εταιρειών σε μετοχές αυξήθηκαν κατά 108 εκατ. ευρώ, ή σε ποσοστό 23,5%. Την ίδια περίοδο, καταγράφονται μειώσεις θέσεων σε ομόλογα, κατά 38 εκατ. ευρώ και σε αμοιβαία κεφάλαια, κατά 108 εκατ. ευρώ, όπως φαίνεται στον πίνακα της ΤτΕ. Από την ανάλυση των τοποθετήσεων σε μετοχές, φαίνεται ότι μόνο 5 εκατ. ευρώ ήταν τα κεφάλαια που επενδύθηκαν στην Ελλάδα, έναντι 103 εκατ. ευρώ σε ξένες μετοχές.

Οι ροές επενδυτικών τοποθετήσεων των ασφαλιστικών εταιρειών, α' τρίμηνο 2023

Γιατί αποφεύγουν το ΧΑ

Το μεγάλο ερώτημα που τίθεται είναι γιατί οι ελληνικές ασφαλιστικές εταιρείες, σε μια περίοδο μάλιστα μεγάλης αύξησης τζίρου και τιμών στο ΧΑ, προτιμούν να απέχουν ουσιαστικά από την ελληνική αγορά και στρέφουν τα κεφάλαιά τους σε ξένα χρηματιστήρια.

Ένα βασικό εμπόδιο στην ανάπτυξη επενδυτικών πρωτοβουλιών από τις ασφαλιστικές στο ΧΑ είναι, βεβαίως, η έλλειψη της αξιολόγησης επενδυτικής βαθμίδας για τη χώρα, καθώς πρόκειται για κατ' εξοχήν συντηρητικούς επενδυτές, που αποφεύγουν τοποθετήσεις κεφαλαίων σε assets υψηλού κινδύνου, όπως τυπικά είναι οι ελληνικές μετοχές, όσο παραμένει η βαθμολογία της χώρας στο "junk". Γι' αυτό και έχει ιδιαίτερη σημασία η ανάκτησή της το επόμενο διάστημα.

Εξάλλου, όπως λένε τα στελέχη του κλάδου, το ελληνικό χρηματιστήριο είναι πολύ μικρό για να «σηκώσει» σοβαρές τοποθετήσεις από τις ασφαλιστικές εταιρείες. Η έλλειψη βάθους είναι τέτοια, που δεν επιτρέπει σε ένα μεγάλο θεσμικό επενδυτή να «χτίσει» γρήγορα μια θέση σε μια μετοχή, αλλά και δεν διασφαλίζει ότι θα μπορέσει εξίσου γρήγορα να ρευστοποιήσει τη θέση του, εάν χρειασθεί, χωρίς να διατρέχει κίνδυνο «εγκλωβισμού». Στην πραγματικότητα, μόνο λίγες μετοχές στο ΧΑ από την κορυφή της υψηλής κεφαλαιοποίησης έχουν ημερήσιες συναλλαγές που να επιτρέπουν σε ένα θεσμικό επενδυτή να τις βάλει στο «ραντάρ» του.

Οι ίδιοι οι αριθμοί, λένε στελέχη των ασφαλιστικών εταιρειών, δείχνουν πόσο δύσκολο θα ήταν να πάρει μεγάλες θέσεις ο κλάδος στο ΧΑ. Όλα τα funds της παγκόσμιας αγοράς που μπήκαν το πρώτο τρίμηνο στο ΧΑ έφεραν στην ελληνική αγορά 267 εκατ. ευρώ. Μόνες τους, οι ελληνικές ασφαλιστικές εταιρείες τοποθέτησαν συνολικά σε μετοχές 108 εκατ. ευρώ. Αν όλο αυτό το ποσό είχε κατευθυνθεί στο ΧΑ θα ήταν πολύ δύσκολο να απορροφηθεί, χωρίς να προκληθεί μια ανοδική στρέβλωση στις τιμές.

Σε κάθε περίπτωση, πάντως, οι διαχειριστές κεφαλαίων των ασφαλιστικών εταιρειών φαίνεται να έχουν υποτιμήσει την ανοδική δυναμική του ΧΑ. Ίσως 108 εκατ. ευρώ να ήταν πολλά για να τοποθετηθούν στο ΧΑ, αλλά και τα μόλις 5 εκατ. ευρώ που τοποθέτησαν σε ελληνικές μετοχές είναι μάλλον λίγα και δείχνουν ότι δεν πίστεψαν ιδιαίτερα στις προοπτικές ανόδου των τιμών. Διόρθωση πορείας θα γίνει το επόμενο διάστημα, ιδιαίτερα μετά την επισημοποίηση της ανάκτησης επενδυτικής βαθμίδας, που θα επιτρέψει μεγαλύτερη αύξηση των θέσεων στο ΧΑ.

Αύξηση ενεργητικού και κεφαλαίων

Σύμφωνα με την Τράπεζα της Ελλάδος, η συνολική αξία του ενεργητικού των ασφαλιστικών επιχειρήσεων αυξήθηκε κατά 406 εκατ. ευρώ σε σχέση με το προηγούμενο τρίμηνο και διαμορφώθηκε στα 19.125 εκατ. ευρώ στο τέλος του α΄ τριμήνου του 2023.

Αναλυτικότερα,

- Οι συνολικές καταθέσεις των ασφαλιστικών επιχειρήσεων αυξήθηκαν κατά 110 εκατ. ευρώ και διαμορφώθηκαν στα 1.330 εκατ. ευρώ στο τέλος του α΄ τριμήνου του 2023. Oι καταθέσεις στα πιστωτικά ιδρύματα του εσωτερικού αυξήθηκαν κατά 43 εκατ. ευρώ και διαμορφώθηκαν στα 768 εκατ. ευρώ, ενώ οι καταθέσεις στα πιστωτικά ιδρύματα του εξωτερικού αυξήθηκαν κατά 67 εκατ. ευρώ και διαμορφώθηκαν στα 562 εκατ. ευρώ. Το ποσοστό των καταθέσεων επί του συνολικού ενεργητικού αυξήθηκε στο 7,0% το α΄ τρίμηνο του 2023, έναντι 6,5% το προηγούμενο τρίμηνο.

- Η αξία των συνολικών τοποθετήσεων των ασφαλιστικών επιχειρήσεων σε χρεωστικούς τίτλους αυξήθηκε στα 10.586 εκατ. ευρώ στο τέλος του α΄ τριμήνου του 2023, έναντι 10.509 εκατ. ευρώ το προηγούμενο τρίμηνο. Η εξέλιξη αυτή οφείλεται σε αύξηση των αποτιμήσεων και σε αγορές ομολόγων των λοιπών χωρών της ζώνης του ευρώ, που αντισταθμίστηκαν εν μέρει από πωλήσεις τίτλων του Ελληνικού Δημοσίου. Το ποσοστό των χρεωστικών τίτλων επί του συνολικού ενεργητικού μειώθηκε στο 55,4% το α΄ τρίμηνο, έναντι 56,1% το προηγούμενο τρίμηνο.

- Η αξία των συνολικών τοποθετήσεων σε μερίδια αμοιβαίων κεφαλαίων αυξήθηκε στα 4.161 εκατ. ευρώ, έναντι 4.124 εκατ. ευρώ το προηγούμενο τρίμηνο και το ποσοστό τους επί του συνόλου του ενεργητικού διαμορφώθηκε στο 21,8%, έναντι 22,0% το προηγούμενο τρίμηνο. Η αύξηση της αξίας των τοποθετήσεων οφείλεται στην αύξηση των αποτιμήσεων των μεριδίων, που αντισταθμίστηκε εν μέρει από πωλήσεις μεριδίων των λοιπών χωρών της ζώνης του ευρώ.

- Η αξία των συνολικών τοποθετήσεων σε μετοχές και λοιπά μέσα κυριότητας αυξήθηκε στα 879 εκατ. ευρώ, έναντι 712 εκατ. ευρώ το προηγούμενο τρίμηνο, εξέλιξη που οφείλεται κυρίως σε αγορές μετοχών εξωτερικού. Το ποσοστό τους επί του συνόλου του ενεργητικού αυξήθηκε στο 4,6% το α’ τρίμηνο, έναντι 3,8% το προηγούμενο τρίμηνο.

Από την πλευρά του παθητικού, τα ίδια κεφάλαια αυξήθηκαν στα 3.423 εκατ. ευρώ στο τέλος του α΄ τριμήνου του 2023, έναντι 3.225 εκατ. ευρώ το προηγούμενο τρίμηνο. Οι ασφαλιστικές τεχνικές προβλέψεις αυξήθηκαν κατά 213 εκατ. ευρώ και διαμορφώθηκαν στα 13.950 εκατ. ευρώ. Οι ασφαλιστικές τεχνικές προβλέψεις ζωής αυξήθηκαν κατά 150 εκατ. ευρώ και διαμορφώθηκαν στα 10.923 εκατ. ευρώ, ενώ οι τεχνικές προβλέψεις ζημιών αυξήθηκαν κατά 63 εκατ. ευρώ και διαμορφώθηκαν στα 3.027 εκατ. ευρώ. Το 78,3% του συνόλου των τεχνικών προβλέψεων αντιστοιχεί σε τεχνικές προβλέψεις ζωής.