Εποικοδομητική, όπως τη χαρακτηρίζει, στάση έναντι των ελληνικών τραπεζών διατηρεί η Goldman Sachs, μετά και το αποτέλεσμα των εκλογών της Κυριακής, το οποίο θεωρεί ιδιαίτερα θετικό τόσο για τον κλάδο όσο και για την ελληνική οικονομία.

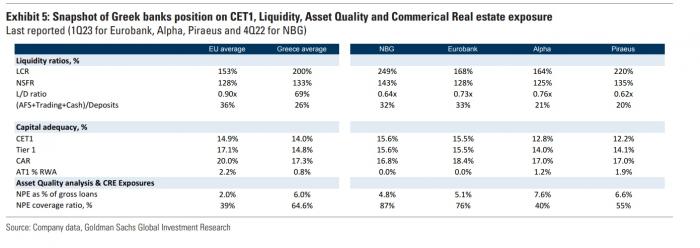

Η αμερικανική τράπεζα διατηρεί τη σύσταση «αγορά» για τις μετοχές των Εθνικής Τράπεζας, Τράπεζας Πειραιώς και Alpha Bank και εκτιμά ότι ο δείκτης απόδοσης ιδίων κεφαλαίων (ROTE) θα διαμορφωθεί στο 12% το 2023 και στο 10% το 2024 από 8% που ήταν το 2022, ενώ θα υπάρξει περαιτέρω βελτίωση του βασικού δείκτη κεφαλαιακής επάρκειας CET 1 στο 14,6% φέτος και στο 15,4% το 2024 από 13,7% που ήταν το 2022.

Σημειώνει ακόμη ότι ο συνδυασμός υγιούς ανάπτυξης της Ελλάδας αλλά και η στήριξη από τα κονδύλια του Ταμείου Ανάπτυξης θα οδηγήσει σε αύξηση περίπου 5% των εξυπηρετούμενων δανείων στο διάστημα 2023 – 2024. Ενώ εκτιμά ότι ο λόγος L/D θα φθάσει στο 0,7x, ενώ ο μέσος όρος στην Ευρώπη είναι στο 0,9x.

Οι ελληνικές τράπεζες έχουν από τα ισχυρότερα αποθέματα ρευστότητας/χρηματοδότησης εντός της ζώνης του ευρώ, έχοντας μέσο δείκτη κάλυψης ρευστότητας (LCR) 198% (έναντι 153% κατά μέσο όρο για την κάλυψή μας στην ΕΕ). Όσον αφορά την ποιότητα του ενεργητικού, οι ελληνικές τράπεζες έφτασαν σε μέσο δείκτη NPE 6% το 2022. Αναμένει ότι ο δείκτης αυτός θα συνεχίσει να μειώνεται το 2023/24, στο 5%/3,5%, κατευθυνόμενος προς το μέσο επίπεδο της ΕΕ του 2%-3%.

Οι επόμενοι καταλύτες

Μεταξύ των θετικών καταλυτών για την ελληνική οικονομία καταγράφονται ο ακόλουθοι:

- Πιθανή αναβάθμιση της αξιολόγησης σε επενδυτική βαθμίδα στο β’ εξάμηνο του 2023.

- Περιθώριο για θετικές αναθεωρήσεις των τραπεζικών κερδών ανά μετοχή

- Περαιτέρω λεπτομέρειες σχετικά με τα σχέδια των ελληνικών τραπεζών να επαναφέρουν τα μερίσματα.

Σημειώνεται ότι η ρυθμιστική αρχή της Ευρώπης (SSM) χορήγησε πρόσφατα την πρώτη έγκριση εδώ και περισσότερο από μια δεκαετία για διανομή μετοχών από ελληνική τράπεζα και αφορά τη Eurobank.

Υπάρχουν αρκετές μελέτες όπου η πρόοδος στον σχηματισμό κεφαλαίου και η συνακόλουθη επαναφορά των μερισμάτων από τις τράπεζες ακολουθήθηκε από επαναξιολόγηση μετοχών/τομέα. Τονίζεται ότι η ΕΤΕ ζήτησε έγκριση από τη ρυθμιστική αρχή για την καταβολή του πρώτου μερίσματος το 2023 (από τα κέρδη του 2022) με προοπτική για διανομή 20-30% μεσοπρόθεσμα.

Η διοίκηση της Eurobank δήλωσε ότι η εταιρεία φιλοδοξεί για ελάχιστη διανομή μερίσματος 25% από το 2023, το οποίο μεσοπρόθεσμα θα πρέπει να αυξηθεί μέχρι το μέσο ευρωπαϊκό επίπεδο. Η Πειραιώς πραγματοποίησε πρόβλεψη για 10% στο 1ο τρίμηνο του 23 και σχεδιάζει να αυξήσει τη διανομή της στο 35% το 2025Ε. Η Alpha πραγματοποίησε πρόβλεψη για πληρωμή 20% στο 1ο τρίμηνο του 23 με σχέδιο να την αυξήσει περαιτέρω στα επόμενα έτη.

Τι έδειξαν οι εκλογές

Η αμερικανική τράπεζα, όπως είναι φυσικό, αναφέρεται και στην εκλογική διαδικασία, σημειώνοντας ότι η Ελλάδα διεξήγαγε (21 Μαΐου 2023) τις βουλευτικές εκλογές για τις 300 έδρες του Ελληνικού Κοινοβουλίου. Σύμφωνα με τα επίσημα στοιχεία του υπουργείου Εσωτερικών, η Νέα Δημοκρατία έλαβε το 40,79%, ο ΣΥΡΙΖΑ το 20,07% και το ΠΑΣΟΚ το 11,46%. Τα αποτελέσματα της Νέας Δημοκρατίας ήταν ισχυρότερα από ό,τι έδειχναν οι δημοσκοπήσεις.

Σύμφωνα με την ανάλυση του βασικού σεναρίου των οικονομολόγων της GS, ο Έλληνας πρωθυπουργός Μητσοτάκης θα ζητήσει τη διενέργεια δεύτερων εκλογών στις 25 Ιουνίου (οι οποίες, λόγω του νέου εκλογικού συστήματος, θα χορηγήσουν ένα ιδιαίτερα μεγάλο μπόνους πλειοψηφίας στο πρώτο κόμμα) και οι οποίες (ανάλογα με το αποτέλεσμα των νέων εκλογών) μπορεί να συμβάλουν στην επίτευξη μονοκομματικής πλειοψηφίας για το κυβερνών κόμμα.

Οι ελληνικές τράπεζες κατέγραψαν σημαντική θετική αντίδραση της τάξης του 13% περίπου μετά τα αποτελέσματα της πρώτης ψηφοφορίας. Οι αποδόσεις των ομολόγων έχουν επίσης μειωθεί. Οι αποδόσεις των ομολόγων AT1 μειώθηκαν κατά περίπου 30 - 50 μονάδες βάσης περίπου και των προνομιούχων ομολόγων υψηλής εξασφάλισης κατά περίπου 10 έως 20 μονάδες βάσης.

Όπως επισημαίνει η Goldman Sachs η ανταπόκριση των επενδυτών που έχει λάβει το τελευταίο διάστημα δείχνει ότι το εκλογικό αποτέλεσμα και οι επακόλουθες προοπτικές οικονομικής πολιτικής θεωρήθηκαν από την αγορά ως σημαντικό στοιχείο για την πιθανή αναβάθμιση σε επενδυτική βαθμίδα. Αυτό συνάδει με τις εκτιμήσεις των αναλυτών της ότι το αποτέλεσμα των γενικών εκλογών αποτελεί σημαντικό βήμα για την επιτάχυνση της εφαρμογής των απαιτουμένων για τα κονδύλια του Ευρωπαϊκού Μηχανισμού Ανάκαμψης και Ανθεκτικότητας και τη διασφάλιση της μακροπρόθεσμης ανάπτυξης μέσω της συσσώρευσης κεφαλαίων.

Η πειστική υλοποίηση των όρων του Ταμείου για την προώθηση και διευκόλυνση του διαρθρωτικού μετασχηματισμού της οικονομίας θα είναι πιθανότατα το τελικό βήμα για την ανάκτηση των αξιολογήσεων επενδυτικής βαθμίδας των ελληνικών κρατικών ομολόγων. Η ανατροφοδότηση από τις ελληνικές τράπεζες έδειξε ότι η αναβάθμιση της Ελλάδας σε καθεστώτος επενδυτικής βαθμίδας μπορεί να στηρίξει την τιμολόγηση νέων ομολογιακών εκδόσεων μεσοπρόθεσμα, και ιδίως την έκδοση μέσων MREL.

Οι εκτιμήσεις της Goldman Sachs για τις ελληνικές τράπεζες