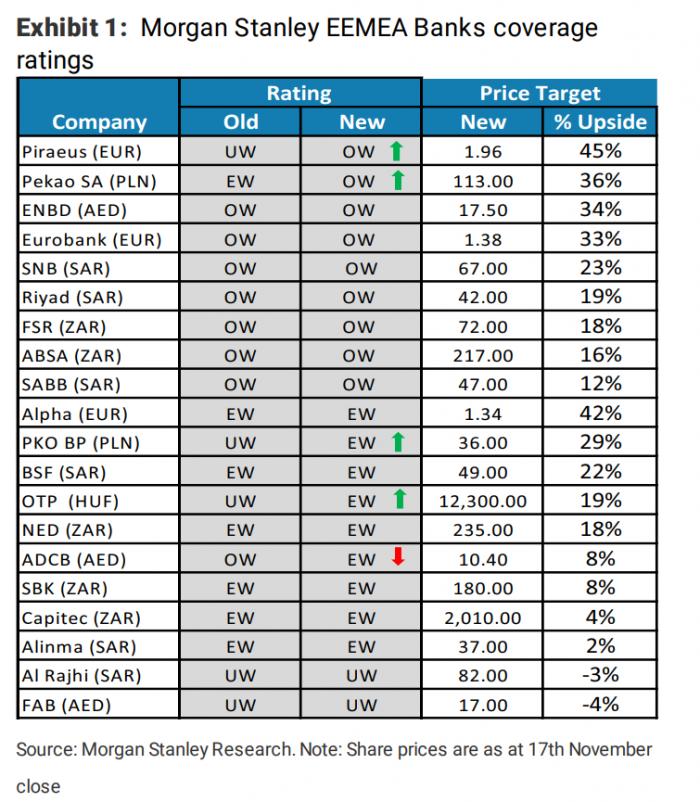

Ισχυρή ώθηση στην κερδοφορία των ελληνικών τραπεζών, με αύξηση 15% στα έσοδα από τόκους, θα δώσει το 2023 η αύξηση των ευρωπαϊκών επιτοκίων, εκτιμά η Morgan Stanley, που προχωρά σε αναβάθμιση της σύστασης για την Τράπεζα Πειραιώς σε «overweight» από «underweight», ενώ διατηρεί ανάλογη σύσταση και για τη Eurobank, με την Alpha Bank να λαμβάνει σύσταση «equal weight».

Ο οίκος δίνει τιμή – στόχο για τη μετοχή της Τρ. Πειραιώς τα 1,96 ευρώ, δηλαδή υπάρχει περιθώριο ανόδου 45% σε σύγκριση με τα τρέχοντα επίπεδα, για τη Eurobank στα 1,38 ευρώ, με περιθώριο ανόδου 33% και για την Alpha Bank στα 1,34 ευρώ με περιθώριο ανόδου 42%.

Πιο αναλυτικά σε έκθεσή του για τις τράπεζες της περιοχής ΕΕΜΕΑ (Ανατολική Ευρώπη, Μέση Ανατολή και Αφρική) ο αμερικανικός χρηματοπιστωτικός όμιλος, υπογραμμίζει ότι η Τράπεζα Πειραιώς μέχρι πρόσφατα ήταν η λιγότερο ελκυστική μετοχή μεταξύ των ελληνικών τραπεζών, καθώς διέθετε μεγαλύτερο επίπεδο ΝΡΕ (12,6% το 2021) και χαμηλότερο CET1 (8,8% για το 2021).

Όμως αυτά τα δεδομένα έχουν αλλάξει πλήρως, καθώς υπάρχει ισχυρή βελτίωση σε αρκετά δεδομένα της ελληνικής τράπεζας:

- Τα έσοδα από τόκους (ΝΙΙ) μετά την πτώση 2% στο β’ τρίμηνο, ανέκαμψαν με αύξηση 8% στο γ’ τρίμηνο και αναμένεται ότι θα βελτιωθούν περαιτέρω, λόγω των αυξήσεων επιτοκίων από την ΕΚΤ.

- Τα εξυπηρετούμενα δάνεια μειώθηκαν στα 2,3 δισ. στο 9μηνο, με θετικές προοπτικές για περαιτέρω αύξησή τους και το 2023.

- Η δυναμική των εσόδων από αμοιβές και προμήθειες είναι ισχυρή (+20% σε ετήσια βάση το 9μηνο του 22

- Ο δείκτης ΝΡΕ είναι, πλέον, μονοψήφιος στο 8,7% για το 9μηνο,

- Ο δείκτης CET1 βελτιώθηκε στο 10,4% στο γ’ τρίμηνο του 2022 και εκτιμάται ότι θα φθάσει κοντά στο 11% έως το τέλος του τρέχοντος έτους.

- Η αποτίμηση παραμένει ελκυστική στο 0,3 φορές το προβλεπόμενο για το 2023 P/BV.

Σημειώνεται ότι για την Alpha Bank η Morgan Stanley δίνει σύσταση «equal weight», παρά το γεγονός ότι εκτιμά ότι η μετοχή έχει περιθώρια ανόδου 42% σε σύγκριση με τα τρέχοντα επίπεδα, αλλά θεωρεί ότι ο λόγος ρίσκου – ανταμοιβής είναι πιο θετικός για την Τρ. Πειραιώς.

Αναφερόμενη στο σύνολο του ελληνικού τραπεζικού συστήματος η Morgan Stanley σημειώνει ότι η ανάκαμψη των ελληνικών μακροοικονομικών μεγεθών συνεχίζεται, ενώ η ελληνική οικονομία εκτιμάται ότι είναι πιο ανθεκτική σε σύγκριση με την ευρωπαϊκή, ενώ «βλέπει» αύξηση κατά 15% στα έσοδα από τόκους. Οι οικονομολόγοι της αμερικανικής τράπεζας τονίζουν ότι προτιμούν τις ελληνικές έναντι των ουγγρικών και πολωνικών τραπεζών λόγω του ότι έχουν:

- Χαμηλότερη έκθεση σε επιβράδυνση στην Ευρώπη, δεδομένης της μικρότερης εξάρτησης από το εμπόριο της ΕΕ,

- Υποστηρικτικές προοπτικές για την ανάπτυξη των μακροοικονομικών μεγεθών και των δανείων που οδηγούνται από τα ταμεία ανάκαμψης της ΕΕ, τα οποία συνεχίζουν να εξελίσσονται ικανοποιητικά.

- Επιπλέον, η επέκταση του καθαρού περιθωρίου επιτοκίων (NIM) των ελληνικών τραπεζών έχει μόλις ξεκινήσει και πρόκειται να αυξηθεί, λόγω της αύξησης των επιτοκίων της ΕΚΤ (2,5% το 2023), με το όφελος να ξεπερνά τις υψηλότερες προβλέψεις λόγω των ασθενέστερων κινδύνων για την ποιότητα του ενεργητικού.

- Η Ελλάδα προσφέρει την καλύτερη διασπορά απόδοσης κινδύνου: +40% σε σχέση με το βασικό σενάριο, +69% σε σχέση με το αισιόδοξο σενάριο και -48% σε σχέση με το χειρότερο σενάριο.

Οι συστάσεις της Morgan Stanley για τις τράπεζες της περιοχής ΕΕΜΕΑ