Θετική στάση ή «εποικοδομητική» όπως η ίδια αναφέρει διατηρεί για τις ελληνικές τράπεζες η Bank of America Merrill Lynch, ιδιαίτερα σε ό,τι αφορά τις εκδόσεις ομολόγων τους, χάρη στην ταχύτητα μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων (NPEs) που έχουν επιτύχει.

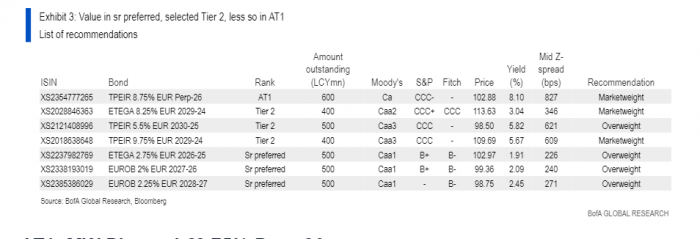

Σε έκθεσή του για τον ελληνικό τραπεζικό κλάδο ο αμερικανικός χρηματοπιστωτικός όμιλος τονίζει ότι προτιμά ιδιαίτερα τους τίτλους senior της Eurobank - με 2% και 2,25% - και της Εθνικής 2,75%, στους οποίους προσφέρει σύσταση «overweight», καθώς και το ομόλογο Tier 2 της Τράπεζας Πειραιώς, το οποίο, λαμβάνει, επίσης την ίδια σύσταση.

Υπογραμμίζει ακόμη ότι εντός του 2022 οι περισσότερες ελληνικές τράπεζες θα έχουν μονοψήφιο ποσοστό NPEs, πορεία που θεωρεί ιδιαίτερα θετική, με δεδομένο το υψηλό επίπεδο που είχαν αγγίξει τα Μη Εξυπηρετούμενα Ανοίγματα στο παρελθόν.

- Eurobank: Για την Eurobank τονίζεται ότι έχει το χαμηλότερο ποσοστό NPEs και παράλληλα διαθέτει διεθνή παρουσία, με το ποσοστό να φθάνει στο 7,8%, χάρη και στην τιτλοποίηση Mexico. Στα θετικά για την τράπεζα η ανθεκτικότητα της κερδοφορίας της και η διεθνή παρουσία της, αν και τα κεφάλαιά της είναι «πιο αδύναμα» σε σύγκριση με της ΕΤΕ. Εκτιμάται ότι το CET1 θα φθάσει στο 12,1%.

- Εθνική Τράπεζα: Αποτελεί τη βασική επιλογή για τη BofA, με βασικό πλεονέκτημα την ποιότητα των κεφαλαίων της. Μετά την τιτλοποίηση Frontier εκτιμάται ότι θα υπάρξει αύξηση του CET 1 κατά 1,7 ποσοστιαίες μονάδες σε σύγκριση με το τρέχον επίπεδο του 16%. Ως εκ τούτου ο στόχος που έχει θέσει η ΕΤΕ για την κεφαλαιακή της επάρκεια στο 15,2% έως τα τέλη του 2022 είναι επιτεύξιμος.

- Τράπεζα Πειραιώς: Ο αμερικανικός όμιλος τονίζει ότι παρά τη βελτίωση στα επίπεδα των ΝPEs υπάρχει ακόμη κάποια «κεφαλαιακή αδυναμία». Όπως υπογραμμίζεται στην έκθεση υπάρχει προτίμηση για το Tier 2 ομόλογο της Πειραιώς σε σχέση με το AT1, καθώς υπάρχουν κίνδυνοι εκτέλεσης στα σχέδια της τράπεζας να διατηρήσει το τρέχον επαρκές απόθεμα επί των συνολικών κεφαλαιακών απαιτήσεων. Η Πειραιώς κάνει βήματα στα σχέδια μείωσης των NPE, από 23% στο 9% μέχρι τις αρχές του 2022. Ωστόσο, το 9,4% CET1 είναι αρνητικό σημείο και περιορίζει την ευελιξία της τράπεζας να επιταχύνει και να ολοκληρώσει την περαιτέρω απομείωση των προβληματικών δανείων.

Η μείωση των NPEs και ο ρόλος του «Σχεδίου Ηρακλής»

Όπως τονίζεται στην έκθεση οι ελληνικές τράπεζες έχουν στοχεύσει σε επιθετικές μειώσεις των NPEs, τα οποία είχαν φθάσει στο παρελθόν σε μη βιώσιμα επίπεδα. Την ίδια ώρα το ΑΕΠ της Ελλάδας ακολουθεί ισχυρή πορεία, με την BofA να εκτιμά ότι ο ρυθμός ανάπτυξης φθάσει φέτος στο 5,1%, ενώ σημαντικό ρόλο στις προσπάθειες των τραπεζών θα έχουν και τα κεφάλαια από το Ταμείο Ανάκαμψης.

Για τις τρεις τράπεζες, η BofA εκτιμά ότι η πιστοληπτική τους ικανότητα διαφέρει περισσότερο από αυτό που υποδηλώνουν οι αξιολογήσεις πιστοληπτικής ικανότητας, ενώ υπογραμμίζει ότι οι ελληνικές τράπεζες έχουν υψηλή συσχέτιση με το Δημόσιο, δεδομένου του σημαντικού και αυξανόμενου χαρτοφυλακίου ελληνικών κρατικών ομολόγων, της ισχυρής επιρροής των μακροοικονομικών συνθηκών στα κέρδη, την αύξηση των δανείων και την ποιότητα του ενεργητικού.

Πρωτεύοντα ρόλο στη μείωση των NPEs διαδραμάτισε το «Σχέδιο Ηρακλής», καθώς οι πωλήσεις μέσω αυτού του προγράμματος συνέβαλαν καθοριστικά στην επίτευξη των στόχων που είχαν θέσει οι ελληνικές τράπεζες. Τα NPEs εκτιμάται ότι έχουν υποχωρήσει στο επίπεδο των 31 δισ. ευρώ στο α’ εξάμηνο φέτος από 67 δισ. ευρώ που ήταν στα τέλη του 2017.

Οι συστάσεις της Bank of America για τα ομόλογα των ελληνικών τραπεζών