Η Ελλάδα είναι η μόνη κεφαλαιαγορά της Ευρωζώνης που βρίσκεται στις αναδυόμενες αγορές. Μια θέση που «εξασφαλίσαμε» με την υποβάθμιση από ανεπτυγμένη αγορά σε αναδυόμενη το 2013, ως αποτέλεσμα της απώλειας της επενδυτικής βαθμίδας που είχε προηγηθεί το 2010.

Η επενδυτική βαθμίδα ανακτήθηκε, αλλά η μετάταξη του ΧΑ στις ανεπτυγμένες αγορές είναι μια προσπάθεια δύσκολη και χρονοβόρα. Η διοίκηση της ΕΧΑΕ βρίσκεται σε συνεννόηση με τους τέσσερις οίκους που αποφασίζουν για την κατάταξη των αγορών και προσπαθεί να ικανοποιήσει τα κριτήρια που θέτουν, τα οποία σε πολλές περιπτώσεις διαφέρουν από οίκο σε οίκο και διαρκώς μεταβάλλονται και εκεί που νομίζεις ότι έχεις κάνει ένα βήμα, βρίσκεσαι ξαφνικά πάλι στην αφετηρία.

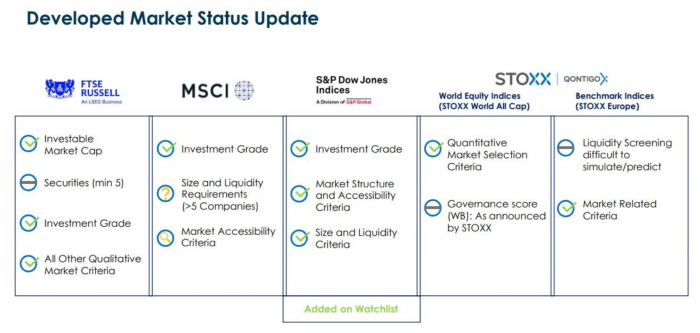

Οι τέσσερις οίκοι που αποφασίζουν την κατάταξη των αγορών είναι ο FTSE Russel, θυγατρική του Χρηματιστηρίου του Λονδίνου, ο MSCI της Morgan Stanley, o S&P Dow Jones Indices, θυγατρική της S&P Global και ο Εurostoxx, θυγατρική του χρηματιστηρίου της Φρανκφούρτης. Οι δύο πρώτοι έχουν και τη μεγαλύτερη βαρύτητα, ακολουθεί η S&P και μετά το Eurostoxx.

Η διαδικασία για να αναβαθμιστούμε σε ανεπτυγμένη αγορά προϋποθέτει να ενταχθούμε από τους οίκους σε λίστα παρακολούθησης (watch list) για διάστημα 12-18 μηνών, να ικανοποιήσουμε τα κριτήρια που θέτουν και στη συνέχεια ο οίκοι σε διαβούλευση με μεγάλους θεσμικούς επενδυτές τους οποίους ρωτάνε τη γνώμη τους αποφασίζουν αν είμαστε έτοιμοι για τη μετάταξη.

Έως τώρα, μόνο ο S&P -από τον περασμένο Αύγουστο- έχει θέσει την αγορά μας σε watch list, ενώ σήμερα το απόγευμα ο FTSE Russel θα ανακοινώσει τις αλλαγές στην κατάταξη των αγορών με μικρή πιθανότητα να μας εντάξει σε watch list. Στον πίνακα που παρατίθεται και έχει επιμεληθεί η ΕΧΑΕ καταγράφονται ποια κριτήρια πληρούνται και ποια όχι ανά οίκο ώστε να μεταταχθεί το ΧΑ σε ανεπτυγμένη αγορά.

Ειδικότερα,

- Σύμφωνα με τον οίκο FTSE Russell, το Χ.Α πληροί τα κριτήρια της ελάχιστης κεφαλαιοποίησης, της επενδυτικής βαθμίδας και τα λοιπά κριτήρια (βάθος αγοράς, short selling, προσβασιμότητα κ.α) , αλλά υστερεί στον αριθμό των μετοχών (μίνιμουμ πέντε) που απαιτούνται με ελάχιστη κεφαλαιοποίηση ελεύθερης διασποράς άνω των 3 δισ. ευρώ.

- Στον MSCI εκπληρώνεται το κριτήριο της επενδυτικής βαθμίδας, ερωτηματικό είναι το μέγεθος και η ρευστότητα της αγοράς, ενώ διερευνάται η προσβασιμότητα.

- Στον S&P Dow Jones πληρούνται τα κριτήρια της επενδυτικής βαθμίδας, της δομής και της προσβασιμότητας της αγοράς και το κριτήριο του μεγέθους και ρευστότητας της αγοράς.

- Στον Stoxx Europe, δεν εκπληρώνεται το κριτήριο της ρευστότητας αγοράς, ενώ ο οίκος θέτει και θέμα εταιρικής διακυβέρνησης. Τα υπόλοιπα κριτήρια πληρούνται.

Το θετικό σενάριο για το ΧΑ είναι να ενταχθούμε από τους οίκους σε watch list εντός του 2025 και στο τέλος του 2026 να αναβαθμιστούμε. Μένει να δούμε βεβαίως, πότε ο S&P που μας έχει σε λίστα παρακολούθησης θα δώσει ημερομηνία μετάταξης. Όπως είχε πει και ο CEO της ΕΧΑΕ Γιάννος Κοντόπουλος σε πρόσφατη ενημέρωση, υπάρχει περίπτωση το ΧΑ ανάλογα με τους χρησμούς των οίκων να πατάει σε δύο βάρκες και να ανήκει για κάποια περίοδο και στις ανεπτυγμένες αλλά και στις αναδυόμενες αγορές.

Το ισοζύγιο εισροών - εκροών

Σε περίπτωση αναβάθμισης του ΧΑ σε ανεπτυγμένη αγορά, οι γνώμες διίστανται σχετικά με το ισοζύγιο εκροών και εισροών που θα προκύψει. Η JP Morgan για παράδειγμα υποστηρίζει ότι οι εκροές από funds που επενδύουν σε αναδυόμενες αγορές και θα αποχωρήσουν θα είναι περισσότερες από τα κεφάλαια που θα τοποθετηθούν από funds που επενδύουν σε ανεπτυγμένες αγορές.

Αντιθέτως, οι περισσότεροι υποστηρίζουν ότι οι εισροές κεφαλαίων σε βάθος χρόνου θα είναι μεγαλύτερες από τις εκροές που ενεργοποιούνται κατά την μετάταξη. Στα υπέρ της μετάταξης στις ανεπτυγμένες αγορές είναι η προσέλκυση μεγάλων και σοβαρών θεσμικών επενδυτών, η μικρή «ευαισθησία» στις αυξήσεις επιτοκίων και κυρίως οι αντοχές σε γεωπολιτικές εξελίξεις και σε πολιτική αστάθεια.