Οι δύο ισχυρότεροι κεντρικοί τραπεζίτες, ο Τζερόμ Πάουελ και η Κριστίν Λαγκάρντ, παίρνουν αυτό το διήμερο τον λόγο και έχουν μια μάλλον άχαρη αποστολή: να θυμίσουν στις αγορές ότι η μάχη με τον πληθωρισμό δεν έχει τελειώσει και να «ρίξουν κρύο νερό» σε όσους παίκτες συμπεριφέρονται σαν να ήταν 100% βέβαιη μια μείωση επιτοκίων εντός του πρώτου τριμήνου του 2024. Με τις παρεμβάσεις τους, η Fed και η ΕΚΤ θα μπορούσαν να βάλουν ένα φρένο στο ράλι των αγορών, που όμως φαίνεται ότι, τελικά, θα ακούσουν αυτό που οι ίδιες θέλουν και ίσως αντισταθούν στις προσπάθειες για ένα «φρενάρισμα».

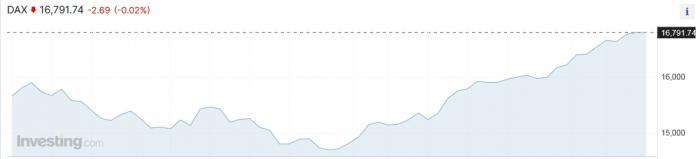

Τα στοιχήματα όχι μόνο στον τερματισμό των αυξήσεων στα επιτόκια, αλλά και σε μια γρήγορη αλλαγή πορείας από τις κεντρικές τράπεζες, έχουν προκαλέσει φαινόμενα υπερθέρμανσης στις χρηματιστηριακές αγορές στις δύο όχθες του Ατλαντικού. Από τα τέλη Οκτωβρίου, όταν είχε επιβεβαιωθεί πια η παύση των αυξήσεων και είχε γίνει αρκετά αισθητή η κάμψη του πληθωρισμού, τα κέρδη του S&P 500 πλησιάζουν το 13% και του ευρωπαϊκού Stoxx 600 ξεπερνούν το 10%. Η πιο ξέφρενη άνοδος σημειώνεται στη Γερμανία, κόντρα στους φόβους για ύφεση στη μεγαλύτερη οικονομία της ευρωζώνης, με μια άνοδο του Dax περίπου κατά 15%. Σύμφωνα με το Bloomberg, οι τεχνικοί δείκτες στην Ευρώπη έχουν «κοκκινίσει» και δείχνουν ότι οι μετοχές είναι πιο υπεραγορασμένες από κάθε άλλη φορά από την εποχή της τεχνολογικής «φούσκας» του 1999.

Το ράλι στη Γερμανία

Οι επενδυτές φαίνονται αποφασισμένοι να επιμείνουν στα στοιχήματα για μια γρήγορη μείωση επιτοκίων, παρότι το καλοκαίρι είχαν «καεί» από τη διάψευση ανάλογων προσδοκίων, που είχε οδηγήσει σε διεθνή χρηματιστηριακή πτώση. Είναι χαρακτηριστικό ότι τα χθεσινά στοιχεία για τον πληθωρισμό στις ΗΠΑ, που ήταν ελαφρώς χειρότερα από το αναμενόμενο, προκάλεσαν νευρικότητα στην αγορά ομολόγων και η απόδοση των 2ετών τίτλων, που ευθυγραμμίζεται με τις εκάστοτε προσδοκίες για την πολιτική της Fed σημείωσαν μια αρκετά έντονη άνοδο μετά τις ανακοινώσεις και σταθεροποιήθηκαν σε υψηλότερο επίπεδο. Ωστόσο, αυτό δεν εμπόδισε τελικά τους τρεις βασικούς δείκτες της αγοράς (Dow Jones, S&P 500, Nasdaq) να κλείσουν με αρκετά σημαντική άνοδο μεταξύ 0,46% και 0,70%.

Η απόδοση των 2ετών ομολόγων ΗΠΑ τη χθεσινή ημέρα

Τα μηνύματα από τους τραπεζίτες

Η αποψινή ανακοίνωση της Fed δεν αναμένεται να κρύβει εκπλήξεις για τα επιτόκια, αφού θεωρείται βέβαιο ότι η αμερικανική κεντρική τράπεζα θα παραμείνει σε παύση. Δύο είναι, όμως, τα στοιχεία που θα περιμένουν με μεγάλο ενδιαφέρον οι επενδυτές: το γνωστό γράφημα της Fed που απεικονίζει τις εκτιμήσεις της για την πορεία των επιτοκίων στο μέλλον και τις δηλώσεις του Τζερόμ Πάουελ μετά την έκδοση της ανακοίνωσης, όπου θεωρείται βέβαιο ότι ο πρόεδρος της Fed θα θελήσει να στείλει στην αγορά πιο αυστηρά μηνύματα, σε μια προσπάθεια να συγκρατηθεί ένα ράλι που αντιστρατεύεται την αντιπληθωριστική πολιτική της κεντρικής τράπεζας.

Οι χθεσινές ανακοινώσεις για τον πληθωρισμό μάλλον επιβεβαίωσαν αυτό που έχει κατ' επανάληψη τονίσει ο Πάουελ, δηλαδή ότι δεν θα πρέπει να αναμένεται μια εύκολη και σταθερή αποκλιμάκωση, ιδιαίτερα όσο ο πληθωρισμός προσεγγίζει τον στόχο της κεντρικής τράπεζας (2%). Οι τιμές καταναλωτή αυξήθηκαν απροσδόκητα τον Νοέμβριο, ενώ ο υποκείμενος πληθωρισμός κινήθηκε υψηλότερα. Ο Δείκτης Τιμών Καταναλωτή αυξήθηκε κατά 0,1% τον περασμένο μήνα, ενώ είχε μείνει αμετάβλητος τον Οκτώβριο. Σε 12μηνη βάση, αυξήθηκε κατά 3,1% μετά από άνοδο 3,2% τον Οκτώβριο. Οι αναλυτές που συμμετείχαν σε δημοσκόπηση του Reuters είχαν προβλέψει ότι ο Δείκτης θα έμενε αμετάβλητος σε μηνιαία βάση και θα σημείωνε άνοδο κατά 3,1% σε ετήσια βάση.

Όπως εκτιμούν αναλυτές, αυτά τα στοιχεία επιβεβαίωσαν ότι υπάρχουν ακόμη δυσκολίες στη μείωση του πληθωρισμού και, σε συνδυασμό με τα στοιχεία που έδειξαν, την περασμένη εβδομάδα, ότι η αγορά εργασίας παραμένει αρκετά ισχυρή, φαίνεται να συνηγορούν στο συμπέρασμα ότι η Fed είναι υποχρεωμένη να στείλει το μήνυμα πως βιάζονται όσοι προεξοφλούν γρήγορη μείωση επιτοκίων και να επαναλάβει ότι, θεωρητικά τουλάχιστον, αν υπάρξουν δυσάρεστες εκπλήξεις από τα επόμενα στοιχεία για τον πληθωρισμό δεν θα πρέπει να αποκλείεται εντελώς μια ακόμη αύξηση στα επιτόκια. Άλλωστε, το γεγονός ότι ο βασικός δείκτης του πληθωρισμού -χωρίς τα καύσιμα και τρόφιμα- παραμένει στο επίπεδο του 4% και είναι ο κύριος δείκτης στον οποίο εστιάζει η Fed, φαίνεται να επιβεβαιώνει ότι η μάχη με τον πληθωρισμό συνεχίζεται.

Σε κάθε περίπτωση, όμως, οι αναλυτές εκτιμούν ότι η Fed θα αναπροσαρμόσει προς το καλύτερο -και μάλιστα σε σημαντικό βαθμό- τις προβλέψεις της για τον πληθωρισμό του 2024. Και όλοι οι αναλυτές θα στρέψουν τα βλέμματα στις κουκκίδες του γραφήματος για την αναμενόμενη πορεία των επιτοκίων, για να διαπιστώσουν σε ποιο βαθμό οι νέες εκτιμήσεις φέρνουν πιο κοντά την πρώτη μείωση των επιτοκίων και να «μετρήσουν» τις αναμενόμενες μειώσεις του επόμενου έτους. Δεν αποκλείεται να εντοπισθεί μια συνεχιζόμενη απόκλιση εκτιμήσεων ανάμεσα στη Fed και στις αγορές, αν η κεντρική τράπεζα τοποθετήσει την πρώτη μείωση εντός του δεύτερου τριμήνου, ενώ οι αγορές πιθανόν να συνεχίσουν να στοιχηματίζουν για το πρώτο.

Στην άλλη όχθη του Ατλαντικού, η Κριστίν Λαγκάρντ, που αναμένεται να μιλήσει αύριο για να εξηγήσει τη στάση της ΕΚΤ, ίσως έχει πιο δύσκολη αποστολή από τον Αμερικανό ομόλογό της:

- Η ΕΚΤ σταμάτησε τον Οκτώβριο τις αυξήσεις επιτοκίων, ύστερα από διαδοχικές κινήσεις που έχουν φέρει τα επιτόκια της ευρωζώνης στο υψηλότερο επίπεδο της ιστορίας, ενώ ο πληθωρισμός φαίνεται από τα στοιχεία να προσεγγίζει με ταχύτητα τον στόχο του 2%, έχοντας πέσει τον Νοέμβριο στο 2,4%. Αυτός είναι, άλλωστε, και ο λόγος που έχει φέρει ευφορία στις αγορές, καθώς προεξοφλείται ότι, η πρώτη μείωση επιτοκίων έρχεται όλο και πιο κοντά. Ταυτόχρονα, η επιβράδυνση των ευρωπαϊκών οικονομιών γίνεται όλο και πιο έντονη και η απειλή της ύφεσης γίνεται πιο ισχυρή από την απειλή του πληθωρισμού για πολλούς αναλυτές, που ανησυχούν ότι η ΕΚΤ μπορεί να κινηθεί πιο αργά από όσο χρειάζεται για να υποστηρίξει την οικονομία, όπως κινήθηκε και πιο αργά από το απαιτούμενο για να αναχαιτίσει τον πληθωρισμό.

- Ωστόσο, οι «σκληροί» κεντρικοί τραπεζίτες στο συμβούλιο της ΕΚΤ επιμένουν ότι είναι πολύ νωρίς να αρχίσει η συζήτηση για μείωση, καθώς δεν παύει να υπάρχει ο φόβος ότι η κεντρική τράπεζα θα μπορούσε να εκτεθεί ανεπανόρθωτα αν σπεύσει σε μια μείωση και στην πορεία αποδειχθεί ότι ο πληθωρισμός είναι πιο επίμονος από το αναμενόμενο, καθώς μάλιστα έχει σημειωθεί το τελευταίο διάστημα μια αρκετά απότομη αύξηση των αποδοχών των εργαζομένων στην ευρωζώνη.

Ήδη πολλοί αναλυτές κατηγορούν την ΕΚΤ ότι έχει σφίξει υπερβολικά τη νομισματική πολιτική, την ώρα που ο πληθωρισμός μειώνεται πολύ ταχύτερα από τις προβλέψεις της. Είναι χαρακτηριστικό ότι τον Σεπτέμβριο η ΕΚΤ προέβλεπε ότι ο πληθωρισμός θα παρέμενε πάνω από το 3% μέχρι το τέταρτο τρίμηνο του 2024, ενώ ήδη μειώθηκε, όπως προαναφέρθηκε στο 2,4%. Η Deutsche Bank εκτιμά ότι η ΕΚΤ θα μειώσει από 2,9% σε 2,1% τις προβλέψεις της για τον πυρήνα του πληθωρισμού το 2024, ενώ ο Λορέντσο Μπίνι Σμάγκι, πρώην μέλος του εκτελεστικού συμβουλίου της ΕΚΤ και τώρα πρόεδρος της Société Générale δηλώνει ότι οι κεντρικοί τραπεζίτες υποτίμησαν άσχημα την άνοδο του πληθωρισμού πέρυσι και τώρα μπορεί άλλη μια φορά να καθυστερήσουν να προσαρμόσουν την πολιτική τους.

Με αυτά τα δεδομένα, οι αγορές θα περιμένουν να αποκωδικοποιήσουν κάθε λέξη της Κριστίν Λαγκάρντ στη συνέντευξη Τύπου της Πέμπτης, για να διαπιστώσουν πώς αντιμετωπίζουν αυτές τις αντιφάσεις οι κεντρικοί τραπεζίτες και, ιδιαίτερα, αν θα επιμείνει η πρόεδρος της ΕΚΤ στη γνωστή της διατύπωση ότι είναι πολύ νωρίς ακόμη για να συζητηθεί μια μείωση επιτοκίων. Με εξίσου μεγάλο ενδιαφέρον αναμένονται και οι νέες οικονομικές προβλέψεις της ΕΚΤ για την επόμενη τριετία, που θα δείξουν σε ποιο βαθμό η κεντρική τράπεζα αναθεωρεί τις εκτιμήσεις της.

Τελικά, οι αγορές θα κάνουν έναν βασικό... λογαριασμό με βάση όσα θα ακούσουν από τους κεντρικούς τραπεζίτες: σε ό,τι αφορά τη Fed, ο δρόμος για το γνωστό ράλι του Άι Βασίλη θα έχει ανοίξει αν φανεί ότι επιβεβαιώνεται η εκτίμηση για πέντε μειώσεις μέσα στο 2024, ενώ αν η Fed δώσει «σήμα» για δύο ή τρεις μειώσεις μέσα στον επόμενο χρόνο, οι επενδυτές θα πιεσθούν για μια παύση και επανεξέταση της στάσης τους. Αντίστοιχα, αν η Λαγκάρντ στείλει το σήμα πως η κεντρική τράπεζα είναι έτοιμη να βάλει στο τραπέζι της συζήτησης τη μείωση των επιτοκίων (πολύ περισσότερο, αν επιβεβαιώσει ότι κάτι τέτοιο άρχισε να συζητείται την Πέμπτη), οι αγορές της ευρωζώνης θα παραμείνουν σε... εορταστική ατμόσφαιρα.

Στα καθ' ημάς, αν τα «σήματα» από τους κεντρικούς τραπεζίτες είναι αυτά που περιμένουν οι πιο αισιόδοξοι, θεωρείται βέβαιο ότι η αγορά θα ξαναπιάσει το νήμα της ανόδου και θα «κοιτάξει» πάλι πάνω από τις 1.300 μονάδες. Αξίζει να σημειωθεί, ότι, παρότι οι επενδυτές δείχνουν επιφυλακτικότητα από την αρχή του μήνα, ύστερα από το ράλι του Νοεμβρίου και εν αναμονή των αποφάσεων από τις κεντρικές τράπεζες, με το χθεσινό κλείσιμο του Γενικού Δείκτη στις 1.283,12 μονάδες έχει ήδη καλυφθεί όλο το έδαφος που έχασε η αγορά τον Σεπτέμβριο και τον Οκτώβριο και το ελληνικό χρηματιστήριο καταγράφει μια απόδοση 38% φέτος, που είναι από τις υψηλότερες στον κόσμο.