Αλλάζει το σκηνικό στην ευρωπαϊκή αγορά ομολόγων η έξαρση του πληθωρισμού, που αποδεικνύεται πιο επίμονη και έντονη από όσο προέβλεπε η Ευρωπαϊκή Κεντρική Τράπεζα. Η ΕΚΤ υποχρεώνεται να αλλάξει την εξαιρετικά χαλαρή νομισματική πολιτική της για να αναχαιτίσει τις πληθωριστικές πιέσεις και ήδη σημειώνεται σημαντική αύξηση των αποδόσεων των ομολόγων που οδηγεί σε υψηλότερα κόστη δανεισμού για τα κράτη και τις επιχειρήσεις.

Οι συνέπειες αυτών των αλλαγών είναι έντονες για την Ελλάδα. Η καμπύλη των ελληνικών επιτοκίων έχει μετατοπιστεί υψηλότερα, όπως υπογραμμίζει η Alpha Bank σε σχετική ανάλυση.

Από το ξέσπασμα της πανδημίας, σημειώνουν οι αναλυτές της τράπεζας. η επεκτατική νομισματική πολιτική που εφάρμοσαν οι κύριες κεντρικές τράπεζες, μέσω της μείωσης των επιτοκίων και της εφαρμογής προγραμμάτων ποσοτικής χαλάρωσης, συμπίεσε τις αποδόσεις των κρατικών ομολόγων, διαμορφώνοντας ευνοϊκές συνθήκες χρηματοδότησης των δημοσιονομικών πακέτων στήριξης των οικονομιών τους με ιδιαίτερα χαμηλό κόστος.

Ωστόσο, η ανακάμπτουσα ζήτηση και οι διαταραχές από την πλευρά της προσφοράς οδήγησαν σε μεγάλη άνοδο του πληθωρισμού. Αποτέλεσμα αυτού ήταν η δημιουργία προσδοκιών για αύξηση των επιτοκίων από τις κύριες κεντρικές τράπεζες, προκειμένου να μετριασθούν οι πληθωριστικές πιέσεις, γεγονός το οποίο συνετέλεσε στην ανοδική τάση των ομολογιακών αποδόσεων. Χαρακτηριστικά αναφέρεται ότι η απόδοση του 10-ετούς ομολόγου του αμερικανικού δημοσίου ξεπέρασε, στις 10 Φεβρουαρίου, το 2%, για πρώτη φορά από τον Αύγουστο του 2019, στον απόηχο της ανακοίνωσης για διαμόρφωση του πληθωρισμού στις ΗΠΑ σε 7,5%, τον Ιανουάριο, η οποία είναι η μεγαλύτερη ετήσια αύξηση από το 1982.

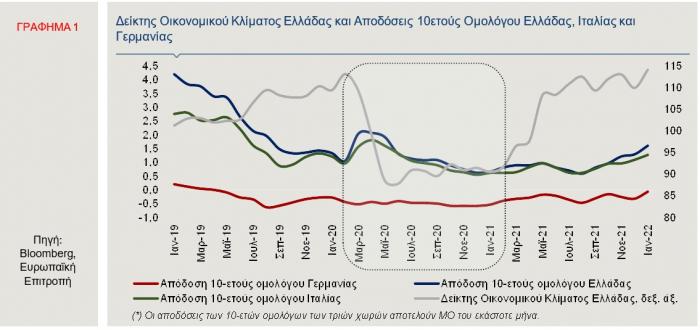

Όπως αποτυπώνεται στο Γράφημα 1, τόσο στην Ελλάδα, όσο και στην Ιταλία και τη Γερμανία παρατηρείται μία παράλληλη αύξηση των αποδόσεων των 10ετών ομολόγων το τελευταίο διάστημα καθώς και μία ήπια διεύρυνση του περιθωρίου (spread) των αποδόσεων των δεκαετών ομολόγων των χωρών του Νότου σε σχέση με το γερμανικό ομόλογο, εξέλιξη που αντανακλά τον υψηλότερο λόγο χρέους προς ΑΕΠ (2020: Ελλάδα 206,3%, Ιταλία 155,6% έναντι 68,7% της Γερμανίας).

Ωστόσο, ο κύριος παράγοντας πίσω από την άνοδο των αποδόσεων των ομολόγων είναι κοινός για όλες τις χώρες και σχετίζεται αφενός με τις ανησυχίες του διεθνούς επενδυτικού κοινού για πιθανή έναρξη πολεμικής σύρραξης στα σύνορα της Ρωσίας με την Ουκρανία και αφετέρου με το γεγονός ότι η ΕΚΤ δεν αποκλείει μία άνοδο των επιτοκίων εντός του έτους, προκειμένου να μετριάσει τις πληθωριστικές πιέσεις, εάν αυτές επικρατήσουν για μεγαλύτερο διάστημα από αυτό που αρχικά αναμενόταν.

Νομισματική πολιτική της ΕΚΤ και αποδόσεις

Η αντίδραση της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) στην αντιμετώπιση της πανδημικής κρίσης ήταν καίρια, εξασφαλίζοντας την ομαλή ροή της χρηματοδότησης στην Ευρωζώνη. Η ανακοίνωση της εφαρμογής ενός έκτακτου προγράμματος αγοράς στοιχείων ενεργητικού λόγω πανδημίας (Pandemic Emergency Purchase Program-PEPP) συνολικού ύψους Ευρώ 750 δισ., τον Μάρτιο του 2020, συνέβαλε καταλυτικά στην ταχεία αποκλιμάκωση των ομολογιακών αποδόσεων, οι οποίες κινούνταν ανοδικά, εξαιτίας της αβεβαιότητας που προκαλούσε η πανδημία.

Η ενίσχυση του PEPP κατά Ευρώ 600 δισ. και Ευρώ 500 δισ., τον Ιούνιο και τον Δεκέμβριο του 2020, αντίστοιχα, ώθησε σταδιακά τις αποδόσεις των κρατικών ομολόγων σε ιστορικά χαμηλά επίπεδα, παρά τα διαδοχικά lockdown τα οποία επιβάρυναν την οικονομική δραστηριότητα.

Από τα τέλη του περασμένου καλοκαιριού, διάστημα μετά το οποίο οι πληθωριστικές πιέσεις εντάθηκαν, η τάση αντιστράφηκε, καθώς οι ομολογιακές αποδόσεις άρχισαν να αυξάνονται. Η ΕΚΤ, ακολουθώντας διαφορετική προσέγγιση σε σύγκριση με άλλες μεγάλες κεντρικές τράπεζες όπως την Ομοσπονδιακή Τράπεζα των ΗΠΑ και την Τράπεζα της Αγγλίας, δεν ανέμενε αύξηση των επιτοκίων εντός του 2022. Στη συνεδρίαση του Δεκεμβρίου του 2021, ωστόσο, αποφασίστηκε ο τερματισμός των αγορών ομολόγων στα πλαίσια του PEPP, τον Μάρτιο του 2022. Η εξέλιξη αυτή, σε συνδυασμό με το γεγονός ότι η επικεφαλής της ΕΚΤ στην τελευταία συνεδρίαση (3 Φεβρουαρίου) δεν απέκλεισε το ενδεχόμενο να υπάρξει εν τέλει αύξηση επιτοκίων εντός του έτους, επιτάχυναν την άνοδο των ομολογιακών αποδόσεων στην Ευρωζώνη.

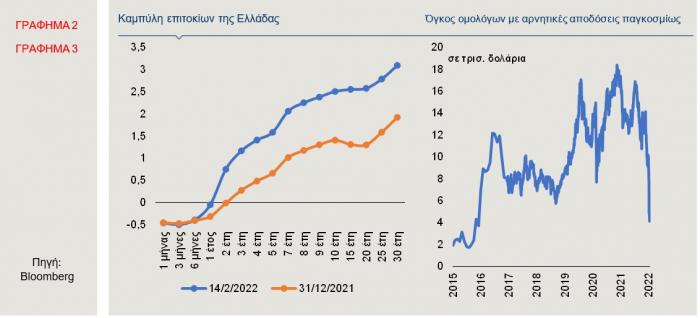

Στην Ελλάδα, η καμπύλη επιτοκίων, στις 14 Φεβρουαρίου, έχει μετατοπιστεί προς τα πάνω σε σύγκριση με την αντίστοιχη στις 31 Δεκεμβρίου (Γράφημα 2).

Αξίζει να αναφερθεί ότι η άνοδος των αποδόσεων αντανακλάται στον όγκο των ομολόγων, παγκοσμίως, που προσφέρουν αρνητικές αποδόσεις, ο οποίος έχει υποχωρήσει από τα 18,4 τρισ. δολάρια, τον Δεκέμβριο του 2020, στα 4,4 τρισ. δολάρια (14.2.2022), καταγράφοντας ραγδαία μείωση από το τελευταίο δεκαήμερο του Δεκεμβρίου του περασμένου έτους (Γράφημα 3). Στις προηγμένες οικονομίες, αρνητικές αποδόσεις καταγράφονται, πλέον, μόνο στα διετή και τα τριετή ομόλογα (Πίνακας 1).

Παράγοντες που θα καθορίσουν την πορεία των ομολογιακών αποδόσεων

Η πολιτική που θα ακολουθήσει η ΕΚΤ αναφορικά με τα επιτόκια θα επηρεάσει καταλυτικά τη βραχυπρόθεσμη πορεία των ομολογιακών αποδόσεων. Η αντιμετώπιση του πληθωριστικού φαινομένου αποτελεί καίριας σημασίας ζήτημα, η ένταση και η διάρκεια του οποίου θα είναι ενδεχομένως οι παράγοντες που θα καθορίσουν εάν θα υπάρξει αύξηση επιτοκίων εντός του 2022.

Επιπλέον, σημαντικότατος παράγοντας που θα μπορούσε να μεταβάλλει τους σχεδιασμούς, τον οποίο έθιξε και η επικεφαλής της ΕΚΤ στην τελευταία συνεδρίαση, είναι ο γεωπολιτικός και ιδιαίτερα οι εντάσεις μεταξύ της Ρωσίας και της Ουκρανίας. Ενδεχόμενη κλιμάκωση των εντάσεων θα οδηγούσε, μεταξύ άλλων, σε περαιτέρω άνοδο των τιμών της ενέργειας και κατά συνέπεια του πληθωρισμού, εντείνοντας την πίεση στην ΕΚΤ για αύξηση των επιτοκίων. Σημειώνεται ότι, τον Δεκέμβριο του 2021, ο πληθωρισμός στην Ευρωζώνη διαμορφώθηκε σε 5% σε ετήσια βάση, με το ήμισυ περίπου της αύξησης να αποδίδεται στην άνοδο των τιμών της ενέργειας, παρά τη σχετικά μικρή συμμετοχή τους (9,5%) στη διαμόρφωση του Εναρμονισμένου Δείκτη Τιμών Καταναλωτή.

Ωστόσο, μεσομακροπρόθεσμα, οι μακροοικονομικές επιδόσεις της κάθε χώρας, όπως η δημοσιονομική σταθερότητα και οι ικανοποιητικοί ρυθμοί οικονομικής μεγέθυνσης, θα είναι αυτές που θα καθορίσουν την πορεία των ομολογιακών αποδόσεων.