Μπροστά σε μια ιστορική ευκαιρία ανάπτυξης των εργασιών τους, ύστερα από πολλά χρόνια «δυστοκίας» στη χορήγηση νέων δανείων, φέρνει το Ταμείο Ανάκαμψης (RRF) τις ελληνικές τράπεζες. Είναι χαρακτηριστικό ότι, όπως εκτιμούν αναλυτές, μέσα στα επόμενα χρόνια οι τράπεζες θα έχουν τη δυνατότητα να χορηγήσουν νέα δάνεια της τάξεως των 12,5 δισ. ευρώ για τη χρηματοδότηση των προγραμμάτων του RRF, ενώ και με τον υπολογισμό των έμμεσων επιδράσεων συνολικά το Ταμείο Ανάκαμψης θα υποστηρίξει τη μισή αύξηση των πιστώσεων έως το τέλος του 2026.

Όπως τόνιζε η HSBC στην τελευταία της ανάλυση για τις ελληνικές τράπεζες, ο άμεσος δανεισμός σε εγκεκριμένα έργα του εθνικού σχεδίου ανάκαμψης και τα πολλαπλασιαστικά αποτελέσματά τους θα προσθέσουν 2,5% ετησίως στον ετήσιο ρυθμό αύξησης των χορηγήσεων μέχρι το 2026, ενώ συνολικά ο οίκος εκτιμά ότι τα εξυπηρετούμενα ανοίγματα των τραπεζών θα αυξηθούν με μέσο ετήσιο ρυθμό 5% την περίοδο 2021-26.

Αναλύοντας το μεγάλο επενδυτικό πρόγραμμα του Ταμείου Ανάκαμψης (RRF), ο οίκος σημειώνει ότι τα συνολικά κονδύλια, επιχορηγήσεις και δανεισμός, ανέρχονται σε 31 δισ. και η αύξηση των επενδύσεων που θα προκαλέσουν αναμένεται να προσθέσει περίπου 2% ετησίως στην πορεία αύξησης του ΑΕΠ της χώρας. Το πρόγραμμα θα ωφελήσει τις τράπεζες μέσω άμεσων και έμμεσων ευκαιριών δανεισμού, τονίζει η HSBC.

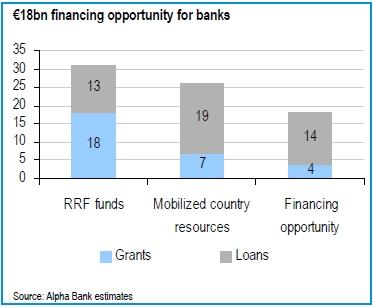

Στόχος της ελληνικής κυβέρνησης είναι να μεγιστοποιήσει το όφελος από τα κονδύλια του RRF, χρησιμοποιώντας τα για την κινητοποίηση πρόσθετων ιδιωτικών επενδύσεων. Για τον σκοπό αυτό, η συνιστώσα δανείων ύψους 13 δισ. ευρώ του RRF θα χρησιμοποιηθεί εξ ολοκλήρου ως κεφάλαιο εκκίνησης για τη χρηματοδότηση έως και του 50% των ιδιωτικών επενδύσεων, ενώ το υπόλοιπο θα χρηματοδοτηθεί με ίδια κεφάλαια και πιστώσεις.

Τα προς χρηματοδότηση έργα θα επιλεγούν από τις τράπεζες σύμφωνα με πέντε επιλέξιμες οικονομικές προτεραιότητες: πράσινη μετάβαση, ψηφιακός μετασχηματισμός, προώθηση των εξαγωγών, χρηματοδότηση της Έρευνας & Ανάπτυξης, καθώς και προώθηση οικονομιών κλίμακας.

Στο πλαίσιο ορισμένων παραδοχών για τη δομή χρηματοδότησης, η κυβέρνηση μπορεί να κινητοποιήσει πρόσθετες επενδύσεις ύψους 27 δισ., που θα ανέβαζαν τις συνολικές επενδύσεις στα 57 δισ. ευρώ, ή 33% του ΑΕΠ. Από αυτές τις επενδύσεις, τα 18 δισ. ευρώ υπολογίζει ο οίκος ότι μπορούν να χρηματοδοτηθούν με δανεισμό. Από αυτά τα δάνεια, το 70% θα προέλθουν από ελληνικές τράπεζες, δηλαδή ένα ποσό της τάξεως των 12,5 δισ. ευρώ. Τα υπόλοιπα θα προέλθουν από ξένες τράπεζες και τις αγορές.

Όμως, εκτός από τις ευκαιρίες άμεσου δανεισμού, οι επενδύσεις του RRF θα προσφέρουν στις ελληνικές τράπεζες και έμμεσα οφέλη μέσω της αυξανόμενης συνολικής ζήτησης. Η HSBC υπολογίζει ότι τα δάνεια στο πλαίσιο του προγράμματος RRF θα προσθέσουν 2% στον μέσο ετήσιο ρυθμό αύξησης των δανείων μέχρι το 2026.

Το πολλαπλασιαστικό αποτέλεσμα των επενδύσεων του RRF είναι δύσκολο να προσδιορισθεί, όμως ο οίκος σημειώνει την εκτίμηση του επικεφαλής οικονομολόγου της Τράπεζας της Ελλάδος, Δ. Μαλλιαρόπουλου, ότι για κάθε ένα ευρώ επιχορηγήσεων και δανείων από το RRF θα έχει ως αποτέλεσμα αύξηση του ΑΕΠ ίση με 1,2 ευρώ σε όρους παρούσας αξίας. Έτσι, λαμβάνοντας αυτόν τον υπολογισμό ως σημείο αναφοράς, η HSBC εκτιμά ότι το πολλαπλασιαστικό αποτέλεσμα των κεφαλαίων του RRF θα προσθέσει άλλα 0,9% στον μέσο ετήσιο ρυθμό αύξησης των δανείων μέχρι το 2026.

Το RRF θα συμβάλλει, όπως εκτιμούν οι τράπεζες, και στην αλλαγή του κύκλου για την καταναλωτική πίστη. Τα καταναλωτικά δάνεια, όπως σημειώνει η HSBC, συνέχισαν να μειώνονται και το 2021, παρότι τα επιχειρηματικά αυξήθηκαν, με τη βοήθεια και των προγραμμάτων στήριξης. Η μελλοντική βελτίωση της οικονομικής δραστηριότητας, με ώθηση από το RRF, θα αλλάξει αυτή την εικόνα. Η HSBC υπενθυμίζει την εκτίμηση του Δ. Μαλλιαρόπουλου ότι το RRF θα μπορούσε να αυξήσει την απασχόληση κατά 4% έως το τέλος του 2026, γεγονός που θα προοιωνιζόταν και αύξηση της ζήτησης πιστώσεων.

Ο οίκος εκτιμά ότι θα συνεχίσουν να υπάρχουν δυσκολίες (υψηλή ανεργία των νέων, μεγάλων αριθμός «κόκκινων» δανειοληπτών), που δεν θα επιτρέψουν μεγάλη αύξηση των χορηγήσεων καταναλωτικών δανείων. Συνολικά, όμως, με την ώθηση που πάρουν οι χορηγήσεις από το RRF, άμεση και έμμεση, εκτιμά ότι ως το τέλος του 2026 ο μέσος ρυθμός αύξησης των χορηγήσεων θα διαμορφωθεί σε 5%, δηλαδή περίπου 6 έως 7 δισ. νέων δανείων ετησίως ανά τράπεζα.

Στο ίδιο πνεύμα, η Pantelakis Securities, στη δική της ανάλυση για τις τράπεζες, εντοπίζει τη μεγάλη σημασία που θα έχουν οι επενδύσεις του RRF για την ανάπτυξη των χορηγήσεων τραπεζικών δανείων. Όπως σημειώνει, η χώρα αναμένεται να λάβει συνολικά 31 δισ. ευρώ, δηλαδή 18,2 δισ. ευρώ σε επιχορηγήσεις συν άλλα 12,7 δισ. ευρώ σε δάνεια (με ευνοϊκούς όρους).

Μια μελέτη της Τράπεζας της Ελλάδος εκτιμά ότι το πρόγραμμα του RRF θα μπορούσε να αφήσει το επίπεδο του πραγματικού ΑΕΠ 7% υψηλότερο από όσο θα ήταν διαφορετικά μέχρι το 2026, δηλαδή να το αυξήσει 30% αθροιστικά την περίοδο 2021-26, να ωθήσει τις ιδιωτικές επενδύσεις υψηλότερα κατά 20% και να δημιουργήσει 180 χιλιάδες θέσεις εργασίας.

Το πιο σημαντικό, η Ελλάδα σκοπεύει να αξιοποιήσει τα κονδύλια της ΕΕ κινητοποιώντας εγχώριους πόρους ύψους 26 δισεκατομμυρίων ευρώ (με τη μορφή ιδίων κεφαλαίων και χρέους) παράλληλα με τη μεγιστοποίηση του αντίκτυπου, εκτοξεύοντας έτσι τις συνολικές επενδύσεις σε 57 δισ. ευρώ κατά την περίοδο 2021-26. Ειδικότερα, για τα δάνεια RRF, θα υπάρχει μια τυπική δομή χρηματοδότησης έργων 40-40-20 (δανείων της ΕΕ, δανείων του ιδιωτικού τομέα και ιδίων κεφαλαίων αντίστοιχα).

Συνολικά, πιστεύουμε ότι ο δανεισμός με γνώμονα το RRF θα μπορούσε να ανέλθει σε 18 δισ. ευρώ κατά την περίοδο 2022-26, σημειώνει η χρηματιστηριακή, τονίζοντας ότι πρόκειται για ένα σημαντικό ποσό σε σύγκριση με το σημερινό βιβλίο εταιρικών δανείων ύψους 83 δισ.

Τα 14 + 4 δισ. των νέων χρηματοδοτήσεων

Αλλά το RRF είναι μόνο η αρχή της ιστορίας, επισημαίνει η Pantelakis: η ελληνική οικονομία βρίσκεται στα πρόθυρα ενός νέου κύκλου ανάπτυξης, με μια χιονοστιβάδα εισροών κεφαλαίων (που αθροίζονται σε 82 δισ. ευρώ, ή στο 45% του ΑΕΠ του 2019, μέχρι το 2027) να διορθώνει ένα χρόνιο (και οξύ μετά από μια δεκαετή κρίση) επενδυτικό κενό. Χρησιμοποιώντας έναν τυπικό πολλαπλασιαστή 1-2x, η θετική δυναμική του ΑΕΠ πρόκειται σίγουρα να παρακινήσει και την πιστωτική επέκταση, τονίζει η χρηματιστηριακή.