Το ελληνικό χρηματιστήριο το 2022 κλείνει με άνοδο περίπου 3% σε σχέση με το 2021 (στις υπολειπόμενες τέσσερις συνεδριάσεις δεν αναμένεται να υπάρξει κάποια δραστική αλλαγή) και με τις εισηγμένες εταιρείες να βαδίζουν προς ιστορικό υψηλό κερδοφορίας, σύμφωνα και με τα στοιχεία 9μηνου που δημοσιεύτηκαν.

Και όλα αυτά σε μια χρονιά που, με το ξέσπασμα του πολέμου τον περασμένο Φεβρουάριο, κανείς δεν θα στοιχημάτιζε σε τέτοιες επιδόσεις.

Το κερασάκι στην τούρτα για το πολύ καλό 2022 στην ελληνική αγορά είναι οι χρηματικές διανομές στις οποίες προχώρησαν οι εισηγμένες εταιρείες προς τους μετόχους τους. Μερίσματα από τα κέρδη του 2021 αλλά και προμερίσματα από τα κέρδη του 2022, επιστροφές κεφαλαίου, διανομές από κέρδη παρελθουσών κερδών αλλά και διανομές από ειδικό αποθεματικό.

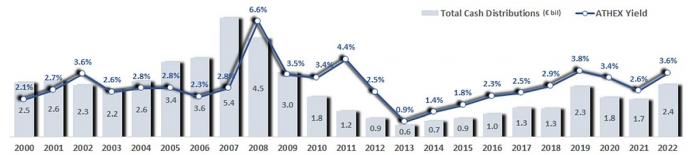

Αθροιστικά εντός του 2022 οι εισηγμένες, όπως προκύπτει από στοιχεία της ΕΧΑΕ, μοίρασαν με όλους τους παραπάνω τρόπους το ποσό των 2,4 δισ. ευρώ στους μετόχους τους, που είναι και το υψηλότερο από το 2009, δηλαδή το τελευταίο έτος πριν αρχίσει η μεγάλη οικονομική κρίση να καθηλώνει την κερδοφορία και τις διανομές από τις εισηγμένες στους μετόχους.

Τι σημαίνει αυτό; Με κεφαλαιοποίηση 64,9 δισ. ευρώ η μέση μερισματική απόδοση του ελληνικού χρηματιστηρίου ανέρχεται στο πολύ καλό 3,6%. Αν μάλιστα αφαιρεθεί η κεφαλαιοποίηση των τεσσάρων συστημικών τραπεζών (11,3 δισ) που δεν προέβησαν σε καμία χρηματική διανομή, τότε η μέση μερισματική απόδοση της αγοράς εκτινάσσεται στο 4,5%.

Οι διανομές και η μερισματική απόδοση του ΧΑ

Μια απόδοση που δύσκολα βρίσκει κανείς από άλλες εναλλακτικές επενδύσεις. Οι τράπεζες, παρά την άνοδο των επιτοκίων από την ΕΚΤ, μόλις τώρα, στο τέλος του έτους, δειλά -δειλά προσφέρουν επιτόκια προθεσμιακών καταθέσεων της τάξεως του 1% και μόνο για υψηλά ποσά. Για τις αποδόσεις σε λογαριασμό ταμιευτηρίου ούτε λόγος, αφού δεν ξεπερνούν το 0,30%.

Στα ομόλογα το ακριβό κόστος χρήματος προσφέρει ευκαιρίες και οι αποδόσεις κυρίως στα εταιρικά ομόλογα είναι αρκετά ελκυστικές, αλλά οι διακυμάνσεις είναι έντονες και το ρίσκο για όσους δεν πάνε για το κουπόνι αλλά για trading είναι μεγάλο. Είναι χαρακτηριστικό ότι, από την αρχή του έτους, η συνολική απόδοση των ελληνικών ομολόγων είναι αρνητική, κατά -19,2%, σύμφωνα με τον δείκτη ελληνικών ομολόγων της S&P Global.

Επίσης, σε νομίσματα και εμπορεύματα υπάρχουν αποδόσεις πολύ πάνω από το 4,5% του ΧΑ, αλλά απαιτούνται υψηλά χρηματικά ποσά για να τις «κυνηγήσεις».

Ιστορικά το 2008 είχε επιτευχθεί η καλύτερη μερισματική απόδοση της ελληνικής αγοράς με 6,6%, αλλά τότε οι χρηματικές διανομές είχαν φτάσει τα 4,5 δισ. ευρώ, καθώς οι εισηγμένες ήταν πολύ περισσότερες απ' ό,τι σήμερα και μέρισμα μοίραζαν και οι τράπεζες.

Εντός του 2022 ο αριθμός των εισηγμένων που αντάμειψαν τους μετόχους τους ανήλθε σε 71. Είναι ο αριθμός που αν εξαιρεθούν οι εταιρείες που βρίσκονται σε επιτήρηση και άλλες που δεν διάγουν και τις καλύτερες μέρες τους, αντιπροσωπεύει τον «αφρό» της ελληνικής αγοράς.

Τέσσερις εταιρείες από τις 71 έστειλαν τρεις φορές τους μετόχους στο ταμείο εντός του 2022 (ΕΛΠΕ, ΟΠΑΠ, Jumbo και Ανδρομέδα ΕΕΕΧ) και άλλες επτά από δύο φορές (Νάκας, Quest, Ideal, Autohellas, Prodea, Motor Oil, Alpha Trust ΑΕΔΑΚ και Παπουτσάνης).

Θα πρέπει να σημειωθεί πως στην ενίσχυση του αρχικού μερίσματος συμβάλλει και η ακύρωση των ιδίων μετοχών που έχουν στο χαρτοφυλάκιό τους οι εταιρείες, με πιο χαρακτηριστικό παράδειγμα τον ΟΤΕ.

Τα υψηλά κέρδη του 2022 προϊδεάζουν και για ικανοποιητικές χρηματικές διανομές και το 2023 αφού τότε θα είναι σε θέση να μοιράσουν μέρισμα και κάποιες συστημικές τράπεζες.

Το σημαντικό όμως για τις εισηγμένες είναι ότι τα κέρδη του 2022 -στο 9μηνο τα ebitda των εισηγμένων πλην των τραπεζών ξεπέρασαν τα 9 δισ. ευρώ- θα χρησιμεύσουν και ως ανάχωμα ώστε να αντιμετωπίσουν οι εταιρείες το 2023 τις πληθωριστικές πιέσεις, το υψηλό κόστος χρήματος και την ακριβή ενέργεια.

Άλλωστε, σύμφωνα και με την ΤτΕ, ο ρυθμός ανάπτυξης στην Ελλάδα θα υποχωρήσει από το 6% φέτος στο 1,5% το 2023. Ήδη, από το 2022 πολλές εταιρείες κατέγραψαν μείωση των διαθεσίμων και αύξηση του δανεισμού τους, λόγω των αυξημένων αναγκών σε κεφάλαιο κίνησης.