Δύο διαδοχικά τρίμηνα εκρηκτικής αύξησης των εσόδων από τόκους, χάρη στην αύξηση των επιτοκίων της ΕΚΤ προβλέπει η HSBC για τις ελληνικές τράπεζες και εκτιμά ότι θα συνεχίσουν το 2023 να βελτιώνουν τα μεγέθη τους, κάτι που οδηγεί τον οίκο σε σημαντικές αυξήσεις τιμών στόχων για τρεις από τις τέσσερις τράπεζες.

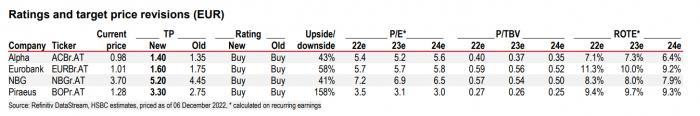

Ο διεθνής όμιλος διατηρεί τη σύσταση «αγορά» και για τους τέσσερις τραπεζικούς ομίλους, ενώ προχωρά σε αναμόρφωση των τιμών στόχων. Αυξάνει την τιμή – στόχο για την Alpha Bank στα 1,40 ευρώ από 1,35 ευρώ, για την Εθνική Τράπεζα στα 5,20 ευρώ από 4,45 ευρώ και για την Τράπεζα Πειραιώς στα 3,30 ευρώ από 2,75 ευρώ. Αντίθετα μειώνει ελαφρά στα 1,60 ευρώ, από 1,75 ευρώ την τιμή – στόχο για τη Eurobank, η οποία, όμως, μαζί με την Τράπεζα Πειραιώς αποτελούν τις κορυφαίες επιλογές της.

Με βάση τις νέες τιμές στόχους, τα περιθώρια ανόδου των μετοχών είναι μεγάλα, καθώς για την Alpha Bank τοποθετούνται στο 43%, για τη Eurobank στο 58%, για την Εθνική Τράπεζα στο 41% και στο καθ’ όλα εντυπωσιακό 158% για την Τρ. Πειραιώς.

Οι αναλυτές της HSBC εκτιμούν ότι η ΕΚΤ θα προχωρήσει σε συνολική αύξηση επιτοκίων κατά 300 μονάδες βάσης, γεγονός που θα οδηγήσει σε «έκρηξη» των εσόδων από τόκους για τις ελληνικές τράπεζες στα δύο επόμενα τρίμηνα, με αύξηση κατά 16% στο δ’ τρίμηνο. Η τάση, όμως, αυτή αναμένεται ότι θα αλλάξει από το β’ τρίμηνο του 2023 και θα ομαλοποιηθεί, καθώς και οι καταθέτες αλλάζουν στάση όταν βιώνουν ένα περιβάλλον συνεχών αυξήσεων των βασικών επιτοκίων.

Αναφορικά με τα κέρδη η HSBC εκτιμά ότι θα αυξηθούν κατά 9% φέτος, κατά 2% το 2023, αλλά θα υποχωρήσουν κατά 2% το 2024, καθώς καθώς ο θετικός αντίκτυπος των υψηλότερων επιτοκίων αποδυναμώνεται, λόγω:

- Υψηλότερου κόστους κινδύνου,

- Αύξησης του ποσοστού των προθεσμιακών καταθέσεων ως προς το σύνολο των καταθέσεων και

- Ταχύτερη αύξηση του ευρύτερου κόστους για τον κλάδο.

Συνολικά, η HSBC αναμένει μια μέτρια αύξηση των κερδών κατά 5% κατά μέσο όρο, με 7% - 10% απόδοση κεφαλαίου (ROTE) για το 2023.

Οι εκτιμήσεις της HSBC για τις ελληνικές τράπεζες

Η εικόνα ανά τράπεζα

Εξετάζοντας επί μέρους την πορεία των τεσσάρων συστημικών τραπεζών ο διεθνής όμιλος αναφέρει τα ακόλουθα:

- Alpha Bank: Διατηρείται η σύσταση «αγορά», καθώς η εκτίμηση για 0,40x P/TBV το 2022 και 5,2x PE το 2023 φαίνονται ελκυστικά, λαμβάνοντας υπόψη την δυναμική των κερδών που έρχονται. Η Alpha έχει το χαμηλότερο βασικό PPI μεταξύ των ελληνικών τραπεζών και αναμένεται ότι θα επιτύχει 7% ROTE το 2023 έναντι 8-10% για τις ανταγωνίστριες τράπεζες. Αυτό φαίνεται να έχει τιμολογηθεί, καθώς οι μετοχές έχουν υποαποδώσει κατά 9% έως 35% από την αρχή του έτους σε σχέση με τις αντίστοιχες μετοχές.

- Eurobank: Η Eurobank ενδέχεται να έχει βραδύτερη αύξηση του βασικού PPI από τους ανταγωνιστές της στο 2023, καθώς οι δραστηριότητές της στη ΝΑ Ευρώπη θα μπορούσαν να οδηγήσουν σε υψηλότερο κόστος καταθέσεων και αύξηση των λειτουργικών εξόδων. Το 10% ROTE της τράπεζας το 2023 εξακολουθεί να είναι πιθανότατα το υψηλότερο μεταξύ των ομότιμων τραπεζών, αν και με μικρότερο περιθώριο, και εκτιμάται ότι το 0,59x P/TBV και 5,7x PE για το 2023 δεν αντικατοπτρίζουν τέτοια κερδοφορία.

- Εθνική Τράπεζα: Έχει σημειώσει σημαντική υπεραπόδοση έναντι των ανταγωνιστών της τους τελευταίους 24 μήνες. Παρ’ όλο που η αποτίμησή της είναι ελκυστική σε μεμονωμένη βάση, φαίνεται κάπως «υπερβολική» σε σύγκριση με τους ανταγωνιστές. Βάσει του προβλεπόμενου 0,57x P/TBV για το 2023, διαπραγματεύεται με ένα discount 4% σε σύγκριση με τη μετοχή της Eurobank, αν και αναμένεται ότι το ROTE της ΕΤΕ θα είναι υψηλότερο. Η ειδησεογραφία για ενδεχόμενη αποεπένδυση του 40% της συμμετοχής του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) στις τράπεζες θα μπορούσε να αποτελέσει έναν ιδιότυπο καταλύτη για τη μετοχή της ΕΤΕ.

- Τράπεζα Πειραιώς: Προσφέρει την καλύτερη σχέση κινδύνου/απόδοσης στις ελληνικές τράπεζες, διαπραγματευόμενη με 0,27x P/TBV και 3,1x PE για το 2023 και εκτίμηση ότι κατά το ίδιο έτος το ROTE θα φθάσει στο 10%. Το πρόγραμμα περικοπής κόστους που εφαρμόζει μπορεί να της επιτρέψει να προσφέρει την καλύτερη δυναμική για το core PPI το επόμενο έτος μέσω λειτουργικής μόχλευσης και να λειτουργήσει ως καταλύτης για τη μείωση της διαφοράς αποτίμησης. Εκτιμάται ότι το προφίλ κινδύνου της τράπεζας θα βελτιωθεί, καθώς οι διαγραφές NPEs κατά το επόμενο έτος θα βελτιώσουν τον δείκτη κάλυψης σε επίπεδα συγκρίσιμα με εκείνα της ΕΤΕ και της Eurobank.