Το ράλι του δολαρίου έναντι όλων των ανταγωνιστικών του νομισμάτων δημιουργεί αρκετούς πονοκεφάλους εκτός ΗΠΑ, με δεδομένη και την άποψη που έχει εκφράσει το αμερικανικό οικονομικό επιτελείο ότι δεν πρόκειται να υπάρξει παρέμβαση στις αγορές συναλλάγματος.

Αφού πρώτα έσπασε την απόλυτη ισοτιμία με το ευρώ, το αμερικανικό νόμισμα πέτυχε το ίδιο με τη βρετανική στερλίνα και εμφανίζεται ικανό να συνεχίσει αυτήν την πορεία, βασιζόμενο σε μία σειρά θετικών τάσεων αλλά και στη διάθεσης των επενδυτών να στραφούν σε ένα από τα πιο παραδοσιακά τους καταφύγια.

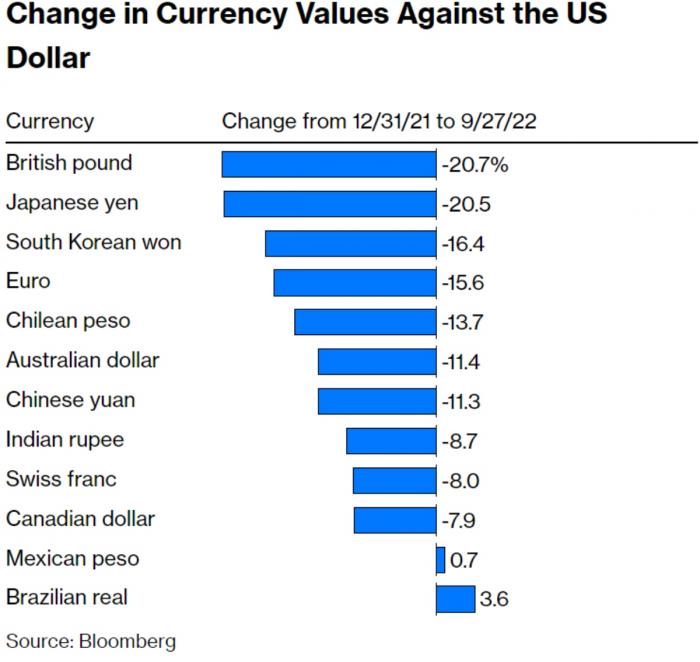

Πέραν του ευρώ και της στερλίνας το ιαπωνικό γεν έχει υποχωρήσει σχεδόν 20% έναντι του δολαρίου φέτος, διολισθαίνοντας στα χαμηλότερα επίπεδα από το 1998. Η ινδική ρουπία διολίσθησε σε νέο χαμηλό ρεκόρ πριν από μικρό διάστημα, αφού είχε ξεπεράσει τις 80 ρουπίες ανά δολάριο για πρώτη φορά νωρίτερα φέτος, καθώς οι επενδυτές αποφεύγουν τα ριψοκίνδυνα περιουσιακά στοιχεία των αναδυόμενων αγορών.

«Το δολάριο βιώνει τη μεγαλύτερη υπέρβαση της αποτίμησής του από τη δεκαετία του 1980. Εν μέσω ακραίας μεταβλητότητας, μια παγκόσμια χορωδία δυσφορίας δημιουργείται σιγά-σιγά», εκτίμησε ο Γιώργος Σαραβέλος, επικεφαλής έρευνας συναλλάγματος της Deutsche Bank.

Η φήμη του δολαρίου ως ασφαλούς καταφυγίου σε περιόδους οικονομικής δυσπραγίας αποτελεί σημαντικό παράγοντα. Οι ανησυχίες για ύφεση, ιδίως στην ευρωζώνη, έχουν εκτοξευθεί τις τελευταίες εβδομάδες, καθώς ο αυξημένος πληθωρισμός, που οφείλεται κυρίως στις υψηλότερες τιμές της ενέργειας και των τροφίμων, αναγκάζει τις κεντρικές τράπεζες παγκοσμίως να σφίξουν επιθετικά τις στρόφιγγες του χρήματος. Η διαφαινόμενη συρρίκνωση ωθεί τους επενδυτές να καταφύγουν στη σχετική ασφάλεια του δολαρίου ΗΠΑ, το οποίο είναι λιγότερο εκτεθειμένο σε ορισμένους από τους μεγάλους παγκόσμιους κινδύνους αυτή τη στιγμή.

Ράλι του δολαρίου έναντι των ανταγωνιστικών νομισμάτων

Ο ρόλος της Fed

Η επιθετική αύξηση των επιτοκίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ είναι ένας άλλος λόγος. Η κεντρική τράπεζα σφίγγει τη νομισματική της πολιτική με φρενήρη ρυθμό, σε μια προσπάθεια να μειώσει τον ραγδαία αυξανόμενο πληθωρισμό. Η επιθετική στάση της Fed έρχεται σε αντίθεση με εκείνη της ιαπωνικής κεντρικής τράπεζας, η οποία επιμένει στα εξαιρετικά χαμηλά επιτόκια, και της Ευρωπαϊκής Κεντρικής Τράπεζας, η οποία αντιστάθηκε στις απότομες αυξήσεις των επιτοκίων για το μεγαλύτερο χρονικό διάστημα. Το γεγονός αυτό δημιούργησε μια μεγάλη διαφορά στα επίπεδα των επιτοκίων στις ΗΠΑ και την ευρωζώνη, με αποτέλεσμα οι επενδυτές που κυνηγούν υψηλότερες αποδόσεις να μεταφέρουν τα χρήματά τους στις ΗΠΑ.

Η τελευταία άνοδος του δολαρίου έναντι της στερλίνας ήρθε μετά την ανακοίνωση της βρετανικής κυβέρνησης για τις μεγαλύτερες φορολογικές μειώσεις των τελευταίων 50 ετών, με τον Βρετανό υπουργό Οικονομικών Kwasi Kwarteng να υπόσχεται περισσότερες φορολογικές μειώσεις. Η δημοσιονομική γενναιοδωρία της κυβέρνησης έχει τροφοδοτήσει τις ανησυχίες για μια ακόμη πιο επιθετική στάση αύξησης των επιτοκίων από την Τράπεζα της Αγγλίας.

«Από τη δική μας οπτική γωνία, η άμεση πρόκληση του Ηνωμένου Βασιλείου δεν είναι η χαμηλή ανάπτυξη. Είναι μια εξαιρετικά αρνητική εικόνα του εξωτερικού ισοζυγίου που εξαρτάται από την εξωτερική χρηματοδότηση», δήλωσε ο Σαραβέλος. «Η μεγάλη δημοσιονομική δαπάνη που μόλις ανακοινώθηκε μπορεί να ενισχύσει λίγο την ανάπτυξη βραχυπρόθεσμα. Αλλά το μεγαλύτερο ερώτημα είναι το εξής: Ποιος θα την πληρώσει;».

Οι επιπτώσεις για την υφήλιο

Ένα υπερτροφοδοτούμενο δολάριο προσθέτει στα προβλήματα των ευρωπαϊκών νοικοκυριών και επιχειρήσεων, οι οποίες ήδη παλεύουν με το υψηλό κόστος. Ένα ασθενέστερο νόμισμα θα καταστήσει ακριβότερες τις εισαγωγές, οι οποίες εκφράζονται κυρίως σε δολάρια. Όταν τα είδη αυτά είναι πρώτες ύλες ή ενδιάμεσα αγαθά, το υψηλότερο κόστος τους μπορεί να οδηγήσει περαιτέρω σε αύξηση των τιμών στις εγχώριες αγορές. Για τους τουρίστες που ταξιδεύουν στις ΗΠΑ, αυτό σημαίνει ότι τα ευρώ ή οι λίρες τους θα αξίζουν πολύ λιγότερο.

Κανονικά, ένα αδύναμο νόμισμα θεωρείται καλή είδηση για τους εξαγωγείς και τις οικονομίες με μεγάλη εξαγωγική δραστηριότητα, όπως η Γερμανία, επειδή ενισχύει τις εξαγωγές, καθιστώντας τες φθηνότερες σε όρους δολαρίου. Εν μέσω παγκόσμιων διαταραχών στην αλυσίδα εφοδιασμού, κυρώσεων και του πολέμου στην Ουκρανία, αυτό είναι απίθανο να αποτελέσει μεγάλη παρηγοριά.

Για τους Ινδούς καταναλωτές, επίσης, το ισχυρό δολάριο προκαλεί μεγάλα προβλήματα. Η Ινδία εξαρτάται σε μεγάλο βαθμό από τις εισαγωγές αργού πετρελαίου και βρώσιμων ελαίων, τα οποία τιμολογούνται σε δολάρια και έχουν γίνει ακριβά σε όρους ρουπίας.

Οι δαπανηρές εισαγωγές ανεβάζουν περαιτέρω τον πληθωρισμό, ωθώντας τις κεντρικές τράπεζες να ακολουθήσουν ακόμη πιο επιθετική νομισματική πολιτική καθώς προσπαθούν να τιθασεύσουν τη ζήτηση. Τα υψηλότερα επιτόκια θα αυξήσουν το κόστος των ενυπόθηκων και άλλων δανείων.

Από την άλλη πλευρά, οι καταναλωτές και οι επιχειρήσεις στις ΗΠΑ θα μπορούσαν να δουν το κόστος να μειώνεται καθώς οι εισαγωγές γίνονται φθηνότερες σε όρους δολαρίου. Για τους Αμερικανούς ταξιδιώτες που επισκέπτονται την Ευρώπη, τα δολάριά τους θα αξίζουν πολύ περισσότερο. Οι αμερικανικές εταιρείες που πραγματοποιούν μεγάλο μέρος των εργασιών τους στο εξωτερικό θα πληγούν, καθώς τα κέρδη που πραγματοποιούν σε άλλες χώρες θα μειωθούν σε αξία σε όρους δολαρίου.

Ένα ισχυρό δολάριο προμηνύει προβλήματα για τις αναδυόμενες οικονομίες, ιδίως για εκείνες που έχουν μεγάλο ποσό χρέους σε δολάρια, χώρες όπως η Τουρκία, η Αργεντινή και η Γκάνα. Η ανατίμηση του δολαρίου θα μπορούσε να καταστήσει το κόστος εξυπηρέτησης του χρέους μη βιώσιμο σε ορισμένες από αυτές τις χώρες.

«Πρόκειται γενικά για ένα αρνητικό περιβάλλον για τις αναδυόμενες αγορές, αν και οι ευπάθειες διαφέρουν σημαντικά μεταξύ των χωρών», δήλωσε ο William Jackson, επικεφαλής οικονομολόγος αναδυόμενων αγορών της Capital Economics. «Τα καλά νέα είναι ότι, σε πολλές από τις μεγάλες αναδυόμενες αγορές], τα χρέη σε δολάρια είναι σχετικά μικρά και οι νομισματικές κινήσεις δεν ήταν ιδιαίτερα μεγάλες. Οι κίνδυνοι συγκεντρώνονται σε αγορές αιχμής όπως η Σρι Λάνκα (όπου οι κίνδυνοι αυτοί έχουν ήδη αποκρυσταλλωθεί) και η Γκάνα, καθώς και στους συνήθεις υπόπτους όπως η Αργεντινή και η Τουρκία», έγραψε σε σημείωμά του.

Για τις χώρες που εξαρτώνται σε μεγάλο βαθμό από τις εισαγωγές, ένα ισχυρό δολάριο θα αυξήσει τις ανησυχίες για τον πληθωρισμό. Θα διαβρώσει επίσης τα εξαιρετικά κρίσιμα αποθέματά τους σε δολάρια, καθιστώντας δύσκολη την πληρωμή των εισαγωγών τους.

Ο Σαραβέλος αναφέρει ότι μια οριστική κορύφωση του κινδύνου πληθωρισμού στις ΗΠΑ, η οποία θα ωθήσει τη Fed Reserve να επιβραδύνει τον επιθετικό κύκλο σύσφιξης, είναι μια απαραίτητη προϋπόθεση για να τερματιστεί το ράλι του δολαρίου. Προσθέτει ότι θα χρειαστούν και άλλοι παράγοντες, όπως η κορύφωση της ενεργειακής αβεβαιότητας στην Ευρώπη και η απομάκρυνση από το μηδενικό COVID στην Κίνα, το οποίο συνεχίζει να διαταράσσει τις αλυσίδες εφοδιασμού και να βοηθά την παγκόσμια επιβράδυνση. «Τουλάχιστον κάποια από αυτά πρέπει να συμβούν για να επιβραδυνθεί το πρωτοφανές κύμα εισροών ασφαλών καταφυγίων στις ΗΠΑ. Φοβόμαστε ότι κανένα από αυτά τα κομμάτια δεν έχει ακόμη μπει στη θέση του», δήλωσε.