Απότομο φρενάρισμα στην ανάπτυξη της ελληνικής αγοράς εταιρικών ομολόγων, που πρόσφερε πέρυσι σε εταιρείες χρηματοδότηση - ρεκόρ, ύψους 1,4 δισ. ευρώ, αλλά και μια σημαντική διέξοδο σε συντηρητικούς επενδυτές, προκαλεί η αλλαγή κατεύθυνσης στη νομισματική πολιτική της Ευρωπαϊκής Κεντρικής Τράπεζας με στόχο την αναχαίτιση του πληθωρισμού.

Η απόφαση του συμβουλίου της ΕΚΤ να εξετάσει στην επόμενη συνεδρίαση, τον Μάρτιο, τον πρόωρο τερματισμό του μόνιμου προγράμματος ποσοτικής χαλάρωσης, ώστε να ανοίξει ο δρόμος για αύξηση επιτοκίων μέσα στο τρέχον έτος, έχει αποτελέσει τον καταλύτη για το απότομο «σφίξιμο» των χρηματοπιστωτικών συνθηκών στην ελληνική οικονομία.

Είναι χαρακτηριστικό ότι το ομόλογο - βαρόμετρο για τη χρηματοδότηση του κράτους, ο τίτλος 10ετούς διάρκειας, είχε χθες απόδοση στη δευτερογενή αγορά 2,65%, πενταπλάσια από το ιστορικό χαμηλό του 0,528 που είχε καταγραφεί το περασμένο καλοκαίρι. Η διαφορά (spread) στην απόδοση του 10ετούς από τον αντίστοιχο γερμανικό τίτλο έχει εκτιναχθεί στις 238 μονάδες βάσης (2,38%) και πλέον δεν απέχει πολύ από τις 315 μονάδες βάσης, που είχαν καταγραφεί στις 16 Μαρτίου 2020, όταν το ξέσπασμα της πανδημίας είχε φέρει την Ελλάδα κοντά στον αποκλεισμό από την αγορά, πριν παρέμβει η ΕΚΤ με το σωτήριο, έκτακτο πρόγραμμα αγοράς ομολόγων, στο οποίο περιλήφθηκε για πρώτη φορά η χώρα μας, παρότι δεν κατατάσσεται στην επενδυτική βαθμίδα από τους οίκους αξιολόγησης.

Η απότομη αλλαγή των χρηματοπιστωτικών συνθηκών έγινε αισθητή και στην αγορά των εταιρικών ομολόγων, παρότι, όπως τονίζει ο Ηλίας Λεκκός, Επικεφαλής Οικονομικής Ανάλυσης και Επενδυτικής Στρατηγικής της Τράπεζας Πειραιώς, πρόκειται για μια αγορά σχετικά προστατευμένη από έντονες διακυμάνσεις, καθώς οι επενδυτές που επιλέγουν ελληνικά εταιρικά ομόλογα ανήκουν, κατά κανόνα, στην κατηγορία των buy and hold investors, δηλαδή διακρατούν τους τίτλους ως τη λήξη τους, αποφεύγοντας αγοραπωλησίες κερδοσκοπικού χαρακτήρα.

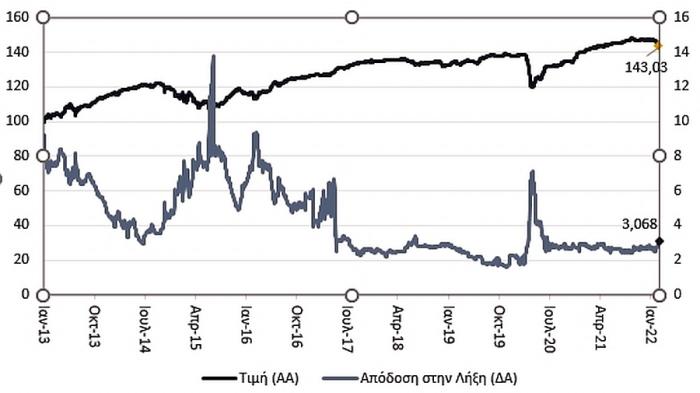

Τα στοιχεία του τμήματος ανάλυσης της Τρ. Πειραιώς, που έχει καταρτίσει τον Δείκτη Ελληνικών Εταιρικών Ομολόγων, δείχνουν ότι οι πιέσεις έχουν μεταφερθεί σε αρκετά σημαντικό βαθμό στις τιμές και τις αποδόσεις τους. Η τιμή του δείκτη εταιρικών ομολόγων (βλ. πίνακα) έχει υποχωρήσει από την αρχή του χρόνου από το 147,2 στο 143,1, δηλαδή κατά 2,80%. Η απόδοση, που κινείται αντίστροφα προς την τιμή, έχει αυξηθεί από το 2,63% στο 3,08% -το όριο του 3% ξεπεράσθηκε, για πρώτη φορά φέτος, στις 14 Φεβρουαρίου. Είναι η πρώτη φορά που η απόδοση ξεπερνά το 3% από τον Ιούλιο του 2018, ενώ είχε υποχωρήσει έως το 1,64% τον Νοέμβριο του 2019.

Σχέδια εκδόσεων μπαίνουν... στον πάγο

Για έναν επενδυτή που θα κρατήσει ως τη λήξη ένα εταιρικό ομόλογο, αυτές οι διακυμάνσεις τιμής και απόδοσης δεν σημαίνουν πολλά, αφού θα συνεχίσει να λαμβάνει πληρωμές τόκων και το κεφάλαιό του στη λήξη. Όμως, η άνοδος των αποδόσεων σηματοδοτεί σημαντική αύξηση του κόστους δανεισμού για τις επιχειρήσεις που σχεδίαζαν νέες εκδόσεις εταιρικών ομολόγων. Στις σημερινές συνθήκες, το κόστος χρηματοδότησης με ένα νέο εταιρικό ομόλογο θα είναι αρκετά υψηλότερο από 3%, ενώ στη διάρκεια του 2021 εκδόθηκαν τίτλοι με απόδοση που πλησίαζε και το 2%.

Όπως τονίζει ο κ. Λεκκός, σε αυτό το κλίμα όσες επιχειρήσεις βρίσκονταν σε αρχικά στάδια σχεδιασμού νέων εκδόσεων πιθανότατα θα «παγώσουν» τις διαδικασίες μέχρι να ξεκαθαρίσει το τοπίο, ενώ ενδέχεται να προχωρήσουν τις εκδόσεις τους μόνο όσες εταιρείες βρίσκονται σε προχωρημένα στάδια προετοιμασίας και ήταν ήδη σχεδόν έτοιμες να βγουν στην αγορά πριν την αλλαγή των συνθηκών.

Σύμφωνα με πληροφορίες, είναι πιθανό να προχωρήσουν στις εκδόσεις που σχεδίαζαν η ναυτιλιακή Costamare, του ομίλου Κωνσταντακόπουλου και η Ελλάκτωρ. Η πρώτη υλοποιεί μεγάλο πρόγραμμα επενδύσεων σε νέα πλοία με σημαντικές χρηματοδοτικές ανάγκες, ενώ η εισηγμένη κατασκευαστική έχει θέσει ως κύρια προτεραιότητα την αναχρηματοδότηση παλαιότερης έκδοσης ευρωομολόγου με πολύ υψηλό επιτόκιο.

Σε λιγότερο ώριμο στάδιο σχεδιασμού νέας έκδοσης βρισκόταν μεγάλη αλυσίδα σούπερ μάρκετ, που επιδιώκει να χρηματοδοτήσει επενδυτικό πλάνο για την επέκταση της παρουσίας της στην εγχώρια αγορά. Αυτή η έκδοση πιθανότατα θα «παγώσει», ενώ και άλλες εταιρείες που βρίσκονταν σε συζητήσεις για νέες εκδόσεις αναμένεται ότι θα ακολουθήσουν την ίδια κατεύθυνση, τουλάχιστον μέχρι να «κατακαθίσει η σκόνη» από τις πρωτοβουλίες της ΕΚΤ. Σε κάθε περίπτωση, το κύριο κριτήριο των εταιρειών θα είναι η σύγκριση του κόστους χρηματοδότησης μέσω εταιρικών ομολόγων με τη χρηματοδότηση από εκδόσεις στην ευρωπαϊκή αγορά (για τις μεγάλες εταιρείες που μπορούν να βρουν πρόσβαση) ή με τον τραπεζικό δανεισμό.

Σε κάθε περίπτωση, το τρέχον έτος δεν θα συγκρίνεται με τις εντυπωσιακές επιδόσεις της αγοράς εταιρικών ομολόγων το 2021. Τον περασμένο χρόνο οι εταιρείες άντλησαν το ποσό ρεκόρ των 1,4 δισ. ευρώ από τις εκδόσεις εταιρικών ομολόγων, ποσό που αντιστοιχεί σε ποσοστό περίπου 44% των κεφαλαίων που έχουν αντληθεί από το 2016, όταν άρχισε να αναπτύσσεται η αγορά. Όμως, και το 2020 ήταν ένα εξαιρετικό έτος, παρά τις αναταράξεις που προκάλεσε η πανδήμια, καθώς είχαν εκδοθεί τίτλοι αξίας περίπου 1 δισ. ευρώ. Με άλλα λόγια, μέσα σε αυτή τη διετία εκδόθηκαν τα τρία τέταρτα του συνόλου των εταιρικών ομολόγων που διαπραγματεύονται σήμερα στο ΧΑ, ύψους περίπου 3,2 δισ. ευρώ.

Το ορόσημο του Μαρτίου

Το σημαντικότερο κομμάτι που θα πρέπει να μπει στο παζλ για να καθαρίσει η εικόνα στην αγορά των εταιρικών ομολόγων και να χαράξουν την πορεία τους οι υποψήφιοι εκδότες τίτλων και οι ανάδοχοι είναι οι ανακοινώσεις που θα κάνει η ΕΚΤ τον επόμενο μήνα, μετά την κρίσιμη συνεδρίαση του διοικητικού της συμβουλίου. Δεν αναμένεται να ανακοινωθούν άμεσες αλλαγές στα επιτόκια ή στο μόνιμο πρόγραμμα αγοράς ομολόγων (το έκτακτο ολοκληρώνεται στα τέλη Μαρτίου), αλλά να δοθεί καθοδήγηση από την κεντρική τράπεζα στις αγορές για τις επόμενες κινήσεις της.

Ο κ. Λεκκός είναι συγκρατημένα αισιόδοξος ότι οι αλλαγές για την υιοθέτηση μιας πιο αυστηρής νομισματικής πολιτικής, που θα «απαντά» στη μεγάλη έξαρση του πληθωρισμού στην ευρωζώνη, θα είναι σχετικά ήπιες και δεν θα προκαλέσουν μεγάλες αναταράξεις. Προβλέπει ότι το βασικό μέτρο πολιτικής για το 2022 θα είναι η διακοπή του μόνιμου προγράμματος αγοράς ομολόγων ως το τέλος του τρίτου τριμήνου, χωρίς να αποκλείεται μια αύξηση επιτοκίου πριν το τέλος του έτους.

Για τον χρόνο αύξησης των επιτοκίων, αρχής γενομένης από το αρνητικό επιτόκιο αποδοχής καταθέσεων (-0,50%) όλα δείχνουν, πάντως, ότι θα δοθούν σκληρές «μάχες» στο συμβούλιο της ΕΚΤ. Οι πιο «σκληροί» τραπεζίτες, όπως ο Ολλανδός Κλάας Νοτ, πιέζουν να αποφασισθεί η πρώτη αύξηση από τον Οκτώβριο, αμέσως μόλις ολοκληρωθεί το πρόγραμμα αγοράς ομολόγων, ενώ ο Γάλλος κεντρικός τραπεζίτης, Φρανσουά Βιλρουά ντε Γκαλό υποστηρίζει ότι δεν είναι απαραίτητο αμέσως μετά τη λήξη του προγράμματος αγοράς ομολόγων να έλθει η πρώτη αύξηση επιτοκίου. Ο επικεφαλής οικονομολόγος, Φίλιπ Λέιν είναι αντίθετος στην αύξηση του επιτοκίου φέτος, τονίζοντας ότι η αύξηση του πληθωρισμού είναι εισαγόμενη και δεν θα αντιμετωπισθεί αποτελεσματικά με υψηλότερα επιτόκια, που μπορεί να βλάψουν την ανάκαμψη της οικονομίας.

Σε κάθε περίπτωση, ο βαθμός αυστηροποίησης της νομισματικής πολιτικής από την ΕΚΤ θα έχει καθοριστική επίδραση στην ελληνική αγορά των εταιρικών ομολόγων. Αν, μάλιστα, απομακρυνθεί τελικά η αύξηση επιτοκίων, για να μετατεθεί χρονικά στις αρχές του επόμενου έτους, ίσως να αλλάξει σημαντικά και το κλίμα στην αγορά, ανοίγοντας ένα παράθυρο ευκαιρίας για νέες εκδόσεις.

Δείκτης Ελληνικών Εταιρικών Ομολόγων Τράπεζας Πειραιώς: Τιμές και αποδόσεις το 2022

| Τιμή | Απόδοση % | |

| 1/1/2022 | 147,21 | 2,630 |

| 2/1/2022 | 147,21 | 2,630 |

| 3/1/2022 | 147,11 | 2,630 |

| 4/1/2022 | 147,20 | 2,706 |

| 5/1/2022 | 147,23 | 2,721 |

| 6/1/2022 | 147,15 | 2,721 |

| 7/1/2022 | 147,14 | 2,732 |

| 8/1/2022 | 147,19 | 2,732 |

| 9/1/2022 | 147,19 | 2,732 |

| 10/1/2022 | 147,19 | 2,613 |

| 11/1/2022 | 147,17 | 2,645 |

| 12/1/2022 | 147,23 | 2,684 |

| 13/1/2022 | 147,30 | 2,678 |

| 14/1/2022 | 147,15 | 2,686 |

| 15/1/2022 | 147,15 | 2,686 |

| 16/1/2022 | 147,15 | 2,686 |

| 17/1/2022 | 147,13 | 2,695 |

| 18/1/2022 | 147,00 | 2,706 |

| 19/1/2022 | 146,93 | 2,731 |

| 20/1/2022 | 146,93 | 2,738 |

| 21/1/2022 | 146,93 | 2,535 |

| 22/1/2022 | 146,93 | 2,535 |

| 23/1/2022 | 146,93 | 2,535 |

| 24/1/2022 | 146,78 | 2,567 |

| 25/1/2022 | 146,57 | 2,567 |

| 26/1/2022 | 146,66 | 2,715 |

| 27/1/2022 | 146,49 | 2,699 |

| 28/1/2022 | 145,99 | 2,754 |

| 29/1/2022 | 145,99 | 2,754 |

| 30/1/2022 | 145,99 | 2,754 |

| 31/1/2022 | 145,69 | 2,776 |

| 1/2/2022 | 145,63 | 2,776 |

| 2/2/2022 | 145,64 | 2,777 |

| 3/2/2022 | 145,29 | 2,777 |

| 4/2/2022 | 144,35 | 2,792 |

| 5/2/2022 | 144,39 | 2,792 |

| 6/2/2022 | 144,39 | 2,792 |

| 7/2/2022 | 143,75 | 2,830 |

| 8/2/2022 | 143,61 | 2,865 |

| 9/2/2022 | 143,82 | 2,850 |

| 10/2/2022 | 143,65 | 2,882 |

| 11/2/2022 | 143,46 | 2,914 |

| 12/2/2022 | 143,46 | 2,914 |

| 13/2/2022 | 143,46 | 2,914 |

| 14/2/2022 | 143,03 | 3,068 |

| 15/2/2022 | 143,13 | 3,082 |

Η διαχρονική εξέλιξη τιμών - αποδόσεων του Δείκτη Εταιρικών Ομολόγων