Μεγάλα περιθώρια ανόδου των τραπεζικών μετοχών «βλέπει» η Euroxx, τονίζοντας την ιδιαίτερη σημασία που θα έχει για την ανάπτυξη του κλάδου ως και το 2024 η «εκρηκτική» αύξηση στις χορηγήσεις δανείων. Η χρηματιστηριακή προχωρά σε αναβάθμιση των τιμών – στόχων για τις μετοχές των τριών από τις τέσσερις συστημικές τράπεζες και διατηρεί την "overweight" σύστασή της για αυτές, εκτιμώντας ότι έχουν περιθώρια ανόδου έως και 54%.

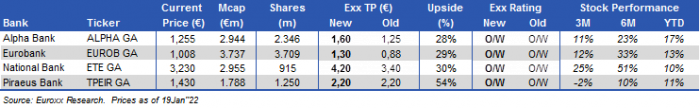

Πιο συγκεκριμένα η νέα τιμή – στόχος για την Alpha Bank είναι στα 1,6 ευρώ (από 1,25 ευρώ πριν), με το περιθώριο ανόδου να διαμορφώνεται στο 28%, για τη Eurobank στα 1,3 ευρώ (από 0,88 ευρώ πριν) με περιθώριο ανόδου 29%, για την Εθνική Τράπεζα στα 4,2 ευρώ (από 3,4 ευρώ πριν) και περιθώριο ανόδου 30% και για την Τράπεζα Πειραιώς παραμένει στα 2,2 ευρώ με περιθώριο ανόδου που φθάνει στο 54%.

Όπως τονίζεται στην έκθεση της ελληνικής χρηματιστηριακής οι τράπεζες άντεξαν κατά τη διάρκεια της πανδημίας, με την κεφαλαιακή τους θέση στα τέλη Σεπτεμβρίου 2021 να παραμένει θετική, με τον βασικό δείκτη CET1 στο γ’ τρίμηνο να διαμορφώνεται στο 12,6%, κοντά στον μέσο ευρωπαϊκό όρο που φθάνει στο 15,5%.

Ταυτόχρονα συνεχίστηκε η εφαρμογή των φιλόδοξων προγραμμάτων μείωσης των Μη Εξυπηρετούμενων Ανοιγμάτων (ΝΡΕ), στα οποία βοήθησαν τόσο οι τιτλοποιήσεις όσο και οι ομολογιακές εκδόσεις για δύο εκ των τεσσάρων συστημικών τραπεζών, με τον στόχο για μονοψήφιο, στο 7%, δείκτη ΝΡΕ στα τέλη του 2022 να θεωρείται απόλυτα επιτεύξιμος.

Την ίδια ώρα η εξομάλυνση του κόστους κινδύνου (CoR) θα βοηθήσει ώστε να βελτιωθεί η απόδοση ιδίων κεφαλαίων (RoTE), ενώ παράλληλα ο κλάδος θα ευνοηθεί και από την καλή πορεία που εκτιμάται ότι θα ακολουθήσει η οικονομία με δεδομένη και την εισροή των κεφαλαίων από το Ταμείο Ανάκαμψης.

Η Euroxx αναμένεται ότι η συνολική πιστωτική επέκταση θα φθάσει στα 26 δισ. ευρώ την περίοδο 2022 - '24, γεγονός που θα επιτρέψει στις τράπεζες να καλύψουν εν μέρει ένα μεγάλο μέρος των χαμένων εσόδων από τόκους, που ήταν αποτέλεσμα των σημαντικών τιτλοποιήσεων NPE.

Σε ό,τι αφορά την κερδοφορία, η ελληνική χρηματιστηριακή προχωρά σε μεγάλες αναπροσαρμογές των εκτιμήσεών της. Υπογραμμίζει ότι τα προσαρμοσμένα καθαρά κέρδη θα φθάσουν στα 1,485 δισ. ευρώ το 2021 (από 1,28 δισ. ευρώ που ανέμενε πριν), τα 1,799 δισ. ευρώ το 2022 (από 1,155 δισ. ευρώ πριν) και 2,101 δισ. ευρώ το 2023 (από 1,727 δισ. ευρώ πριν). Εκτιμά ακόμη ότι η μέση αύξηση κερδών σε ετήσια βάση θα φθάσει έως το 2023 το 48% από 39% που ήταν η προηγούμενη πρόβλεψή της, με τα καθαρά έσοδα να ενισχύονται 15% το 2024.

Οι εκτιμήσεις ανά τράπεζα

Αναφερόμενη στην πορεία των μετοχών η Euroxx τονίζει ότι μετά το ισχυρό πλήγμα από την πρώτη φάση της πανδημίας, υπάρχει σημαντική βελτίωση του γενικότερου κλίματος και το 2022 ξεκίνησε με τους καλύτερους οιωνούς για τις τραπεζικές μετοχές, καθώς έχουν ενισχυθεί 13%, ξεπερνώντας την αντίστοιχη άνοδο της ευρύτερης αγοράς.

Ως εκ τούτου ο κλάδος διαπραγματεύεται με δείκτη TBV (τιμή - προς λογιστική αξία) μεταξύ 0,35 και 0,61, με τον αντίστοιχο δείκτη για τις ευρωπαϊκές τράπεζες να βρίσκεται στο 0,75, με το discount να αποτελεί και έναν πόλο έλξης για τις ελληνικές τράπεζες.

Σε ό,τι αφορά τις επιμέρους εκτιμήσεις ανά τράπεζα, στην έκθεση υπογραμμίζεται ότι κάθε μία ξεχωρίζει για διαφορετικούς λόγους.

- Κορυφαία επιλογή παραμένει η Εθνική Τράπεζα λόγω της καλύτερης ρευστότητας και της κεφαλαιακής της θέσης, αλλά και της καλύτερης ποιότητας ενεργητικού και πρόβλεψη ότι το RoTE θα φθάσει στο 9% μετά το 2021.

- Για την Alpha Bank αναφέρεται ότι πέτυχε το καλύτερο αποτέλεσμα στα stress tests της Ευρωπαϊκής Κεντρικής Τράπεζας και παραμένει η τράπεζα με τη μικρότερη έκθεση στην αναβαλλόμενη φορολογία, με το RoTE να αναμένεται ότι θα φθάσει στο 7,6% φέτος.

- Για τη Eurobank επισημαίνεται ότι η σημαντική μείωση των ΝΡΕ, καθώς είναι η πρώτη ελληνική τράπεζα που πέτυχε μονοψήφιο ποσοστό στο 7,3% πέρυσι, οδηγούν στην εκτίμηση ότι το RoTE θα φθάσει στο 10,2% φέτος, ενώ στα συν συγκαταλέγεται και η σημαντική παρουσία της σε ξένες αγορές.

- Αναφορικά με την Τράπεζα Πειραιώς υπογραμμίζεται ότι προσφέρει τα μεγαλύτερα περιθώρια ανόδου με βάση την τιμή – στόχο και παράλληλα αποτελεί την καλύτερη επιλογή εάν η ανάκαμψη της οικονομίας ξεπεράσει τις προβλέψεις.

Οι προβλέψεις της Euroxx