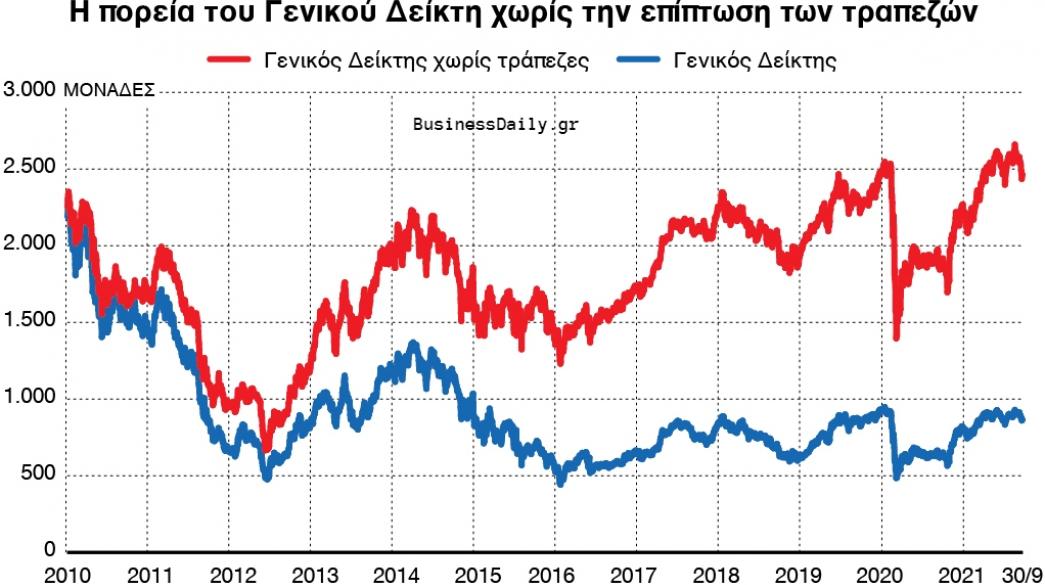

Ημέρα με τη νύχτα θυμίζει η εικόνα του Γενικού Δείκτη όπως διαμορφώνεται σήμερα σε σχέση με το πού θα βρισκόταναν εάν δεν είχαν «διαλυθεί» οι τραπεζικές μετοχές, αποτέλεσμα της παρατεταμένης κρίσης και των ανακεφαλαιοποιήσεων.

Από τα στοιχεία που παρουσιάζει σήμερα το Business Daily, με τον υπολογισμό του Γενικού Δείκτη αφαιρώντας τους τραπεζικούς τίτλους, προκύπτει ότι ο Γενικός Δείκτης χωρίς τράπεζες θα βρισκόταν σήμερα στο επίπεδο των 2.500 μονάδων σχεδόν τρεις φορές υψηλότερα από την τρέχουσα τιμή του Γενικού Δείκτη που βρίσκεται στη ζώνη των 880 μονάδων.

Στη πραγματικότητα, η εικόνα της αγοράς ελάχιστη σχέση έχει με τις 880 μονάδες του Γενικού Δείκτη: Το σύνολο των μετοχών (με εξαίρεση τις τράπεζες) αποκομίζει μεγάλα κέρδη, ενώ πολλές μετοχές υψηλής κεφαλαιοποίησης και μεσαίας κεφαλαιοποίησης εμφανίζουν στο διάστημα 2012 – 2021 απόδοση άνω του +1.000%, με μέγιστη το +1.800%. Η μεγάλη πλειοψηφία των μετοχών αποκομίζει κέρδη άνω του +200%.

Πολλοί επαγγελματίες της αγοράς εδώ και χρόνια έχουν σταματήσει να παρακολουθούν τον Γενικό Δείκτη, θεωρώντας ότι πλέον δεν αποτυπώνει την πραγματική πορεία της αγοράς, καθώς βρίσκεται τεχνικά συμπιεσμένος σε πολύ χαμηλά επίπεδα λόγω της ιδιάζουσας πορείας των τραπεζικών μετοχών. Όπως τονίζουν, οι επενδυτές θα πρέπει να παρακολουθούν τις επιμέρους μετοχές και όχι τον Γενικό Δείκτη.

Η παραμορφωμένη εικόνα του Γενικού Δείκτη έχει ως επακόλουθο μερίδα επενδυτών και διαμορφωτών πολιτικής να έχουν τη λανθασμένη εικόνα ότι το Χρηματιστήριο βρίσκεται σε πολύ χαμηλά επίπεδα. Επίσης, δημιουργεί μια σύγχυση στις αποτιμήσεις καθώς τα επίπεδα αποτιμήσεων των μετοχών είναι κατά πολύ υψηλότερα από την αίσθηση που δημιουργούν οι 900 μονάδες.

Ο μηδενισμός των τραπεζικών μετοχών

Η καθήλωση του Γενικού Δείκτη οφείλεται αποκλειστικά στις τραπεζικές μετοχές και τις ανακεφαλαιοποιήσεις που πραγματοποιήθηκαν μετά το 2012. Δεν είναι τυχαίο ότι σταδιακά, από το μέσα του 2012, η απόκλιση μεταξύ Γενικού Δείκτη και πορείας Γενικού Δείκτη χωρίς τις τραπεζικές μετοχές μεγαλώνει και οδηγεί σε ένα παράλληλο σύμπαν. Έτσι, ενώ στην περίοδο 2016 – 2017 πραγματοποιείται πάρτι ανόδου στο Χρηματιστήριο, αποτέλεσμα της άρσης τα αβεβαιότητας μετά την συνθηκολόγηση της κυβέρνησης ΣΥΡΙΖΑ, αυτό δεν αποτυπώνεται στην πορεία του Γενικού Δείκτη ο οποίος παρέμεινε καθηλωμένος από την απαξίωση των τραπεζών.

Το ίδιο σημειώνεται σε μεγάλο βαθμό και στο ράλι του 2019, που επιταχύνθηκε μετά τις ευρωεκλογές και τη νίκη της Νέας Δημοκρατίας, που δεν αποτυπώθηκε στο Γενικό Δείκτη.

Η ολική καταστροφή των τραπεζών (και των μετόχων τους) τα προηγούμενα χρόνια είναι αυτή που προκαλεί τη σημερινή ανωμαλία του Γενικού Δείκτη. Κατά την περίοδο 2012 – 2021 η μετοχή της Εθνικής Τράπεζας υποχωρεί κατά -99,64%, της Eurobank κατά -99,75%, της Τράπεζας Πειραιώς κατά -99,998% και της Attica Bank κατά -99,89%. Η μόνη που κάπως διασώζεται, συγκριτικά με τις άλλες τράπεζες, είναι η μετοχή της Alpha Bank που υποχωρεί σε ποσοστό -91,02%.

Με άλλα λόγια για να ανακτήσει ένας μέτοχος της Τράπεζας Πειραιώς (που τοποθετήθηκε το 2012) τις απώλειές του θα πρέπει η μετοχή της τράπεζας από το επίπεδο του 1,4 ευρώ που είναι σήμερα να αναρριχηθεί στα… 54.872,0 ευρώ, της Eurobank, αντίστοιχα στα 322,6 ευρώ από 0,8 σήμερα, της Εθνικής Τράπεζας στα 690,9 ευρώ από 1,2 σήμερα και της Alpha Bank στα 12,3 από 1,16 ευρώ σήμερα.