Όσο πιο ριψοκίνδυνη είναι μία επένδυση τόσο υψηλότερες αποδόσεις μπορεί να προσφέρει. Πρόκειται για ένα «κλισέ» των αγορών, που σε αρκετές περιπτώσεις έχει αποδειχθεί αληθινό και πλέον χρησιμοποιείται ιδιαίτερα από τους μεγαλύτερους ομίλους διαχείρισης κεφαλαίων προκειμένου να προσελκύσουν πλούσιους επενδυτές.

Το νέο προϊόν που τους προσφέρουν είναι το ιδιωτικό χρέος, κυρίως αμερικανικών μικρομεσαίων επιχειρήσεων, το οποίο οι «κλασσικές» τράπεζες φροντίζουν να αποφεύγουν, τόσο εξαιτίας του υψηλού του ρίσκου όσο και λόγω των αυστηρών κανόνων δανεισμού που έχουν επιβάλει οι ρυθμιστικές αρχές.

Οι Blackstone Group, Carlyle Group και Apollo Global Management στρέφουν το ενδιαφέρον τους στους πλούσιους και έμπειρους επενδυτές, υποσχόμενες ότι οι τοποθετήσεις σε ιδιωτικό χρέος μικρομεσαίων επιχειρήσεων μπορεί να έχει απόδοση υψηλότερη του 8% ετησίως, σε μία περίοδο που οι αποδόσεις των κρατικών ομολόγων είναι μηδενικές (ή και αρνητικές), ενώ αυτές των εταιρικών ομολόγων συνεχίζουν να υποχωρούν.

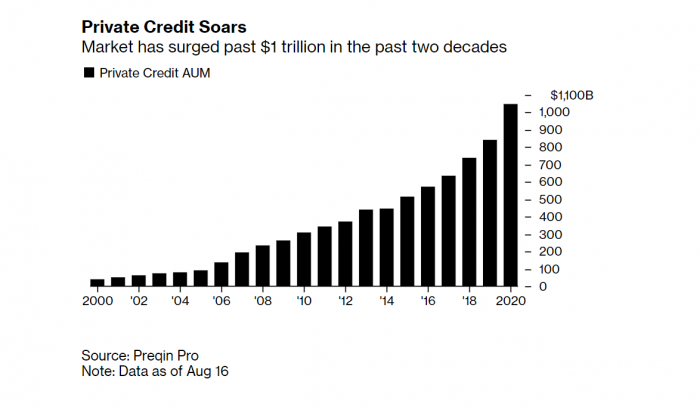

Η πορεία της αγοράς ιδιωτικού χρέους την τελευταία 2ετία

Πάντως οι κορυφαίοι όμιλοι διαχείρισης κεφαλαίων διευκρινίζουν ότι αυτού του τύπου οι επενδύσεις δεν απευθύνονται στους επονομαζόμενους ερασιτέχνες επενδυτές, οι οποίοι πριν από μερικούς μήνες, κυρίως μέσω πλατφόρμας Robinhood Markets οδήγησαν μετοχές χρεοκοπημένων εταιρειών, όπως η ΑΜC σε άνοδο 1.500%!.

Σε αντίθεση με τις χρηματιστηριακές αγορές μετοχών και ομολόγων, ο κίνδυνος στην ιδιωτική πίστωση είναι μια σχετική έλλειψη ρευστότητας. Σε μια δημόσια αγορά, οι traders έχουν τη δυνατότητα να πουλήσουν άμεσα, ακόμη και σε χαμηλότερη τιμή από αυτήν αγοράς. Στην ιδιωτική πίστωση, οι επενδυτές συνήθως κρατούν δάνεια μέχρι να ωριμάσουν, καθιστώντας πιο δύσκολο για κάποιον να αποσύρει τα χρήματά του.

Για τις τράπεζες, δεν είναι μόνο ότι τα δάνεια είναι επικίνδυνα, αλλά οι κεφαλαιακές απαιτήσεις που τίθενται από τις ρυθμιστικές αρχές καθιστούν δύσκολη την πραγματοποίηση ορισμένων επενδύσεων.

Οι μεμονωμένοι επενδυτές άγγιξαν σχεδόν το 20% των περιουσιακών στοιχείων που διαχειρίστηκε η Blackstone στο β’ τρίμηνο, ενώ η εταιρεία αναμένει ότι ο αριθμός αυτός θα φτάσει τελικά στο 50%. Σύμφωνα με τον Σκοτ Νούταλ, ένα εκ των προέδρων της KKR περίπου το 10% έως 20% των κεφαλαίων που συγκεντρώθηκε τα τελευταία τρίμηνα προήλθε από μεμονωμένους επενδυτές.

Την ίδια ώρα το Carlyle Tactical Private Credit Fund (CTAC) έχει μια αρχική απαιτούμενη επένδυση 10.000 δολαρίων για τις περισσότερες κατηγορίες μετοχών του, σύμφωνα με το ενημερωτικό δελτίο. Το CTAC απέδωσε στους επενδυτές μια τριμηνιαία καθαρή απόδοση μεταξύ 7% - 8,74% σε ετήσια βάση από τις αρχές του 2020.

Οι επενδύσεις λιανικής (retail investing) σε ιδιωτικές πιστώσεις εξακολουθεί να αυξάνεται. Ορισμένες επιχειρήσεις, σύμφωνα με τους κανόνες της Επιτροπής Κεφαλαιαγοράς των ΗΠΑ (SEC), προσφέρουν στους πολύ πλούσιους επενδυτές ή στους λεγόμενους εξειδικευμένους αγοραστές την ευκαιρία να βάλουν τα χρήματά τους σε ιδιωτικά πιστωτικά ταμεία, αλλά τα εμπόδια εισόδου είναι υψηλά, καθώς απευθύνονται σε ιδιώτες με επενδύσεις που ξεπερνούν τα πέντε εκατ. δολάρια. Η BlackRock δέχεται μόνο πολύ πλούσιους επενδυτές για τοποθετήσεις στο BlackRock Credit Strategies Fund (CREDX).

Το θετικό για όσους επιθυμούν να ριψοκινδυνέψουν είναι ότι ο κίνδυνος αθέτησης υποχρεώσεων από μικρομεσαίες αμερικανικές επιχειρήσεις έχει υποχωρήσει σημαντικά το τελευταίο διάστημα, χάρη και στην πλουσιοπάροχη πολιτική της Fed.

Σύμφωνα με την εταιρεία Lincoln International μόλις 3,1% των μικρομεσαίων αμερικανικών επιχειρήσεων δεν «τίμησαν» τις δανειακές τους υποχρεώσεις στο β’ τρίμηνο, ποσοστό που είναι το χαμηλότερο τριών ετών, ενώ είχε φθάσει στο 9,4% στο ζενίθ της πανδημίας.

Ταυτόχρονα οι διαχειριστές κεφαλαίων σπεύδουν να υπογραμμίσουν ότι ενημερώνουν εξονυχιστικά όσους θέλουν να τοποθετήσουν κεφάλαια σε τέτοιου είδους επενδύσεις, υπογραμμίζοντας τον υψηλό κίνδυνο που «περιέχουν», ενώ φροντίζουν να δημιουργούν ειδικά κεφάλαια, μέσω των οποίων, οι επενδυτές μπορούν να προχωρούν σε ρευστοποιήσεις σε συγκεκριμένες ημερομηνίες κατά τη διάρκεια ενός έτους.