Σε άλλες εποχές, τα κερδοσκοπικά hedge funds αντιμετωπίζονταν σαν απειλή για τη σταθερότητα των αγορών της Ευρώπης από πολλούς. Σήμερα γίνεται όλο και πιο ισχυρή η παρουσία τους στις αγορές κρατικών ομολόγων της ευρωζώνης και ήδη έχουν την κυριαρχία με ποσοστό άνω του 50% στις συναλλαγές, όπως τονίζουν οικονομολόγοι της Ευρωπαϊκής Κεντρικής Τράπεζας.

Παράλληλα εκτιμούν ότι τα εν λόγω κεφάλαια θα παραμείνουν ρυθμιστής των συγκεκριμένων αγορών, αν και υπάρχουν κάποια ερωτηματικά για τον ρόλο που θα διαδραματίσουν σε περιόδους κρίσης, λόγω και του κερδοσκοπικού τους χαρακτήρα.

Αυτό ακριβώς το χαρακτηριστικό τους, μπορεί να δημιουργήσει αρκετή μεταβλητότητα στις αγορές κρατικών ομολόγων και ως εκ τούτου να πλήξει την ομαλή λειτουργία τους.

Η επικράτηση των hedge funds

Σύμφωνα με τους οικονομολόγους της κεντρικής τράπεζας, τα κρατικά ομόλογα έχουν κεντρικό ρόλο στο ευρύτερο τοπίο των χρηματοπιστωτικών αγορών. Ως ρευστοποιήσιμα περιουσιακά στοιχεία υψηλής ποιότητας, αποτελούν βασικό στοιχείο των χαρτοφυλακίων των επενδυτών και τα επιτόκια τους χρησιμεύουν ως σημείο αναφοράς για την τιμολόγηση άλλων χρηματοοικονομικών περιουσιακών στοιχείων.

Συνεπώς, η ομαλή λειτουργία των αγορών κρατικών ομολόγων είναι απαραίτητη για τη διατήρηση ενός υγιούς και αποτελεσματικού περιβάλλοντος της αγοράς. Τα τελευταία χρόνια, οι αγορές κρατικών ομολόγων της ζώνης του ευρώ έχουν «πλημμυρίσει» από την παρουσία των hedge funds. Σημειώνεται ότι πρόκειται για εξειδικευμένα επενδυτικά σχήματα που χρησιμοποιούν σύνθετες στρατηγικές, συμπεριλαμβανομένων των ανοικτών πωλήσεων, της μόχλευσης ή των παραγώγων, για να βελτιώσουν τις επιδόσεις τους. Ευδοκιμούν σε συνθήκες υψηλής μεταβλητότητας, αντιμετωπίζουν λιγότερους ρυθμιστικούς περιορισμούς από τις τράπεζες και είναι πιο ευέλικτα στην προσαρμογή των χαρτοφυλακίων τους από ό,τι τα παραδοσιακά επενδυτικά κεφάλαια.

Το μεταβαλλόμενο μακροοικονομικό τοπίο μετά την πανδημία, μαζί με σημαντικές προσαρμογές της νομισματικής πολιτικής, συνέπεσε με αυξημένη μεταβλητότητα της αγοράς. Επιπλέον, οι κανονιστικές αλλαγές που ακολούθησαν την παγκόσμια χρηματοπιστωτική κρίση επέβαλαν πρόσθετο κόστος που συνδέεται με την επέκταση των ισολογισμών για τις τράπεζες, επηρεάζοντας την ικανότητά τους να μεσολαβούν στις αγορές κρατικών ομολόγων.

Στο πλαίσιο αυτό, οι ξένοι επενδυτές συνέβαλαν σημαντικά στην απορρόφηση της καθαρής προσφοράς κρατικών ομολόγων σε ολόκληρη τη ζώνη του ευρώ, ιδίως από την έναρξη της μείωσης του ισολογισμού του Ευρωσυστήματος.

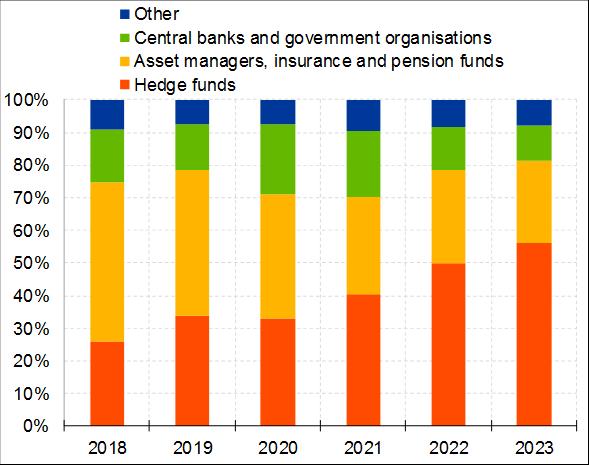

Τα στοιχεία μιας κορυφαίας ηλεκτρονικής πλατφόρμας διαπραγμάτευσης ομολόγων δείχνουν ότι τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου διπλασίασαν περίπου τον όγκο των συναλλαγών τους στις δευτερογενείς αγορές από το 2018 έως το 2023. Σύμφωνα με τα στοιχεία αυτά, η δραστηριότητα των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου αντιπροσώπευε το 56% των όγκων στη δευτερογενή αγορά το 2023, από 26% το 2018. Η τάση αυτή φαίνεται ότι συνέπεσε με τη μετακίνηση έμπειρου προσωπικού από τις τράπεζες και τους διαχειριστές περιουσιακών στοιχείων προς τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου.

Ηλεκτρονικές συναλλαγές ανά επενδυτή

Η δραστηριότητα στις αγορές repos

Αν και τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου μπορεί να μην κατέχουν κρατικά ομόλογα για παρατεταμένες περιόδους, οι σημαντικοί όγκοι συναλλαγών τους και η έντονη συμμετοχή τους στις δημοπρασίες δημόσιου χρέους στηρίζουν έμμεσα την απορρόφηση των ομολόγων. Σύμφωνα με μια ad-hoc έρευνα μεγάλων πρωτογενών διαπραγματευτών, τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου αντιπροσωπεύουν πλέον πάνω από το 50% των συνολικών αιτημάτων που λαμβάνουν οι τράπεζες γύρω από τις δημοπρασίες δημόσιου χρέους στη Γερμανία, τη Γαλλία, την Ιταλία και την Ισπανία.

Με τον τρόπο αυτό, τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου συμβάλλουν στην επιτυχία των δημοπρασιών κρατικών ομολόγων τόσο με την απευθείας τοποθέτηση παραγγελιών στις τράπεζες αντιπροσώπων όσο και με τη διευκόλυνση της εκχώρησης των κατανομών των αντιπροσώπων μετά τη δημοπρασία.

Ταυτόχρονα, η ταχεία αύξηση της παρουσίας των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου στην αγορά μπορεί να εγείρει ανησυχίες σχετικά με το κατά πόσον οι τράπεζες αντιπροσώπων μπορούν να διαμεσολαβούν βιώσιμα τον αυξανόμενο όγκο της δραστηριότητας των εν λόγω κεφαλαίων.

Η πορεία της μεταβλητότητας

Η παρουσία των hedge funds θα μπορούσε να αποτελέσει δίκοπο μαχαίρι για τη λειτουργία της αγοράς. Από τη μία πλευρά, τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου συχνά πιστώνονται την ενίσχυση της αποτελεσματικότητας και της ρευστότητας της αγοράς. Από την άλλη πλευρά, θα μπορούσαν επίσης να λειτουργήσουν ως πιθανοί ενισχυτές της μεταβλητότητας και των κλυδωνισμών της αγοράς.

Τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου χρησιμοποιούν συχνά μια στρατηγική που ονομάζεται ανοικτή πώληση, κατά την οποία πωλούν έναν τίτλο που δεν κατέχουν, ποντάροντας στην πτώση της τιμής του. Στη συνέχεια εκπληρώνουν την παράδοση του ομολόγου δανειζόμενα το αξιόγραφο μέσω της αγοράς repos. Επιπλέον, η αγορά ρέπος επιτρέπει στα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου να χρησιμοποιούν υψηλότερη μόχλευση, ενισχύοντας έτσι τις αποδόσεις των στρατηγικών συναλλαγών τους, όπως οι συναλλαγές βάσης.

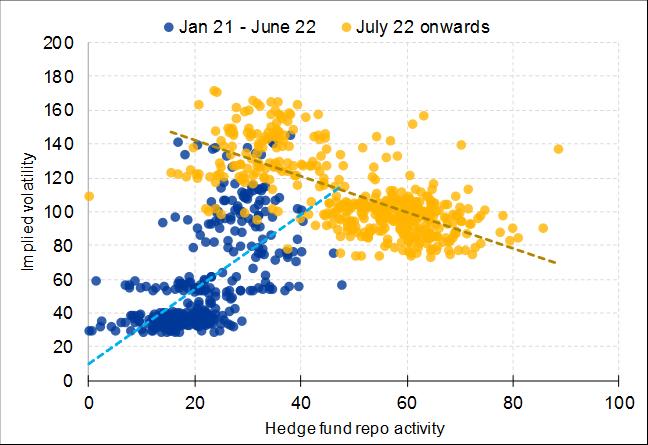

Η σταδιακή αύξηση της δραστηριότητας των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου στην αγορά repos συνέπεσε με την αύξηση της μεταβλητότητας στις αγορές ομολόγων κατά την περίοδο πριν η ΕΚΤ αρχίσει να αυξάνει τα επιτόκια τον Ιούλιο του 2022. Ωστόσο, η συσχέτιση αυτή αντιστράφηκε μόλις ξεκίνησε ο κύκλος αύξησης των επιτοκίων τον ίδιο μήνα, μεταξύ άλλων και μετά την έναρξη της σταδιακής εξάντλησης του χαρτοφυλακίου αγοράς περιουσιακών στοιχείων τον Μάρτιο του 2023. Έτσι, υπάρχουν ελάχιστες ενδείξεις ότι η αυξημένη παρουσία των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου στην αγορά θα μπορούσε να συμβάλει διαρθρωτικά στην ενίσχυση της δυναμικής της μεταβλητότητας.

Η έκθεση των ευρωπαϊκών τραπεζών στα hedge funds

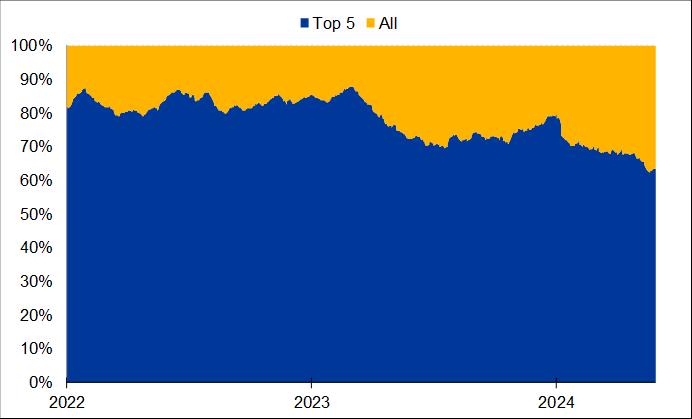

Παράλληλα τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου βασίζονται εν μέρει στις τράπεζες για τη χρηματοδότηση των δραστηριοτήτων τους. Αυτό εκθέτει τις τράπεζες σε κινδύνους που ενυπάρχουν στις επιδόσεις και τις στρατηγικές των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου, για παράδειγμα μέσω της αγοράς repos. Τα ανοίγματα εκεί είναι ιδιαίτερα συγκεντρωμένα μεταξύ λίγων μεγάλων παικτών, με πέντε τράπεζες της ζώνης του ευρώ να αντιπροσωπεύουν το 64% του δανεισμού με repos από τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου.

Η συγκέντρωση αυτή αποτελεί δυνητική ευπάθεια, ιδίως εάν οι τράπεζες είχαν ελλιπή πληροφόρηση σχετικά με το σύνολο των θέσεων ή των κινδύνων των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου. Ταυτόχρονα, τα ανοίγματα των τραπεζών σε repos προς τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου είναι εξασφαλισμένα, γεγονός που μετριάζει εν μέρει τον κίνδυνο.

Είναι καθησυχαστικό ότι η συγκέντρωση των ανοιγμάτων των τραπεζών σε αμοιβαία κεφάλαια αντιστάθμισης κινδύνου έχει σταδιακά μειωθεί με την πάροδο του χρόνου, αν και παραμένει αυξημένη. Επιπλέον, τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου αντιπροσωπεύουν μόνο το 10% περίπου του όγκου των εκκρεμών repos και τα ανοίγματα των τραπεζών είναι διαφοροποιημένα σε περίπου 200 αμοιβαία κεφάλαια αντιστάθμισης κινδύνου.