Στα 48,5 ευρώ αυξάνει την τιμή - στόχος για τη MYTILINEOS η Piraeus Securities από 44,5 ευρώ που ήταν πριν, βλέποντας περιθώριο ανόδου άνω του 25%, με τη σύσταση να παραμένει «outperform».

Η χρηματιστηριακή αποτιμά την αξία του χαρτοφυλακίου της M Renewables πάνω από τα 3.5 δισ., καθώς αντιλαμβάνεται ότι η MYTILINEOS υπερτερεί σημαντικά έναντι του ανταγωνισμού βάση ενός καλά διαφοροποιημένου μοντέλου ανάπτυξη ΑΠΕ, με τα ΑΠΕ να αποτελούν το βασικό άξονα αύξησης της κερδοφορίας της εταιρείας τα επόμενα έτη. Για τον αναλυτή της Piraeus, εξίσου σημαντικό είναι το γεγονός ότι μέσω της πρόσφατης συμφωνίας με τη ΔΕΗ και σε συνδυασμό με επερχόμενες αντίστοιχες συμφωνίες (Καναδάς, Χιλή, Αυστραλία, κλπ), η MYTILINEOS καταφέρνει να προσφέρει σημαντικό visibility (σε βάθος 6-7 ετών τουλάχιστον) της κερδοφορίας του Asset Rotation Model της.

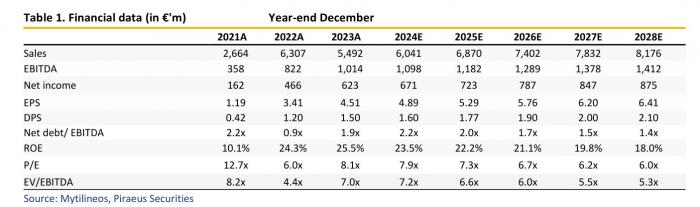

Για το 2024 ο αναλυτής της Piraeus προβλέπει καθαρά κέρδη 671 εκατ. και EBITDA 1,098 δισ. εκατ. τα οποίο αυξάνεται σημαντικά στα 787 εκατ. και 1,289 δισ. αντίστοιχα το 2026, προσβλέποντας σε μία σταθερή ανάπτυξη της κερδοφορίας της εταιρείας από εδώ και στο εξής, της τάξης άνω του 7% ετησίως (CAGR >7%).

Ταυτόχρονα, η χρηματιστηριακή αναμένει πτώση της μόχλευσης της εταιρείας και παραγωγή σημαντικών ελεύθερων ταμειακών ροών άμεσα, μόλις από το 2025.

Παράλληλα η Piraeus εντάσσεται στο group των αναλυτών που δίνουν στη MYTILINEOS τιμή - στόχο άνω των 45 ευρώ, μαζί με τις Morgan Stanley, Citi, NBG, Eurobank, EUROXX, Optima, EDISON και Pantelakis. Είναι χαρακτηριστικό πως η μέση τιμή - στόχος της MYTILINEOS πλέον διαμορφώνεται από το σύνολο των αναλυτών που καλύπτουν την εταιρεία στα 47 ευρώ (μεταξύ 46 και 50 ευρώ).

Το γεγονός ότι, σε ένα τόσο μεγάλο αριθμό αναλυτών, το εύρος της τιμής - στόχου περιορίζεται μόλις στα τέσσερα ευρώ, υποδηλώνει τόσο ότι το σύνολο της επενδυτικής κοινότητας προσβλέπει σε σημαντικό upside το επόμενο διάστημα, όσο και την εμπιστοσύνη της αγοράς στα ισχυρά θεμελιώδη της MYTILINEOS που διαχρονικά έχουν δημιουργήσει σημαντικές υπεραξίες για τους μετόχους.

Οι εκτιμήσεις για τη MYTILINEOS