Μια νέα πηγή πίεσης στην κερδοφορία θα έχει να αντιμετωπίσει το ευρωπαϊκό τραπεζικό σύστημα, σε περίπτωση που τελικώς επικρατήσει η πρόταση για αύξηση των ελάχιστων αποθεματικών που οι τράπεζες καλούνται να διατηρούν στην ΕΚΤ χωρίς, πλέον, να λαμβάνουν τόκους.

Για μία ακόμη φορά η κεντρική τράπεζα είναι διχασμένη, με τα «γεράκια» να ζητούν άμεσα αύξηση του ορίου για να υποστηριχθεί η προσπάθεια μείωσης του πληθωρισμού και να μειωθούν οι ζημιές των κεντρικών τραπεζών από την καταβολή τόκων στις τράπεζες και τα «περιστέρια» να τονίζουν ότι μία τέτοια κίνηση θα καθιστούσε αυστηρότερη τη νομισματική πολιτική, την ώρα που επιβραδύνεται ο πληθωρισμός και «φρενάρει» η ανάπτυξη.

Μεταξύ αυτών που είναι αντίθετοι στην πρόταση συγκαταλέγεται και ο διοικητής της Τράπεζας της Ελλάδος, κ. Γιάννης Στουρνάρας, ο οποίος σε πρόσφατη συνέντευξή του στο Reuters υπογράμμισε ότι «αυτή η κίνηση θα αποσύρει ρευστότητα από το χρηματοπιστωτικό σύστημα και, δεδομένου ότι τα ελάχιστα αποθεματικά δεν αμείβονται, θα μειώσει επίσης το ποσό των τόκων που πληρώνουν οι 20 κεντρικές τράπεζες της ευρωζώνης στις εμπορικές τράπεζες της χώρας τους. Προς το παρόν δεν βλέπω κανένα λόγο για τον οποίο πρέπει να ασκήσουμε αυστηρότερη νομισματική πολιτική τώρα, γιατί η αύξηση των ελάχιστων απαιτήσεων θα συνεπάγεται σύσφιξη της νομισματικής πολιτικής».

Στην εντελώς αντίθετη πλευρά από τον κ. Στουρνάρα βρίσκεται ο επικεφαλής της Κεντρικής Τράπεζας της Αυστρίας, Ρ. Χόλτζμαν, ο οποίος τάσσεται υπέρ της αύξησης του τρέχοντος ποσοστού από το 1% επί του συνόλου των καταθέσεων στο 10%.

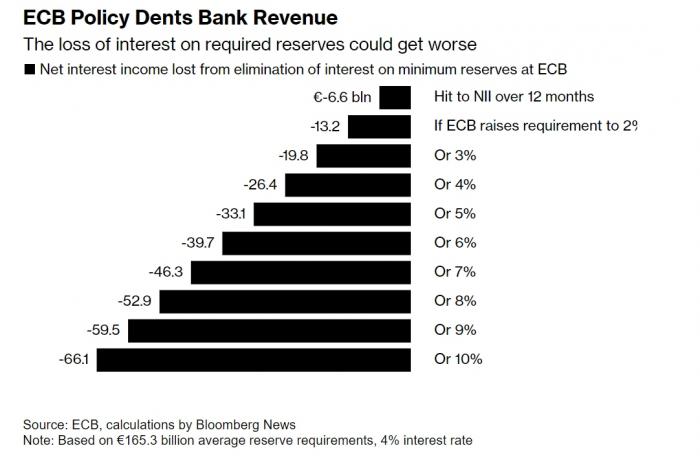

Αυτή τη στιγμή οι ευρωπαϊκές τράπεζες έχουν υποχρεωτικά στα ταμεία της ΕΚΤ ποσό ύψους 165,3 δισ. ευρώ, που αντιστοιχεί στο 1% των καταθέσεων με διάρκεια έως 12 μήνες. Τον Ιούλιο η διοίκηση της ΕΚΤ αποφάσισε να μηδενίσει το επιτόκιο για αυτά τα κεφάλαια με αποτέλεσμα, κάτι που μεταφράζεται σε απώλειες τόκων 6,6 δισ. ευρώ για τις τράπεζες σε ετήσια βάση.

Εάν επικρατήσουν τα «γεράκια» το πλήγμα για είναι σημαντικό κυρίως για ομίλους με μεγάλη καταθετική βάση, όπως οι Deutsche Bank και ING Groep, ενώ βάσει του χειρότερου σεναρίου, δηλαδή αν αυξηθεί στο 10% το ποσοστό των υποχρεωτικών αποθεματικών, οι απώλειες εσόδων για το σύνολο των ευρωπαϊκών τραπεζών που εποπτεύει η ΕΚΤ μπορούν να φθάσουν στα 66 δισ. ευρώ.

Ισχυρό το πλήγμα από την αύξηση των αποθεματικών

Αντιδρούν τράπεζες και αναλυτές

Η κίνηση αυτή πιθανόν να επιδεινώσει τις εντάσεις μεταξύ της ΕΚΤ και των τραπεζών της περιοχής, οι οποίες διαμαρτύρονται για παρεμβατικές εποπτικές πρακτικές και υπερβολικά ρυθμιστικά βάρη, καθώς προσπαθούν να καλύψουν το χάσμα αποτίμησης με τις αντίστοιχες τράπεζες των ΗΠΑ. Θα επέτεινε επίσης τις αντιξοότητες από τους ειδικούς τραπεζικούς φόρους που επιβάλλουν οι κυβερνήσεις σε όλη την περιοχή. Η οικονομική διευθύντρια της Commerzbank, Μπ. Όρλοπ, χαρακτήρισε ένα τέτοιο ενδεχόμενο ως «παράλογο».

Οι πολύ χαμηλές κεφαλαιοποιήσεις των ευρωπαϊκών τραπεζών οφείλονται εν μέρει «στις αρνητικές επιπτώσεις των παρεμβάσεων από πολιτικούς, ρυθμιστικές αρχές και κεντρικές τράπεζες τα τελευταία χρόνια», εκτιμά η Αλ. Άνεκε, αναλύτρια της Union Investment, καθώς «οι επενδυτές θέλουν σταθερές και αξιόπιστες συνθήκες. Αυτή τη στιγμή δεν έχουμε αυτές τις συνθήκες».

Κάθε ποσοστιαία μονάδα αύξησης των λεγόμενων ελάχιστων υποχρεωτικών αποθεματικών θα μείωνε κατά μέσο όρο 2% από τα ετήσια κέρδη των τραπεζών, εκτιμά σε έκθεσή της, η UBS. Οι περισσότεροι οικονομολόγοι προβλέπουν ότι η ΕΚΤ θα αυξήσει την υποχρέωση τήρησης ελάχιστων αποθεματικών μέσα στους επόμενους 12 μήνες, σύμφωνα με έρευνα που διεξήγαγε το Bloomberg News και η συντριπτική πλειονότητα όσων προβλέπουν αύξηση δήλωσε ότι θα είναι κατά 1%.

Οι επιπτώσεις οποιασδήποτε αύξησης θα ήταν πιθανότατα αντίθετες με την επιθυμία που διακηρύσσει ο βραχίονας τραπεζικής εποπτείας της ΕΚΤ να δει υψηλότερες αποτιμήσεις των τραπεζών. Η ΕΚΤ έχει επικρίνει στο παρελθόν τα σχέδια αρκετών ευρωπαϊκών κυβερνήσεων να θεσπίσουν εισφορές στις τράπεζες εν μέρει επειδή έχουν πλήξει τις τιμές των μετοχών. Ορισμένοι αξιωματούχοι έχουν αναγνωρίσει ότι οι περιορισμοί του βραχίονα εποπτείας στα μερίσματα κατά τη διάρκεια της πανδημίας έβλαψαν επίσης τις τράπεζες στα μάτια των επενδυτών.

Οι επενδυτές «δυσκολεύονται να καταλάβουν» γιατί η ΕΚΤ θα ήθελε να αυξήσει το ελάχιστο αποθεματικό, δεδομένου ότι η απόφαση θα επιφέρει «σημαντικά πλήγματα στα κέρδη των τραπεζών και στους δείκτες ρευστότητας», τονίζει η UBS και προσθέτει ότι «υπήρξαν αρκετά περιστατικά όπου η πολιτική της ΕΚΤ άλλαξε απροσδόκητα τις προοπτικές για τα κέρδη των τραπεζών».

Οι υποστηρικτές των υψηλότερων απαιτήσεων αποθεματικών λένε ότι θα βοηθούσαν στη σύσφιξη της νομισματικής πολιτικής μειώνοντας τη ρευστότητα στον τραπεζικό κλάδο. Επιπλέον, ορισμένα μέλη του Διοικητικού Συμβουλίου έχουν επισημάνει ότι η κίνηση αυτή θα μπορούσε να αποτελέσει έναν τρόπο μείωσης των ζημιών στις κεντρικές τράπεζες, καθώς θα μειώσει τις εθελοντικές καταθέσεις των τραπεζών στην ΕΚΤ, επί των οποίων καταβάλλει τόκους.

Οι τραπεζίτες είναι ξεκάθαρα αντίθετοι σε μία τέτοια απόφαση, με την πιο έντονη κριτική να προέρχεται από τη Γερμανία, όπου βρίσκεται ο μεγαλύτερος σωρός καταθέσεων στην Ευρώπη. Η Deutsche Bank ανακοίνωσε ότι πρόκειται να χάσει περίπου 200 εκατ. ευρώ έσοδα από την απώλεια των τόκων επί των ελάχιστων αποθεματικών της στην ΕΚΤ σύμφωνα με τους ισχύοντες κανόνες.

Εάν η ΕΚΤ αυξήσει την υποχρέωση τήρησης αποθεματικών, τα έσοδα που θα χάσουν οι τράπεζες θα είναι πιθανότατα μικρότερα από το απρόσμενο κέρδος που έχουν αποκομίσει από την ταχεία σειρά αυξήσεων των επιτοκίων φέτος και πέρυσι.

Οι κορυφαίες τράπεζες της Ευρώπης θα αρχίσουν να ανακοινώνουν τα αποτελέσματα για το τρίτο τρίμηνο την επόμενη εβδομάδα και οι αναλυτές αναμένουν ότι τα καθαρά έσοδα από τόκους, τα οποία είναι η διαφορά μεταξύ των χρημάτων που κερδίζουν οι τράπεζες από τα δάνεια και των χρημάτων που πληρώνουν για τις καταθέσεις, θα κάνουν άλμα κατά 19%, σύμφωνα με εκτιμήσεις που συγκέντρωσε το Bloomberg. Το συνολικό ποσό για τους μεγαλύτερους ομίλους είναι πιθανό να φθάσει σχεδόν τα 163 δισ. ευρώ φέτος, αν και αναμένεται να παραμείνει στάσιμο το 2024, σύμφωνα με τις εκτιμήσεις.

Αν και η ΕΚΤ είναι πιθανό να επιλέξει την «προσεκτική οδό» του διπλασιασμού μόνο των υποχρεωτικών αποθεματικών, το μέτρο θα μπορούσε να επιβαρύνει τα σχέδια των τραπεζών για μερίσματα και επαναγορές, εκτιμά Σ. Ούτιν, αναλυτής της Allianz Global Investors και προσθέτει ότι «δυστυχώς, όταν τέτοια μέτρα εμφανίζονται ασυντόνιστα, μπορεί να δημιουργήσουν ένα είδος δυσαρέσκειας γι’ αυτόν εκ μέρους των επενδυτών, δεδομένης της έλλειψης προβλεψιμότητας».