Δραστική επιτάχυνση των ρυθμίσεων οφειλών μέσω του Εξωδικαστικού Μηχανισμού επιδιώκει το οικονομικό επιτελείο της κυβέρνησης με τρεις διορθωτικές κινήσεις που ευνοούν τους ευάλωτους δανειολήπτες και όσους έχουν χρέη μεγάλου ύψους σε σχέση με την αξία των εμπράγματων εξασφαλίσεων, καθώς και όσους έχουν κληρονομήσει οφειλές από εταιρείες που έχουν «βάλει λουκέτο».

Μεγάλος αριθμός ρυθμίσεων οφειλών που ως τώρα «σκόνταφταν» σε ατέλειες ή ελλείψεις του θεσμικού πλαισίου εκτιμάται ότι θα μπορέσουν να προχωρήσουν. Ο Εξωδικαστικός Μηχανισμός, που αποτελεί το κύριο εργαλείο για τη ρύθμιση συσσωρευμένων χρεών στο Δημόσιο και τους χρηματοδοτικούς φορείς έχει σημειώσει πρόοδο τους τελευταίους μήνες. Ωστόσο, σε περισσότερο από ένα χρόνο λειτουργίας του, οι επιτυχείς ρυθμίσεις είναι 8.804 και αφορούν οφειλές αρχικού ύψους 3,26 δισ. ευρώ, κάτι που σημαίνει ότι είναι αναγκαία η επιτάχυνση των ρυθμών για να αρχίσει να... μετακινείται το βουνό του ιδιωτικού χρέους.

Για να επιτευχθεί αυτός ο σκοπός, με το νομοσχέδιο που παρουσίασε χθες ο υπουργός Εθνικής Οικονομίας και Οικονομικών, Κωστής Χατζηδάκης στο Υπουργικό Συμβούλιο γίνονται «χειρουργικές» διορθώσεις στο θεσμικό πλαίσιο, που θα ξεμπλοκάρουν πολλές ρυθμίσεις. Ευνοημένοι είναι οι ευάλωτοι δανειολήπτες (με πολύ χαμηλά εισοδήματα) που έως τώρα συναντούσαν την άρνηση των χρηματοδοτικών φορέων για τη ρύθμιση των οφειλών τους, αλλά και όσοι έχουν χρέη που υπερβαίνουν κατά πολύ την αξία των ακινήτων που έχουν δεσμευθεί ως ενέχυρα για τα δάνειά τους.

Αυτόματη ρύθμιση για ευάλωτους

Ειδικότερα, η πρώτη σημαντική ρύθμιση αφορά τους ευάλωτους οφειλέτες, δηλαδή όσους δηλώνουν εισόδημα έως 7.000 ευρώ ετησίως συν 3.500 ευρώ για κάθε ανήλικο τέκνο με ανώτατο όριο τα 21.000 ευρώ και η ακίνητη περιουσία τους έχει αξία έως 120.000 ευρώ συν 15.000 ευρώ για κάθε παιδί, με ανώτατο όριο τα 180.000 ευρώ.

Για αυτή την κατηγορία οφειλετών, ο αλγόριθμος για τον υπολογισμό του ποσού που θα πρέπει να εξυπηρετήσουν εύλογα κατέληγε σε μεγάλα «κουρέματα» και, κατά κανόνα, οι χρηματοδοτικοί φορείς έβαζαν «στοπ» στην προτεινόμενη ρύθμιση χρέους. Με τη νέα διάταξη που έχει περιληφθεί στο νομοσχέδιο του υπουργείου, οι ρυθμίσεις αυτές θα γίνονται υποχρεωτικά και αυτόματα αποδεκτές από το σύνολο των πιστωτών (χρηματοδοτικοί φορείς και Δημόσιο), δηλαδή ο οφειλέτης θα εξασφαλίζει ένα «κούρεμα» μεγάλο και σύμφωνο με τις οικονομικές του δυνατότητες, ώστε να μπορέσει να εξυπηρετήσει τη ρύθμιση.

Η νέα διάταξη αφήνει, πάντως, ένα μικρό «παράθυρο» αμφισβήτησης της ρύθμισης από τους πιστωτές στο δικαστήριο, αν αυτοί κρίνουν ότι ο οφειλέτης δεν έχει την οικονομική και περιουσιακή κατάσταση που έχει εμφανίσει. Όπως διευκρίνισαν, όμως, ο Κ. Χατζηδάκης και η Θεώνη Αλαμπάση, γενική γραμματέας Χρηματοπιστωτικού Τομέα και Διαχείρισης Ιδιωτικού Χρέους, ο οφειλέτης δεν θα επιβαρύνεται σε αυτή την περίπτωση με δικαστικά έξοδα, αφού η προσφυγή θα στρέφεται κατά του Δημοσίου. Επιπλέον, ο χρηματοδοτικός φορέας που θα προσφύγει θα πρέπει να παρουσιάσει στο δικαστήριο τα απαραίτητα στοιχεία για να αποδείξει ότι ο δανειολήπτης δεν είναι ευάλωτος, αλλιώς η προσφυγή θα απορρίπτεται ως αόριστη.

Με αυτό τον τρόπο, όπως έχει υποστηρίξει ο κ. Χατζηδάκης, θα μπορεί να διάκριση ανάμεσα στους αληθινά ευάλωτους οφειλέτες και στους «πονηρούληδες», δηλαδή όσους κρύβουν εισοδήματα και περιουσία και είναι, στην πραγματικότητα, στρατηγικοί κακοπληρωτές.

Τέλος στον περιορισμό «κουρέματος»

Η άλλη μεγάλη κατηγορία οφειλετών που δεν μπορούσαν να ρυθμίσουν τα χρέη τους και πλέον διευκολύνονται με τις νέες διατάξεις είναι όσοι έχουν χρέος που υπερβαίνει κατά πολύ την αξία των ακινήτων τους. Αυτό συνέβαινε επειδή η νομοθεσία επέβαλε όρια στα κατώτατα ποσά που θα έπρεπε να πληρώσουν, τα οποία υπολογίζονταν σε συνάρτηση με την αξία του ακινήτου. Ουσιαστικά, η χαμηλή αξία του ακινήτου λειτουργούσε σαν ένας «κόφτης» του ποσοστού «κουρέματος» της οφειλής, με αποτέλεσμα να μην... βγαίνουν τα νούμερα.

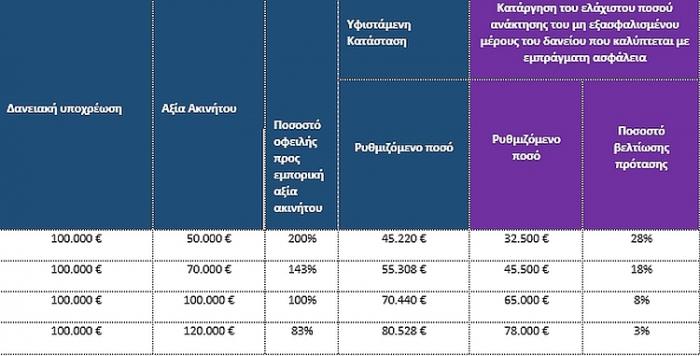

Για παράδειγμα, αν κάποιος χρωστούσε 100.000 ευρώ και το ακίνητο είχε αξία μόνο 50.000 ευρώ, δεν θα μπορούσε να πληρώσει για τη ρύθμιση του χρέους λιγότερα από 45.220 ευρώ. Με την κατάργηση του ελάχιστου ποσοστού ανάκτησης, όμως, το ελάχιστο ποσό της ρύθμισης θα κατεβεί στα 32.500 ευρώ, δηλαδή θα υπάρξει μια βελτίωση της πρότασης βάσει του αλγορίθμου κατά 28%. Το ποσοστό του «κουρέματος», σε αυτήν την περίπτωση, θα αυξηθεί από το 55% στο 67%. Όπως φαίνεται στον πίνακα, με την κατάργηση του ελάχιστου ποσοστού ανάκτησης τα οφέλη από τη βελτίωση της πρότασης μειώνονται προοδευτικά, όσο αυξάνεται η αξία του ακινήτου σε σχέση με το ύψος της υποχρέωσης.

Ρύθμιση και για χρέη εταιρειών που έκλεισαν

Η τρίτη κατηγορία ωφελούμενων, οι οποίοι θα μπορέσουν να περάσουν την... πόρτα του Εξωδικαστικού, ενώ έως τώρα ήταν αποκλεισμένοι, είναι όσοι είχαν ασκήσει επιχειρηματική δραστηριότητα και βαρύνονται με οφειλές από φόρους, εισφορές και δάνεια εταιρειών που πλέον έχουν σταματήσει οριστικά τη λειτουργία τους. Πρόκειται, επίσης, για μια αρκετά μεγάλη κατηγορία οφειλετών, οι οποίοι ως τώρα ήταν υποχρεωμένοι να περνούν από δύσκολες και χρονοβόρες διαδικασίες της πτωχευτικής νομοθεσίας, ενώ πλέον θα μπορούν με μια αίτηση στον Εξωδικαστικό Μηχανισμό να ρυθμίζουν τα χρέη τους.

Γενναία μείωση επιτοκίου

Το οικονομικό επιτελείο προχωρά σε μία ακόμη παρέμβαση που θα ωφελήσει όλους τους οφειλέτες που εντάσσονται στον Εξωδικαστικό, καθώς θα τους προστατεύσει από τα αυξημένα σε επίπεδο ρεκόρ επιτόκια της Ευρωπαϊκής Κεντρικής Τράπεζας.

Το επιτόκιο των ρυθμίσεων μειώνεται σε 3%, σταθερό για μια τριετία, ενώ σήμερα είναι 2,5% πάνω από το Euribor για τις εξασφαλισμένες οφειλές και 3% πάνω από το Euribor για τις οφειλές χωρίς εξασφαλίσεις. Δηλαδή, από 6,5% ή 7% σήμερα (το Euribor είναι περίπου 4%), το επιτόκιο θα μειωθεί στο μισό και θα είναι σταθερό, δηλαδή δεν θα αλλάξει σε τυχόν νέα αύξηση επιτοκίων της ΕΚΤ.