Να «παγώσουν» για ένα χρόνο τα κυμαινόμενα επιτόκια των στεγαστικών δανείων στο επίπεδο όπου βρίσκονταν στο τέλος του Μαρτίου, μετά και την τελευταία αύξηση των επιτοκίων της ΕΚΤ κατά μισή μονάδα, προσανατολίζονται οι τράπεζες, δίνοντας τη δυνατότητα στους δανειολήπτες να αποφύγουν πρόσθετες επιβαρύνσεις από τις επόμενες αυξήσεις που θα γίνουν από την κεντρική τράπεζα, η οποία εκτιμάται από τις αγορές ότι θα προχωρήσει σε άλλες δύο αυξήσεις κατά 0,25% η καθεμιά.

Το σχέδιο των τραπεζών αναμένεται να δοθεί στη δημοσιότητα στα τέλη της εβδομάδας ή στις αρχές της επόμενης και προβλέπει ότι:

- Ωφελούμενοι από το «πάγωμα» επιτοκίων θα είναι όλοι οι δανειολήπτες που έχουν λάβει στεγαστικά δάνεια κυμαινόμενου επιτοκίου, ανεξάρτητα αν πρόκειται για κύρια ή δευτερεύουσα κατοικία.

- Απαραίτητη προϋπόθεση θα είναι να ήταν ενήμερο το δάνειό τους την 31η Μαρτίου.

- Εξαιρούνται από το «πάγωμα» άλλα δάνεια, πλην των στεγαστικών (επιχειρηματικά, επαγγελματικά) που έχουν δοθεί με ενέχυρο κατοικίες.

- Το «πάγωμα» θα αφορά στο επιτόκιο βάσης των δανείων, είτε πρόκειται για το Euribor ενός μήνα ή τριών μηνών, για τα δάνεια σε ευρώ, ή για το επιτόκιο του ελβετικού φράγκου για τα δάνεια σε ελβετικό. Το πρόσθετο περιθώριο θα συνεχίσει να διαμορφώνεται από κάθε τράπεζα και για κάθε δάνειο ξεχωριστά, ανάλογα με τις συμφωνίες που έχουν γίνει με τους δανειολήπτες.

- Ειδικότερα για τα δάνεια σε ευρώ, που αποτελούν την πλειονότητα των στεγαστικών δανείων κυμαινόμενου επιτοκίου, ο υπολογισμός στο εξής και για τους επόμενους 12 μήνες θα γίνεται με βάση το Euribor ενός μήνα ή τριμήνου, όπως αυτό είχε διαμορφωθεί στις 31 Μαρτίου. Δηλαδή, περίπου στο 2,9% για το Euribor ενός μήνα και σε 3% για το Euribor τριμήνου.

- Η «εγγύηση» για το «πάγωμα» επιτοκίου θα ισχύσει για ενδεχόμενες αυξήσεις που θα γίνουν το επόμενο 12μηνο, αλλά σε περίπτωση που γίνουν μειώσεις από την ΕΚΤ, αυτές θα περάσουν στα κυμαινόμενα επιτόκια των στεγαστικών.

Σύμφωνα με πρόχειρους υπολογισμούς των τραπεζών, το «πάγωμα» επιτοκίων θα καλύψει περίπου 400.000 δάνεια, στεγαστικά και επισκευαστικά που έχουν δοθεί σαν «συμπλήρωμα» στεγαστικών. Σημειώνεται ότι σε αντίθεση με άλλες ευρωπαϊκές χώρες, όπου η αναλογία κυμαινόμενων – σταθερών στεγαστικών διαμορφώνεται στο 50% - 50%, στην Ελλάδα τα κυμαινόμενα κυριαρχούν και αποτελούν περίπου το 90% της συνολικής αγοράς -τον Δεκέμβριο του 2022, τα συνολικά υπόλοιπα στεγαστικών δανείων, σταθερού και κυμαινόμενου επιτοκίου, ανέρχονταν σε 30,7 δισ. ευρώ, σύμφωνα με την Τράπεζα της Ελλάδος.

Τι πληρώνουν οι δανειολήπτες και τι θα... γλιτώσουν

Η κίνηση των τραπεζών για το «πάγωμα» των επιτοκίων έρχεται λίγο πριν κλείσει ο κύκλος της αύξησης επιτοκίων από την ΕΚΤ, που ήδη έχει ανεβάσει σημαντικά το κόστος εξυπηρέτησης των στεγαστικών δανείων κυμαινόμενου επιτοκίου για τα ελληνικά νοικοκυριά.

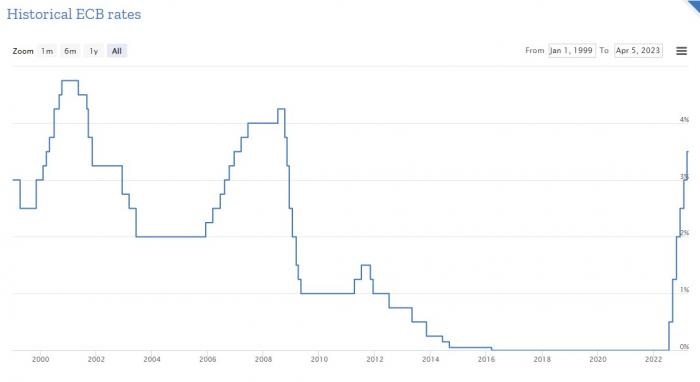

Μέχρι και τον Ιούνιο του 2022, το βασικό επιτόκιο αναχρηματοδότησης της ΕΚΤ ήταν μηδενικό και το επιτόκιο αποδοχής καταθέσεων αρνητικό, στο -0,50%. Από τον Ιούλιο του 2022 έχουν γίνει συνολικά έξι αυξήσεις, που έχουν αυξήσει στο 3,50% το βασικό επιτόκιο αναχρηματοδότησης και στο 3% το επιτόκιο αποδοχής καταθέσεων. Αυτή η αύξηση κατά 3,5 ποσοστιαίες μονάδες μέσα σε λιγότερο από ένα έτος ήταν η πιο «επιθετική» στην ιστορία της ΕΚΤ, που αντέδρασε στην άνοδο του πληθωρισμού στην ευρωζώνη σε διψήφια ποσοστά.

Η εκτίναξη του βασικού επιτοκίου της ΕΚΤ

Πηγή: https://www.euribor-rates.eu/

Για τους δανειολήπτες στεγαστικών δανείων στην Ελλάδα, αυτές οι αυξήσεις μεταφράσθηκαν σε υπερδιπλασιασμό του μέσου επιτοκίου. Τον Ιούνιο 2022, σύμφωνα με στοιχεία της ΤτΕ, το μέσο επιτόκιο στα στεγαστικά κυμαινόμενου επιτοκίου ήταν μόλις 2%, ενώ τα τελευταία διαθέσιμα στοιχεία δείχνουν ότι τον Φεβρουάριο το μέσο επιτόκιο στα υφιστάμενα υπόλοιπα των στεγαστικών δανείων με διάρκεια άνω των 5 ετών αυξήθηκε κατά 26 μονάδες βάσης και διαμορφώθηκε στο 4,27%. Σε αυτό το ποσοστό θα πρέπει να προστεθεί και η επιβάρυνση που προκλήθηκε από την αύξηση επιτοκίων της ΕΚΤ κατά μισή μονάδα μέσα στον Μάρτιο, που εκτιμάται ότι θα έχει ανεβάσει το μέσο επιτόκιο πάνω από το 4,50%.

Το «φούσκωμα» των δόσεων για τους δανειολήπτες είναι ήδη μεγάλο: υπολογίζεται ότι η δόση για 100.000 ευρώ στεγαστικού δανείου με διάρκεια 20 ετών διαμορφωνόταν περίπου στα 560 ευρώ πριν αρχίσουν οι αυξήσεις, ενώ τον Μάρτιο είχε εκτιναχθεί στα 720 ευρώ, μια αύξηση κατά 160 ευρώ τον μήνα, ή κατά 1.920 ευρώ σε ετήσια βάση. Πάντως, παρά τη σημαντική αυτή επιβάρυνση των δανειοληπτών, στελέχη τραπεζών ανέφεραν το τελευταίο διάστημα ότι δεν παρατηρείται σημαντική αύξηση των καθυστερήσεων.

Οι δανειολήπτες θα μπορέσουν να αποφύγουν περαιτέρω επιβάρυνση από τις επόμενες αυξήσεις επιτοκίων, που πάντως δεν αναμένεται να είναι μεγάλες. Με φόντο τη διεθνή τραπεζική αναταραχή, η ΕΚΤ αποφάσισε στην τελευταία συνάντηση των τραπεζιτών να μην προαναγγείλει βέβαιη αύξηση των επιτοκίων στην επόμενη συνεδρίαση, όπως είχε κάνει προηγουμένως, ώστε να διατηρήσει περιθώρια κινήσεων ακόμη και για τερματισμό των αυξήσεων, εάν στο μεταξύ παρατηρηθεί σημαντική κάμψη του πληθωρισμού, ή αν υπάρξουν νέοι κραδασμοί στο τραπεζικό σύστημα.

Αρκετοί Ευρωπαίοι κεντρικοί τραπεζίτες έχουν τονίσει τις τελευταίες ημέρες ότι πλησιάζει το τέλος των αυξήσεων στα επιτόκια. Ο Γάλλος, Φρανσουά Βιλρουά ντε Γκαλό υπογράμμισε ότι, «αν και έχουμε ολοκληρώσει το μεγαλύτερο μέρος του ταξιδιού μας στις αυξήσεις επιτοκίων, πιθανόν έχουμε λίγο δρόμο ακόμη». «Αισθάνομαι ότι έχουμε φθάσει κοντά στο τέλος της αύξησης των επιτοκίων», τόνισε χθες ο Γ. Στουρνάρας.

Η ευρωπαϊκή αγορά προεξοφλεί, σύμφωνα με το Bloomberg, ότι θα γίνουν άλλες δύο αυξήσεις από την ΕΚΤ, κατά 0,25% η καθεμιά και συνολικά κατά μισή μονάδα, ώστε το καταληκτικό επιτόκιο σε αυτόν τον κύκλο να φθάσει στο 4% για το βασικό επιτόκιο αναχρηματοδότησης και στο 3,50% για το επιτόκιο αποδοχής καταθέσεων. Αυτές τις δύο δόσεις αυξήσεων, που θα ανέβαζαν περίπου κατά 25 ευρώ τον μήνα επιπλέον τη δόση εξυπηρέτησης ενός δανείου 100.000 ευρώ με 20ετή διάρκεια, θα αποφύγουν οι δανειολήπτες με το «πάγωμα» επιτοκίων που αποφάσισαν οι τράπεζες.

Περισσότεροι ευάλωτοι δανειολήπτες θα ενισχυθούν

Αξίζει να σημειωθεί ότι έχει προηγηθεί μια αξιοσημείωτη διεύρυνση της περιμέτρου δικαιούχων επιδότησης δόσης από τις τράπεζες σε ευάλωτους δανειολήπτες, την οποία ανακοίνωσε τη Δευτέρα ο υπουργός Οικονομικών, Χρ. Σταϊκούρας. Στο πλαίσιο αυτού του προγράμματος, οι τράπεζες επιδοτούν κατά 50% την αύξηση δόσης των δανείων.

Ειδικότερα, τα εισοδηματικά κριτήρια αυξάνονται έως τα 27.300 ευρώ, ανάλογα με τη σύνθεση του νοικοκυριού, από τα 21.000 ευρώ που ισχύει σήμερα. Αντίστοιχα, τα περιουσιακά κριτήρια αυξάνονται έως τα 234.000 ευρώ, ανάλογα με τη σύνθεση του νοικοκυριού, από τα 180.000 ευρώ. Παράλληλα θα υπάρξει παράταση του προγράμματος κατά τρεις μήνες έως και τις 31 Ιουλίου.

Ποιοι παράγοντες καθορίζουν τη δόση

Σημειώνεται ότι το ακριβές ύψος της επιβάρυνσης κάθε στεγαστικού δανείου εξαρτάται από μια σειρά παραγόντων:

- Το επιτόκιο αναφοράς του δανείου. Το τελικό ύψος του επιτοκίου του δανείου προσδιορίζεται από ένα επιτόκιο αναφοράς και για τα περισσότερα στεγαστικά δάνεια είναι το Euribor 1 μήνα και το Euribor 3 μηνών.

- Το επιτοκιακό περιθώριο. Αποτελεί σε γενικές γραμμές το έσοδο της τράπεζας για τη χορήγηση του δανείου. Το άθροισμα του επιτοκίου αναφοράς και του επιτοκιακού περιθωρίου καθώς και εισφορών διαμορφώνουν το τελικό ύψος του επιτοκίου.

- Η διάρκεια του δανείου. Όσο μεγαλύτερης διάρκειας είναι ένα δάνειο τόσο με περισσότερους τόκους επιβαρύνεται.

- Τρέχουσα κατάσταση δανείου. Τέλος, το σε ποιο χρονικό σημείο βρίσκεται το δάνειο αποτελεί σημαντικό παράγοντα. Όσα έχουν χορηγηθεί πρόσφατα ή την τελευταία 3ετία επιβαρύνονται περισσότερο, καθώς η αύξηση των επιτοκίων αγγίζει σχεδόν το σύνολο της οφειλής. Αντίθετα, ένα δάνειο διάρκειας 20 ετών που χορηγήθηκε το 2012 επιβαρύνεται λιγότερο, καθώς έχει ήδη αποπληρωθεί το μεγαλύτερο μέρος των τόκων.