Την επόμενη μέρα, μετά τη μακρά και επίπονη δοκιμασία των τραπεζών από την κρίση των μη εξυπηρετούμενων δανείων, βλέπει πρώτη η Eurobank, μετά τη συμφωνία – σταθμό με την doValue, που ανοίγει το δρόμο για την επιτάχυνση της μείωσης των προβληματικών δανείων, με στόχο να υποχωρήσουν κάτω από το 15%, και δημιουργεί τη μεγαλύτερη εταιρεία διαχείρισης απαιτήσεων και παροχής υπηρεσιών διαχείρισης ακινήτων της ελληνικής αγοράς.

Η συμφωνία με την doValue, τη μεγαλύτερη εταιρεία διαχείρισης απαιτήσεων στη νότια Ευρώπη, δίνει στην Eurobank την πρώτη θέση στη σειρά των μεγάλων τιτλοποιήσεων που θα προωθήσουν οι τράπεζες τον επόμενο χρόνο, αξιοποιώντας και τις κρατικές εγγυήσεις του σχεδίου «Ηρακλής», καθώς επιτρέπει να καλυφθούν δύο βασικές προϋποθέσεις που έχουν τεθεί από το νομοθέτη για την υλοποίηση τέτοιων συναλλαγών:

- Η πρώτη προϋπόθεση είναι να ανατεθεί η διαχείριση των δανείων που θα τιτλοποιηθούν σε μια ανεξάρτητη εταιρεία διαχείρισης απαιτήσεων. Η Eurobank μεταβιβάζει στην doValue το 80% των μετοχών της θυγατρικής της εταιρείας, Financial Planning Services (FPS), έναντι του ποσού των 248 εκατ. ευρώ και με τη δυνατότητα να λάβει πρόσθετο τίμημα 40 εκατ. ευρώ από το 2024 και μετά, εάν καλυφθούν οι στόχοι του επιχειρησιακού σχεδίου της «νέας» FPS για τη λειτουργική κερδοφορία (EBITDA). Το προσωπικό της νέας εταιρείας θα είναι περίπου 1.000 άτομα και θα προέλθει από τον Τομέα Προβληματικών Δανείων της Eurobank, στον οποίο εντασσόταν και η FPS.

- Η δεύτερη προϋπόθεση, προκειμένου να «ξεκλειδώσει» η κρατική εγγύηση για τις ομολογίες ανώτερης διαβάθμισης της μεγάλης τιτλοποίησης, project Cairo, των 7,5 δισ. ευρώ είναι να έχουν πουληθεί προηγουμένως σε επενδυτές οι περισσότερες από τις ομολογίες μέσης και χαμηλής διαβάθμισης (mezzanine, junior notes). Αυτό επιτυγχάνεται μέσα από τη συμφωνία με την doValue, η οποία συμφώνησε να αγοράσει το 20% των τίτλων ενδιάμεσης διαβάθμισης και το ελάχιστο απαιτούμενο ποσοστό των ομολογιών χαμηλής διαβάθμισης. Η τράπεζα θα κρατήσει τους τίτλους υψηλής διαβάθμισης, ονομαστικής αξίας 2,4 δισ. ευρώ, οι οποίοι θα καλυφθούν με την εγγύηση του Δημοσίου.

Πέραν, όμως, από το γεγονός ότι η συμφωνία με την doValue τοποθετεί στις θέσεις τους όλα τα κομμάτια του παζλ της μεγάλης τιτλοποίησης Cairo, η μακροπρόθεσμη συμφωνία συνεργασίας των δύο πλευρών δημιουργεί μία σημαντική, παράλληλη δραστηριότητα στον τομέα της διαχείρισης απαιτήσεων και της παροχής υπηρεσιών διαχείρισης ακινήτων, η οποία έχει τις προϋποθέσεις για να αποφέρει στην τράπεζα σημαντικά οφέλη στο μέλλον.

Το πρώτο όφελος θα έλθει από την ανάθεση της διαχείρισης όλων των προβληματικών δανείων που διαχειριζόταν ως τώρα η FPS σε μια εταιρεία που θα συνδυάζει την τεχνογνωσία που έχει κατακτήσει η FPS, λειτουργώντας στην ελληνική αγορά ήδη από το 2006, με την τεχνογνωσία της doValue, που έχει, μεταξύ άλλων, κυρίαρχη θέση στη διαχείριση απαιτήσεων από τιτλοποιήσεις που έγιναν στην Ιταλία με το πρώτο σχέδιο παροχής εγγυήσεων, που εφαρμόσθηκε στην ευρωζώνη (GACS).

Μέσα από τη συμφωνία δεκαετούς ορίζοντα για την ανάθεση της διαχείρισης των προβληματικών της δανείων στη νέα FPS, η οποία θα ενσωματώσει την τεχνογνωσία της doValue, η Eurobank θα έχει αποφύγει οριστικά το βάρος της διαχείρισης των μη εξυπηρετούμενων δανείων, τα οποία θα αναλάβει μια εταιρεία με υψηλή τεχνογνωσία, ώστε η τράπεζα να προχωρήσει απερίσπαστη στην ανάπτυξη των εργασιών της.

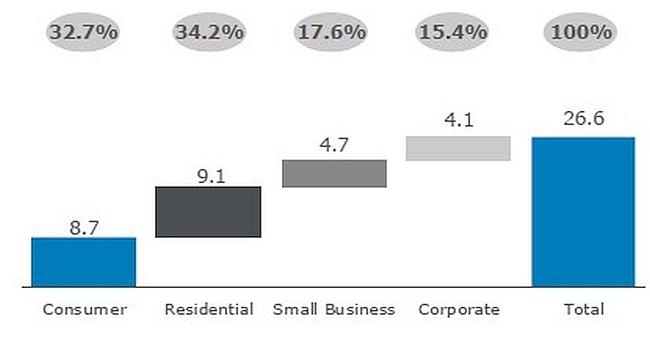

Όπως φαίνεται στο γράφημα, η «νέα» FPS θα διαχειρίζεται καταναλωτικά μη εξυπηρετούμενα δάνεια ονομαστικής αξίας 8,7 δισ. ευρώ, στεγαστικά αξίας 9,1 δισ. ευρώ, δάνεια μικρών επιχειρήσεων ύψους 4,7 δισ. ευρώ, μεγάλων επιχειρήσεων αξίας 4,1 δισ. ευρώ.

Το χαρτοφυλάκιο της FPS

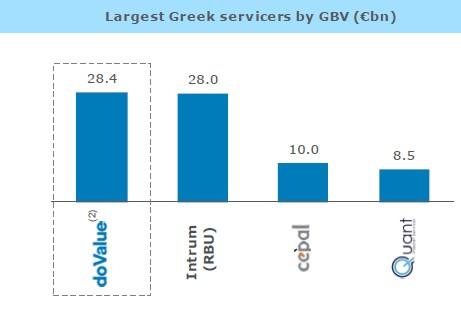

Με ένα χαρτοφυλάκιο εκκίνησης συνολικής ονομαστικής αξίας 26,6 δισ. ευρώ, η FPS θα έχει πλέον την πρώτη θέση στον κλάδο της διαχείρισης απαιτήσεων, ξεπερνώντας ελαφρώς την Intrum Hellas, που δημιουργήθηκε από τη σύμπραξη της Τράπεζας Πειραιώς με τη σουηδική Intrum.

Οι μεγαλύτερες εταιρείες διαχείρισης απαιτήσεων στην Ελλάδα

Από αυτή τη θέση ισχύος, θα μπορεί να διεκδικήσει τη διαχείριση και άλλων δανείων που θα τιτλοποιηθούν από ελληνικές τράπεζες, αλλά και να αξιοποιήσει την τεχνογνωσία της Altamira, που έχει απορροφηθεί από την doValue, για να προσφέρει υπηρεσίες διαχείρισης ακινήτων (REO), που αποτελούν ένα νέο τομέα για την ελληνική αγορά.

Σημαντικά τα αναμενόμενα κέρδη

Η FPS, σύμφωνα με το σχεδιασμό που έχει γίνει σε συνεργασία με την doValue, έχει τη δυνατότητα να φέρει σημαντικά κέρδη στους δύο εταίρους. Έχει τεθεί στόχος να ξεπεράσουν τα έσοδά της, το 2020, τα 100 εκατ. ευρώ και να αυξηθούν σε 110 – 120 εκατ. ευρώ το 2021. Τα EBITDA υπολογίζονται σε 37 – 42 εκατ. ευρώ το 2020, ενώ προβλέπεται να αυξηθούν σε 60 – 65 εκατ. ευρώ το 2021, ενώ τα καθαρά κέρδη εκτιμώνται σε 7 – 10 εκατ. ευρώ το 2020 και σε 20 – 25 εκατ. ευρώ το 2021. Από το 2022, στα μεγέθη θα προστεθούν τα σημαντικά έσοδα από την αξιοποίηση των δυνατοτήτων του REO.

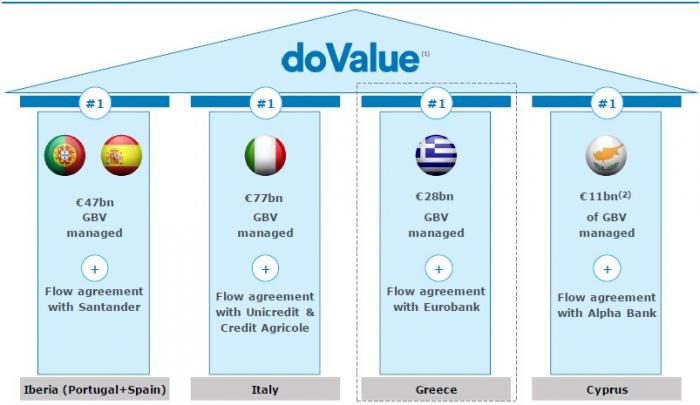

Το προφίλ της doValue

Η doValue SpA είναι η μεγαλύτερη εταιρεία διαχείρισης δανείων και ακινήτων στη Νότια Ευρώπη, market leader σε όλες τις χώρες όπου έχει δραστηριότητα (Ιταλία, Ισπανία, Πορτογαλία, Κύπρο). Έχει 20ετή παρουσία στο χώρο, απασχολεί 2.500 εργαζομένους και διαχειρίζεται απαιτήσεις ύψους 140 δισ. ευρώ, που διαμορφώνονται στα 167 δισ. ευρώ μετά τη συμφωνία με τη Eurobank.

doValue: Οι χώρες, τα χαρτοφυλάκια και οι συνεργασίες

Η doValue είναι το προϊόν απόκτησης και ενοποίησης των μονάδων διαχείρισης μη εξυπηρετούμενων δανείων ορισμένων από τις μεγαλύτερες ευρωπαϊκές τράπεζες: Intesa Sanpaolo (2006), Unicredit (2015) και Santander/Altamira (2018).

Στους πελάτες της doValue περιλαμβάνονται ορισμένες από τις μεγαλύτερες τράπεζες της Ν. Ευρώπης και εξειδικευμένοι επενδυτές παγκόσμιας εμβέλειας, όπως οι: Unicredit, Intesa Sanpaolo, Credit Agricole, Santander, BNP Paribas, Cyprus Cooperative Bank, όλες οι ελληνικές συστημικές τράπεζες, Fortress, Bain Capital, Cerberus, Davidson Kempner και CPPIB.

Η doValue είναι εισηγμένη στο Χρηματιστήριο του Μιλάνου, με κεφαλαιοποίηση περίπου 1 δισ. ευρώ. Ο βασικός της μέτοχος, η Fortress, κατέχει το 28% του μετοχικού της κεφαλαίου. Το υπόλοιπο το κατέχουν διεθνείς επενδυτές, ασφαλιστικά ταμεία και ασφαλιστικές εταιρείες όπως η Jupiter Asset Management, η Standard Life Aberdeen, η Investec, Schroders, η Norges, η Vanguard, η AXA, η Amundi, η Blackrock και η Fidelity.

Στη χθεσινή συνεδρίαση στο Μιλάνο, η μετοχή της doValue σημείωσε εντυπωσιακή άνοδο, σε ποσοστό άνω του 10%, μετά και τις ανακοινώσεις της συμφωνίας με την Eurobank.

Το άλμα της doValue στο Μιλάνο

Αξίζει να σημειωθεί, τέλος, ότι η doValue αξιολογείται από τους διεθνείς οίκους αξιολόγησης Standard & Poor’s και Fitch Ratings, οι οποίοι της απέδωσαν την υψηλότερη αξιολόγηση μεταξύ των διαχειριστών (“STRONG” and “Level 1”) αδιάλειπτα για δέκα χρόνια.