Δραστικά επιταχύνει η Τράπεζα Πειραιώς, ξεπερνώντας όλες τις προσδοκίες της αγοράς, το βηματισμό της για εξυγίανση του ισολογισμού και κεφαλαιακή ενίσχυση, με στόχο την... Ανατολή του Ηλίου ("project Sunrise"), ύστερα από μια πολύ δύσκολη δεκαετία. Το 2021 αναδεικνύεται ως το κρισιμότερο έτος σε αυτή την πορεία, καθώς συνολικά προωθούνται τιτλοποιήσεις μη εξυπηρετούμενων δανείων 19 δισ. ευρώ και ενέργειες για την ενίσχυση της κεφαλαιακής βάσης συνολικά κατά 2,6 δισ. ευρώ, με σπουδαιότερο στάδιο την αύξηση μετοχικού κεφαλαίου κατά 1 δισ. ευρώ, που προωθείται μέσα στον Απρίλιο.

Μιλώντας χθες στους αναλυτές, ο διευθύνων σύμβουλος, Χρήστος Μεγάλου, υπογράμμισε ότι πρόκειται για μια επιτάχυνση ενεργειών και δράσεων που αποφασίσθηκε από την ίδια τη διοίκηση της τράπεζας (self-imposed). «Εφαρμόζουμε εμπροσθοβαρώς τη στρατηγική μας ατζέντα», τόνισε ο κ. Μεγάλου. «Η Τράπεζα Πειραιώς γίνεται μια τράπεζα απελευθερωμένη από την κληρονομιά του παρελθόντος, με ισχυρή κεφαλαιοποίηση και μοναδικό στόχο να χρηματοδοτήσει την ανάκαμψη της ελληνικής οικονομίας από θέση ισχύος και να δημιουργεί υψηλή κερδοφορία και νέα κεφάλαια».

Ο κ. Μεγάλου δεν «άνοιξε τα χαρτιά του» σχετικά με τους όρους της επερχόμενης αύξησης κεφαλαίου και την τιμή διάθεσης των νέων μετοχών. Διατηρώντας περιθώρια ευελιξίας, η διοίκηση θα ζητήσει στις 7 Απριλίου εξουσιοδότηση από τους μετόχους για να προσδιορίσει τους όρους της αύξησης κεφαλαίου, η οποία θα γίνει με κατάργηση των δικαιωμάτων προτίμησης των παλαιών μετόχων. Σε ό,τι αφορά το ρόλο του Ταμείου Χρηματοπιστωτικής Σταθερότητας, ο κ. Μεγάλου είπε ότι θα στηρίξει την αύξηση κεφαλαίου, ενώ μετά την ολοκλήρωσή της η συμμετοχή του αναμένεται ότι θα μειωθεί χαμηλότερα από το όριο της καταστατικής μειοψηφίας (ένα τρίτο των μετοχών), από το 61,4% σήμερα. Με αυτά τα δεδομένα, η αύξηση κεφαλαίου θα οδηγήσει, ταυτόχρονα, σε κεφαλαιακή ενίσχυση και σε επάνοδο της τράπεζας στον έλεγχο ιδιωτών μετόχων.

Σε ό,τι αφορά την εξυγίανση του ισολογισμού, με το project Sunrise η Τρ. Πειραιώς θέτει έναν εξαιρετικά φιλόδοξο στόχο: να μειώσει εντός του επόμενου 12μήνου το δείκτη των μη εξυπηρετούμενων ανοιγμάτων σε μονοψήφιο ποσοστό και στο 3% μεσοπρόθεσμα, ξεκινώντας από ένα πολύ υψηλό σημείο εκκίνησης: σύμφωνα με τα τελευταία στοιχεία, που παρουσιάσθηκαν χθες, ο δείκτης NPE βρισκόταν στο 45% στο τέλος του 2020, ή στο 35% pro forma, εάν συνυπολογισθεί η επίδραση των δύο μεγάλων τιτλοποιήσεων, Phoenix και Vega. Έτσι, η Τρ. Πειραιώς στοχεύει στη μεγαλύτερη, ίσως, μείωση του δείκτη NPE που θα έχει καταγραφεί στο ελληνικό τραπεζικό σύστημα σε μια περίοδο 12 μηνών, καθώς θα πρέπει να ξεπεράσει το 25%.

Παράλληλα με αυτή τη μεγάλη μείωση των μη εξυπηρετούμενων ανοιγμάτων, η τράπεζα θα προχωρήσει σε κινήσεις κεφαλαιακής ενίσχυσης, με συνολικό ποσό 2,6 δισ. ευρώ, ώστε να διατηρηθεί ο συνολικός δείκτης κεφαλαιακής επάρκειας πάνω από το 16%. Στους μετόχους η διοίκηση της τράπεζας υπόσχεται αύξηση της απόδοσης των ιδίων κεφαλαίων σε διψήφιο ποσοσοστό.

Οι τρεις πυλώνες του σχεδίου Sunrise

Όπως ανακοινώθηκε χθες, το σχέδιο Sunrise περιλαμβάνει τρεις πυλώνες:

- Την επιτάχυνση του σχεδίου μείωσης των NPEs με στόχο την επίτευξη μονοψήφιου δείκτη NPE στους επόμενους 12 μήνες, μέσω της τιτλοποίησης και στη συνέχεια αποαναγνώρισης NPEs συνολικής εκτιμώμενης μεικτής λογιστικής αξίας 19 δισ. ευρώ (συμπεριλαμβανομένων των τιτλοποιήσεων NPEs Phoenix και Vega που έχουν ήδη ανακοινωθεί). Κάνοντας το επόμενο σημαντικό βήμα στην επιτάχυνση του σχεδίου μείωσης των NPEs, η Τράπεζα Πειραιώς υπέβαλε αίτηση για την ένταξη στο Πρόγραμμα «Ηρακλής» της νέας τιτλοποίησης NPEs με κωδική ονομασία “Sunrise 1” ύψους περίπου 7 δισ. ευρώ.

- Την αύξηση του μετοχικού κεφαλαίου της Πειραιώς Financial Holdings κατά περίπου 1,0 δισ. ευρώ μέσω δημόσιας προσφοράς με κατάργηση δικαιωμάτων προτίμησης, η οποία σε συνδυασμό με τις υπόλοιπες κεφαλαιακές ενέργειες που έχουν ολοκληρωθεί ή βρίσκονται σε εξέλιξη και δεν απομειώνουν την αξία των μετόχων, θα οδηγήσουν σε σωρευτική κεφαλαιακή ενίσχυση περίπου €2,6 δισ., συμπεριλαμβάνοντας δυνητική έκδοση υβριδικών τίτλωνΑT1 μέχρι ποσού περίπου 0,6 δισ. ευρώ.

- Ένα αναλυτικό πρόγραμμα μετασχηματισμού της Τράπεζας Πειραιώς με στόχο την ενίσχυση των κερδών προ προβλέψεων μέσω συντονισμένων ενεργειών ενδυνάμωσης των εσόδων και μείωσης του λειτουργικού κόστους, με βελτίωση της λειτουργικής αποτελεσματικότητας και ενίσχυση της ψηφιακής πλατφόρμας της Τράπεζας.

Η νέα μεγάλη τιτλοποίηση

Η προώθηση μεγάλων τιτλοποιήσεων από την Τρ. Πειραιώς βρίσκεται ήδη σε προχωρημένο στάδιο, καθώς χθες κατατέθηκε στο υπουργείο Οικονομικών αίτηση για ένταξη της τιτλοποίησης "Sunrise I" στο πρόγραμμα «Ηρακλής».

Η αίτηση που κατέθεσε στο υπουργείο Οικονομικών η Τρ. Πειραιώς αφορά την τιτλοποίηση δανείων συνολικού ύψους 7,2 δισ. ευρώ, προκειμένου να δοθεί η εγγύηση του Ελληνικού Δημοσίου, σύμφωνα με τον ν.4649/2019, στις ομολογίες υψηλής εξοφλητικής προτεραιότητας, συνολικής αξίας 2,36 δισ. ευρώ. Αυτές οι ομολογίες θα παραμείνουν στο χαρτοφυλάκιο της τράπεζας, ενώ οι τίτλοι μέσης και χαμηλής εξοφλητικής προτεραιότητας σχεδιάζεται να διανεμηθούν στους μετόχους, όπως ανακοινώθηκε χθες.

Πώς ενισχύονται τα κεφάλαια

Για την ενίσχυση της κεφαλαιακής βάσης, η Τρ. Πειραιώς θα κατοχυρώσει κέρδη 400 εκατ. ευρώ από χαρτοφυλάκια χρεογράφων μέσα στο πρώτο τρίμηνο του 2021. Ειδικότερα, πρόκειται για κέρδη από χαρτοφυλάκιο ομολόγων Ελληνικού Δημοσίου ύψους 200 εκατ. ευρώ και επιπλέον κέρδη από εμπορικές συναλλαγές επί κρατικών ομολόγων, ύψους 200 εκατ. ευρώ.

Παράλληλα, η Πειραιώς γίνεται η πρώτη ελληνική τράπεζα που υλοποιεί συναλλαγή απόσχισης της πλατφόρμας αποδοχής καρτών, η οποία έχει ηγετική θέση στην αγορά με μερίδιο άνω του 20%. Ήδη, η Πειραιώς ανακοίνωσε σχετική συμφωνία εμπορικής συνεργασίας, η οποία υπεγράφη χθες, με την Euronet Worldwide, με τίμημα 300 εκατ. ευρώ.

Η Πειραιώς προχωρά σε μία ακόμη πρωτοποριακή για την ελληνική αγορά συναλλαγή: συνθετικές τιτλοποιήσεις με προσδοκώμενη θετική κεφαλαιακή επίπτωση 300 εκατ. ευρώ.

Η συναλλαγή αφορά σε αγορά ασφαλίστρου προστασίας έναντι πιστωτικών ζημιών από ιδιώτες επενδυτές σε επιλεγμένα χαρτοφυλάκια ενήμερων δανείων, τα οποία θα παραμείνουν στο ενεργητικό της τράπεζας. Στόχος είναι η τιτλοποίηση χαρτοφυλακίων 2 δισ. ευρώ σε δύο διακριτές συναλλαγές.

Για την πρώτη συναλλαγή, ύψους 800 εκατ. ευρώ, υπεγράφη συμφωνία στις 11 Μαρτίου 2021 με την ChristoffersonRobb & Company (“CRC”). Η δεύτερη συναλλαγή, ύψους 1,2 δισ. ευρώ, προγραμματίζεται για το τέλος του 2021. H προσδοκώμενη θετική επίπτωση που προκύπτει στα κεφάλαια από την πρώτη συναλλαγή διαμορφώνεται σε 100 εκατ. ευρώ, ενώ αναμένεται να ανέλθει στα 300 εκατ. ευρώ με την ολοκλήρωση της δεύτερης συναλλαγής.

Βελτιωμένες επιδόσεις το 2020

Αξίζει να σημειωθεί ότι το 2020 η Τρ. Πειραιώς βελτίωσε τα έσοδά της, που ανήλθαν στα 1,9 δισ. ευρώ, με την καταγραφή αυξημένων κατά 4% καθαρών εσόδων από τόκους, στα 1,486 δισ. ευρώ και σταθεροποίηση των εσόδων από προμήθειες στα 317 εκατ. ευρώ. Σημαντική μείωση, παράλληλα, καταγράφεται στα λειτουργικά έξοδα, που υποχώρησαν κατά 7% στα 891 εκατ. ευρώ. Ο δείκτης κόστους προς έσοδα, μειώθηκε σημαντικά, από 53% σε 47%. Περίπου 1.200 εργαζόμενοι υπέβαλαν αίτηση στο πρόγραμμα αποχώρησης στα τέλη του 2020, διασφαλίζοντας την εξοικονόμηση περίπου 45 εκατ. ευρώ ετησίως.

Χωρίς τις έκτακτες προβλέψεις και τα έξοδα αναδιοργάνωσης προσωπικού, η τράπεζα εμφάνισε κέρδη προ φόρων 312 εκατ. ευρώ. Με τον υπολογισμό έκτακτων προβλέψεων για την πανδημία, ύψους 695 εκατ. ευρώ και άλλων προβλέψεων για τη μείωση NPEs, η τράπεζα εμφάνισε ζημιές 530 εκατ. ευρώ προ φόρων.

Οι δείκτες επάρκειας κεφαλαίων διαμορφώθηκαν σε επίπεδα αρκετά υψηλότερα από τις εποπτικές απαιτήσεις. Ειδικότερα, ο Δείκτης συνολικής κεφαλαιακής επάρκειας ήταν 15,8% έναντι τρέχουσας εποπτικής απαίτησης 11,25% και Δείκτης CET1 ήταν 13,8% έναντι τρέχουσας εποπτικής απαίτησης 6,33%. Σε ό,τι αφορά τη ρευστότητα, ο δείκτης κάλυψης ρευστότητας ανήλθε στο 175%, ενώ ο δείκτης δανείων μετά από προβλέψεις προς καταθέσεις στο 77%.

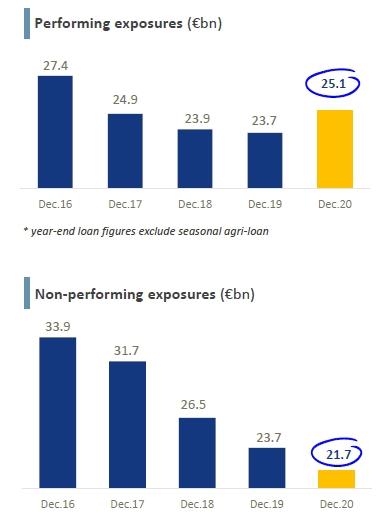

Ιδιαίτερα σημαντικό είναι ότι η τράπεζα πέτυχε το 2020, ύστερα από αρκετά χρόνια, την αύξηση του χαρτοφυλακίου των εξυπηρετούμενων δανείων από τα 23,7 στα 25,1 δισ. ευρώ, καθώς αύξησε σημαντικά τις χορηγήσεις δανείων εν μέσω της πανδημίας, ενώ παράλληλα μειώθηκαν από τα 23,7 στα 21,7 τα μη εξυπηρετούμενα δάνεια.

Τα δάνεια της Τρ. Πειραιώς