Οι αγορές μέχρι σήμερα ανησυχούν για το τι θα συμβεί εάν τελικά Βουλή των Αντιπροσώπων και Γερουσία δεν συμφωνήσουν για την αύξηση του ορίου του αμερικανικού χρέους. Όμως οι αναλυτές σπεύδουν να τονίσουν ότι και η συμφωνία θα έχει ορισμένες οδυνηρές επιπτώσεις τόσο για τη Wall Street όσο και για την αμερικανική οικονομία.

Ο βασικός κίνδυνος είναι ότι το αμερικανικό υπ. Οικονομικών, προκειμένου να γεμίσει εκ νέου τα ταμεία του και να μπορεί να καλύψει τις ανάγκες του ομοσπονδιακού κράτους, θα προχωρήσει σε ένα κρεσέντο έκδοσης εντόκων γραμματίων, με την αξία τους να υπολογίζεται ότι θα φθάσει στο ένα τρισ. δολάρια έως το τέλος του γ’ τριμήνου.

Αυτό θα οδηγήσει σε μείωση της ρευστότητας στον τραπεζικό τομέα, αύξηση των βραχυπρόθεσμων επιτοκίων και σύσφιξη για την αμερικανική οικονομία σε μία περίοδο που προσπαθεί να αποφύγει την ύφεση. Σύμφωνα, δε, με την Bank of America θα έχει τις ίδιες επιπτώσεις όσο μία νέα αύξηση επιτοκίων από τη Fed κατά 0,25%.

Στα όριά του το αμερικανικό χρέος

Όπως αναφέρει ο Άρι Μπέργκμαν, κορυφαίος trader, μιλώντας στο Bloomberg «η μεγαλύτερη ανησυχία μου είναι ότι μόλις το θέμα του χρέους λυθεί θα υπάρξει ένα απότομο «στέγνωμα» της ρευστότητας. Αυτό θα έχει αρνητικές επιπτώσεις τόσο για τις μετοχές όσο και για τα πιστωτικά προϊόντα».

Βάσει των δεδομένων που είναι γνωστά ο επονομαζόμενος Γενικός Λογαριασμός του υπ. Οικονομικών (Treasury General Account) θα πρέπει να αυξηθεί στα 550 δισ. δολάρια έως τα τέλη Ιουνίου από 95 δισ. δολάρια που είναι αυτή τη στιγμή και να ενισχυθεί περαιτέρω άνω των 600 δισ. τον Ιούλιο.

Όταν το υπουργείο Οικονομικών εκδίδει περισσότερα γραμμάτια από όσα τεχνικά χρειάζεται κατά τη διάρκεια μιας συγκεκριμένης περιόδου, ο λογαριασμός του διογκώνεται - αφαιρώντας μετρητά από τον ιδιωτικό τομέα και αποθηκεύοντάς τα στον λογαριασμό του υπουργείου στη Fed. Ένα άλλο σημαντικό κομμάτι του παζλ είναι η διευκόλυνση αντίστροφης συμφωνίας επαναγοράς της Fed - που ονομάστηκε RRP - στην οποία τα money market funds «παρκάρουν» μετρητά στην κεντρική τράπεζα κατά τη διάρκεια της νύχτας με επιτόκιο λίγο πάνω από 5%.

Αυτό το πρόγραμμα - που σήμερα ξεπερνά τα 2 τρισεκατομμύρια δολάρια - αποτελεί επίσης υποχρέωση της Fed. Έτσι, αν ο λογαριασμός του Δημοσίου αυξηθεί, αλλά τα RRP μειωθούν, τότε η αποστράγγιση των αποθεματικών είναι μικρότερη. Σύμφωνα με τον Ματ Κινγκ της Citigroup τα money market funds θα συνεχίσουν να τοποθετούν χρήματα στο RRP, κάτι που θα σημάνει αποστράγγιση της ρευστότητας για τις τράπεζες καθώς θα αυξάνονται τα αποθεματικά του υπ. Οικονομικών. Για την Π. Μίρσα της TD Securities, η ανησυχία είναι ότι τα αποθεματικά θα γίνουν σπάνια, αναστατώνοντας τις αγορές χρηματοδότησης που βρίσκονται στο επίκεντρο πολλών συναλλαγών στη Wall Street.

«Στεγνώνουν» τα ταμειακά διαθέσιμα του αμερικανικού ΥΠΟΙΚ

Μια τέτοια έλλειψη «έχει μεγάλη σημασία, διότι ανεβάζει τα επιτόκια repos», σημείωσε και προσέθεσε ότι «τα υψηλά επιτόκια repos συνήθως οδηγούν σε μεγάλη μείωση του κινδύνου. Αν είμαι ένα hedge fund, ολόκληρο το επιχειρηματικό μου μοντέλο βασίζεται στο δανεισμό χρημάτων. Και αυτό που θα συμβεί είναι ότι όχι μόνο θα αυξηθεί το επιτόκιο, αλλά μπορεί να μην είμαι πρόθυμος να σας δανείσω».

Αυτού του είδους ο αντίκτυπος στις αγορές χρηματοδότησης είναι ουσιαστικά αυτό που παρατηρήθηκε μετά το αντίστοιχο συμβάν του 2017 - 2018 για το χρέος - όταν το αμερικανικό ΥΠΟΙΚ εξέδωσε έντοκα γραμμάτια ύψους 500 δισεκατομμυρίων δολαρίων σε περίπου έξι εβδομάδες.

Φυσικά, το υπουργείο Οικονομικών γνωρίζει ότι ένας κατακλυσμός μετρητών θα μπορούσε να ταράξει τις αγορές και φρόντισε να συμβουλευτεί παράγοντες των αγορών. Αυτοί το ενθάρρυναν να παρακολουθεί τις κινήσεις των αγορών και σε περίπτωση που υπάρξει κάποια μεγάλη αναστάτωση να φροντίσει να διασφαλίσει ι ότι δεν θα ανανεώσει το ταμειακό του υπόλοιπο πολύ γρήγορα.

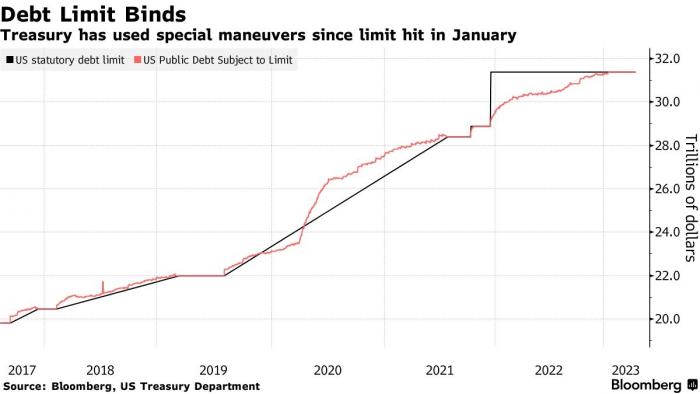

Οι ΗΠΑ παραμένουν επικίνδυνα κοντά στο σημερινό όριο του ομοσπονδιακού χρέους των 31,4 τρισεκατομμυρίων δολαρίων, οπότε θα μπορούσαν να χάσουν τη δυνατότητα να ανταποκριθούν σε όλες τις υποχρεώσεις πληρωμών τους. Η υπουργός Οικονομικών Τζάνετ Γέλεν λέει ότι αυτή η κρίσιμη στιγμή -η ημερομηνία Χ- θα μπορούσε να φτάσει μέχρι την 1η Ιουνίου. Από τα μέσα Ιανουαρίου, το υπουργείο της χρησιμοποιεί τα λεγόμενα έκτακτα μέτρα για να συνεχίσει να πληρώνει τα χρέη του.

Για τον στρατηγικό αναλυτή της Barclays, Τζόζεφ Αμπέιτ, θα μπορούσαν να υπάρξουν συνέπειες ακόμη και για την πολιτική της Fed. Εάν τα money market funds δεν τραβήξουν μετρητά από τα RRPs για να αγοράσουν κάποια από τα νεοεκδοθέντα γραμμάτια, αυτό θα «αποστραγγίσει αναλογικά περισσότερα τραπεζικά αποθέματα» και θα αναγκάσει τη Fed να επανεξετάσει το πρόγραμμα ποσοτικής σύσφιξης.