Το 2022 ήταν ένα έτος ιδιαίτερα δύσκολο τόσο για τις οικονομίες όσο και για τις αγορές, ενώ το 2023 ξεκινά με αρκετά δυσοίωνες προοπτικές, αλλά αρκετοί είναι οι αναλυτές που τονίζουν ότι αγορές και μετοχές μπορούν να εκπλήξουν θετικά τους επενδυτές.

Μεταξύ των αρκετά αισιόδοξων για την πορεία οικονομιών και αγορών το 2023 κατατάσσεται και η ελβετική EFG, που ελέγχεται από την οικογένεια Λάτση, η οποία τονίζει σε έκθεσή της ότι το στοιχείο – κλειδί δεν είναι άλλο από την πορεία του πληθωρισμού, με τους αναλυτές της να εκτιμούν ότι θα υπάρξει σταδιακή αποκλιμάκωσή του.

Παράλληλα εκτιμά ότι θα καταγραφεί άμβλυνση των γεωπολιτικών κινδύνων, με την παγκόσμια ανάπτυξη να ακολουθεί σταθεροποιητική πορεία, ενώ ένα από τα «φωτεινά» σημεία των αγορών αναμένεται να είναι η Ιαπωνία. Όσο για τις επενδυτικές επιλογές στις βασικές των αναλυτών της EFG κατατάσσονται τα εταιρικά ομόλογα επενδυτικής βαθμίδας (investment grade), οι μετοχές μικρής κεφαλαιοποίησης αλλά και οι μετοχές εταιρειών καταναλωτικών αγαθών, ενώ εκτιμά ότι μετά το ράλι του 2022 το αμερικανικό δολάριο θα κινηθεί πτωτικά.

Οι βασικές τάσεις για το 2023 θα είναι οι ακόλουθες:

Σημείο – κλειδί ο πληθωρισμός

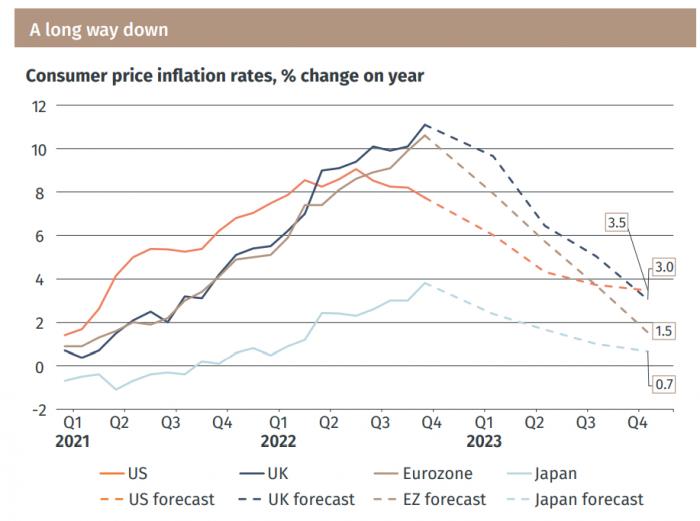

Ο πληθωρισμός θα παραμείνει το κορυφαίο θέμα το 2023, όπως και το 2022. Το κύριο βάρος θα δοθεί στην πορεία του στις μεγάλες ανεπτυγμένες οικονομίες, δηλαδή ΗΠΑ, ευρωζώνη, Βρετανία και Ιαπωνία. Σε όλες αυτές τις οικονομίες, η σύγκριση με το 2022 θα αποδειχθεί θετική, με τις ΗΠΑ να πρωταγωνιστούν στην πτωτική πορεία του δείκτη. Ταυτόχρονα αλλάζουν τα στοιχεία που τροφοδοτούν τον πληθωρισμό, ενώ το 2022 ενισχύθηκε λόγω της αύξησης των τιμών ενέργειας, των προβλημάτων στην εφοδιαστική αλυσίδα, στις ελλείψεις τεχνολογικών μέσων όπως οι ημιαγωγοί για το 2023 οι αυξήσεις μισθών αλλά και το κόστος στέγασης (κυρίως στις ΗΠΑ) είναι οι βασικές ανησυχίες.

Οι εκτιμήσεις για την πορεία του πληθωρισμού

Οι γεωπολιτικές εντάσεις χαλαρώνουν

Ένα ενθαρρυντικό στοιχείο είναι ο θετικός τόνος της παγκόσμιας συνεργασίας που διαφάνηκε στις συναντήσεις της G20 και της COP27 στα τέλη του 2022 και στις σημαντικές διμερείς συναντήσεις μεταξύ της Κίνας και των Ευρωπαίων ηγετών. Η μεγαλύτερη αβεβαιότητα αφορά φυσικά τη Ρωσία.

Η «αποκατάσταση» της θέσης της Ρωσίας στο διεθνές προσκήνιο θα μπορούσε να ξεκινήσει το 2023, εάν διαφανεί λύση στον πόλεμο με την Ουκρανία. Η Κίνα, εν τω μεταξύ, είναι πιθανό να επικεντρωθεί στην εγχώρια σταθερότητα, καθώς η οικονομία επιστρέφει σε πιο ομαλές συνθήκες και το πιθανότερο είναι ότι δεν θα διακινδυνεύσει την πορεία της με μία αναθέρμανση της κόντρας με την Ταϊβάν. .

Επιστροφή στην πραγματικότητα για την οικονομία

Οι κορυφαίες οικονομίες του κόσμου έχουν δει απότομες διακυμάνσεις στους ρυθμούς ανάπτυξής τους τα τελευταία χρόνια. Η αύξηση του ΑΕΠ της Βρετανίας ήταν η χειρότερη από το 1720 κατά τη διάρκεια της πανδημίας, αλλά ακολούθησε μια άνοδος το 2021. Το 2023, η ύφεση φαίνεται αναπόφευκτη στη Βρετανία και την ευρωζώνη (ιδίως στη Γερμανία, την περιοχή που επλήγη περισσότερο από την αδυναμία της Κίνας και τον πόλεμο Ρωσίας-Ουκρανίας). Οποιαδήποτε ύφεση στις ΗΠΑ θα είναι ήπια και διαφορετικής φύσης από το παρελθόν. Ειδικότερα, φαίνεται πιθανό να επηρεάσει περισσότερο ορισμένους εξειδικευμένους εργαζόμενους (στην τεχνολογία και τα χρηματοοικονομικά, για παράδειγμα).

Μετά το 2023 η Κίνα θα αποτελέσει και πάλι μοχλό παγκόσμιας ανάπτυξης, αν και η μελλοντική δυνητική της ανάπτυξη θα είναι περίπου 4,5% και όχι 10% όπως στο παρελθόν. Η ανάπτυξη σχεδόν παντού θα περιοριστεί από την επιβράδυνση της αύξησης του πληθυσμού σε ηλικία εργασίας, τη μείωση του ποσοστού των ατόμων σε ηλικία εργασίας που θέλουν να εργαστούν και τη διαρθρωτικά χαμηλότερη παραγωγικότητα. Για τις ΗΠΑ, η μακροπρόθεσμη πραγματικότητα είναι ότι μπορούν να αναπτυχθούν, σε πραγματικούς όρους, μόνο κατά λίγο λιγότερο από 2% ετησίως. Η Αφρική είναι η μόνη περιοχή που έρχεται σε αντίθεση με αυτές τις τάσεις. Έχει τεράστιες δυνατότητες. Αλλά, όπως πάντα με την Αφρική, η αξιοποίηση αυτού του δυναμικού αποτελεί πρόκληση. Η Ινδία, η οποία στο παρελθόν ήταν επίσης ουραγός στην ανάπτυξη, φαίνεται ότι το 2023 θα επιστρέψει με πιο δυναμικό ρυθμό.

Προβλέψεις για την πορεία των κορυφαίων οικονομιών

Η αναγέννηση για την ιαπωνική οικονομία

Τα τελευταία χρόνια, τα εταιρικά κέρδη στην Ιαπωνία αυξήθηκαν πολύ ταχύτερα από τη συνολική οικονομία - μετρούμενα από την τάση του ονομαστικού ΑΕΠ, η οποία λαμβάνει υπόψη την πραγματική ανάπτυξη και τον πληθωρισμό. Η τάση αυτή αναμένεται ότι θα συνεχιστεί και το 2023.

Θα βοηθηθεί από τις ευεργετικές επιδράσεις της αδυναμίας του γεν το 2022. Η Ιαπωνία αντιστάθηκε στην τάση για υψηλότερα επιτόκια το 2022. Η Τράπεζα της Ιαπωνίας δεν πείστηκε ότι αυτό ήταν απαραίτητο. Εάν ο πληθωρισμός στην Ιαπωνία υποχωρήσει, η στάση της κεντρικής τράπεζας θα φανεί πλήρως δικαιολογημένη. Αυτές οι τάσεις, καθώς και το γεγονός ότι οι αποτιμήσεις είναι χαμηλές, ενισχύουν τη θέση της EFG υπέρ των ιαπωνικών μετοχών. Το παράδειγμα της Ιαπωνίας δείχνει ότι τα κέρδη των εταιρειών μπορούν να πάνε καλά σε ένα περιβάλλον υποτονικής ανάπτυξης, ένα ενθαρρυντικό σημάδι για άλλες οικονομίες σε έναν κόσμο με βραδύτερη ανάπτυξη

Οι αναδυόμενες οικονομίες ανακάμπτουν

Η πραγματικότητα για πολλές αναδυόμενες αγορές είναι ότι εξακολουθούν να εξαρτώνται σε μεγάλο βαθμό από την Κίνα. Για ορισμένες, αυτό οφείλεται στο γεγονός ότι η Κίνα είναι ένας σημαντικός αγοραστής των πρώτων υλών τους. Για άλλους, είναι προμηθευτής φθηνών βιομηχανικών προϊόντων. Και η οικονομική επιρροή της Κίνας είναι παγκόσμια, οπότε η αναμενόμενη ανάκαμψή της, καθώς χαλαρώνουν οι περιορισμοί του Covid και σταθεροποιείται η αγορά κατοικίας, θα είναι ευπρόσδεκτη. Η βελτίωση των σχέσεων μεταξύ Ευρώπης και Κίνας και η ισχυρή ιαπωνική οικονομία θα βοηθήσουν επίσης τις αναδυόμενες οικονομίες.

Ασθενέστερη τάση για το αμερικανικό δολάριο

Η τάση βελτίωσης στις αναδυόμενες αγορές θα ενισχυθεί από την εκτίμηση για ένα ασθενέστερο δολάριο. Οι αναλυτές της EFG θεωρούν ότι το αμερικανικό νόμισμα έχει φθάσει σε υπερτιμημένα επίπεδα και ως εκ τούτου δεν μπορεί παρά να κινηθεί πτωτικά. Εκτιμούν ότι ορισμένα μακροοικονομικά δεδομένα των ΗΠΑ, όπως το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών, θα δράσουν αρνητικά για την πορεία του αμερικανικού νομίσματος, ενώ η αναμενόμενη «διακοπή» των συνεχών αυξήσεων επιτοκίων από τη Fed εντός του τρέχοντος έτους αποτελεί, επίσης, παράγοντα που μπορεί να ασκήσει πιέσεις στο νόμισμα. Μια νέα ανησυχία είναι ότι οι κυρώσεις των ΗΠΑ κατά της Ρωσίας θα μπορούσαν, στο μέλλον, να χρησιμοποιηθούν κατά άλλων χωρών, αποτρέποντας ορισμένους από το να κατέχουν δολάρια ΗΠΑ. Προς το παρόν, ωστόσο, δεν υπάρχουν βιώσιμες εναλλακτικές λύσεις για το δολάριο ΗΠΑ ως το παγκόσμιο αποθεματικό νόμισμα.

Η πορεία της αγοράς ομολόγων

Η αγορά ομολόγων κυρίως αυτή της Βρετανίας βρέθηκε αντιμέτωπη με αρκετές «επιθέσεις» το 2022, με όσους επενδυτές έχουν την τάση να τιμωρούν κυβερνήσεις και οικονομίες όταν «φεύγουν από τον ορθό δρόμο» να παραμένουν σε επαγρύπνηση.

Η Βρετανία θεωρείται ως μία από τις πιο αδύναμες χώρες για να δεχθεί νέα επίθεση οικονομία, ενώ αρνητική στάση μπορεί να διατηρήσουν οι επενδυτές και έναντι των τουρκικών ομολόγων, εξαιτίας και της μη φυσιολογικής νομισματικής πολιτικής που ακολουθεί η Άγκυρα

Αποτέλεσμα οι αναλυτές της EFG να συστήνουν τοποθετήσεις σε εταιρικά ομόλογα επενδυτικής βαθμίδας κυρίως σε Βρετανία και ΗΠΑ, καθώς προσφέρουν καλύτερο προφίλ απόδοσης/κινδύνου σε σύγκριση με το κρατικό χρέος. Ταυτόχρονα τα ομόλογα υψηλής απόδοσης θα μπορούσαν να είναι ευάλωτα σε περίπτωση επιδείνωσης του κύκλου αθέτησης υποχρεώσεων.

Μετοχές μικρής κεφαλαιοποίησης

Μία ακόμη εκ των βασικών επιλογών της EFG είναι οι μετοχές μικρής κεφαλαιοποίησης, τις οποίες προτιμά σε σύγκριση με τα blue chips. Όπως εξηγεί οι εταιρείες μικρής κεφαλαιοποίησης συνήθως προσαρμόζονται ταχύτερα στις μεταβαλλόμενες οικονομικές συνθήκες από ό,τι οι μεγαλύτερες εταιρείες, είναι ελκυστικά αποτιμημένες σε σχέση με τις εταιρείες μεγάλης κεφαλαιοποίησης και έχουν την τάση να υπεραποδίδουν μακροπρόθεσμα σε σχέση με τις μετοχές μεγάλης κεφαλαιοποίησης.

Ο κλάδος καταναλωτικών αγαθών

Παρά το γεγονός ότι οι περισσότεροι αναλυτές δεν τάσσονται υπέρ του, αυτοί της EFG θεωρούν ότι ο τομέας μπορεί να εκπλήξει θετικά το 2023. Όπως σημειώνουν οι πιέσεις στις καταναλωτικές δαπάνες θα χαλαρώσουν το 2023. Ο πληθωρισμός θα αρχίσει να υποχωρεί και, μαζί με αυτόν, η πίεση στο κόστος δανεισμού. Οι καταναλωτές θα είναι έτοιμοι να εξαντλήσουν περαιτέρω τις αποταμιεύσεις που έχουν συσσωρευτεί κατά τη διάρκεια της πανδημίας.

Η αύξηση των μισθών αναμένεται να παραμείνει ανθεκτική, ιδίως σε τομείς που παρουσιάζουν μεγάλη έλλειψη εργαζομένων - όπως στον κλάδο της φιλοξενίας. Το υψηλό κόστος των ενυπόθηκων δανείων θα τείνει να αναστείλει τις μετακινήσεις κατοικιών, βραχυπρόθεσμα, πράγμα που σημαίνει ότι είναι πιθανό να αυξηθούν οι δαπάνες για βελτιώσεις και ανακαινίσεις κατοικιών. Μακροπρόθεσμα, η οικονομία των ΗΠΑ, ιδίως, εξακολουθεί να έχει έλλειψη κατοικιών και η κατασκευή νέων κατοικιών θα ανακάμψει μετά την πρόσφατη ύφεση.