Το 2022 μοιάζει να είναι το έτος της μεγάλης επιστροφής των ευρωπαϊκών τραπεζών, οι οποίες έχουν, πλέον, τα εχέγγυα να συναγωνιστούν επί ίσοις όροις της αμερικανικές, ενώ παράλληλα, μετά από μία δεκαετία μεγάλης ταλαιπωρίας έχουν φροντίσει να «καθαρίσουν» τα ταμεία τους από το μεγαλύτερο μέρος των ΝΡΕ.

Κορυφαίοι ευρωπαϊκοί όμιλοι αλλάζουν τον προσανατολισμό τους και επιστρέφουν πιο δυναμικά στις εγχώριες αγορές τους. Η ισπανική BBVA, αφού είχε κατορθώσει να «γλιτώσει» από τα αρνητικά επιτόκια στην Ευρώπη λόγω της παρουσίας της στη Ν. Αμερική επιστρέφει δυναμικά στη Γηραιά Ήπειρο. Η γαλλική BNP Paribas σχεδιάζει να επανεπενδύσει τα έσοδα από την πώληση μιας αμερικανικής μονάδας στην Ευρώπη, καθώς αναπτύσσει το franchise της και επεκτείνει τις δραστηριότητές της στον τομέα των μετοχών.

Η γερμανική Deutsche Bank, αυξάνει εκ νέου την παρουσία της στις αγορές διαπραγμάτευσης ομολόγων, ενώ ενισχυμένη εμφανίζεται και η μονάδα παροχής δανείων. Ακόμη και αμερικανικές δυνάμεις όπως η JPMorgan Chase & Co. και η Citigroup Inc. ανακαλύπτουν εκ νέου την ήπειρο, επεκτείνοντας τις ιδιωτικές και εταιρικές τράπεζές τους για να αναμετρηθούν με τους Ευρωπαίους στο γήπεδό τους.

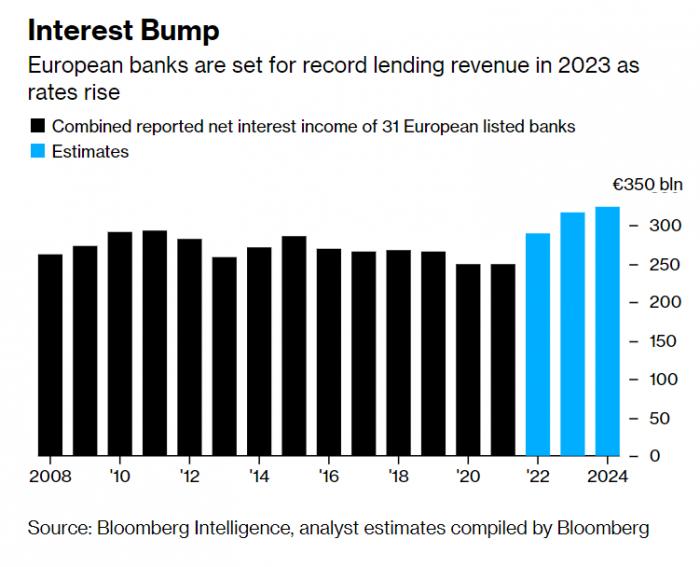

Ρεκόρ εσόδων από τόκους για τις ευρωπαϊκές τράπεζες

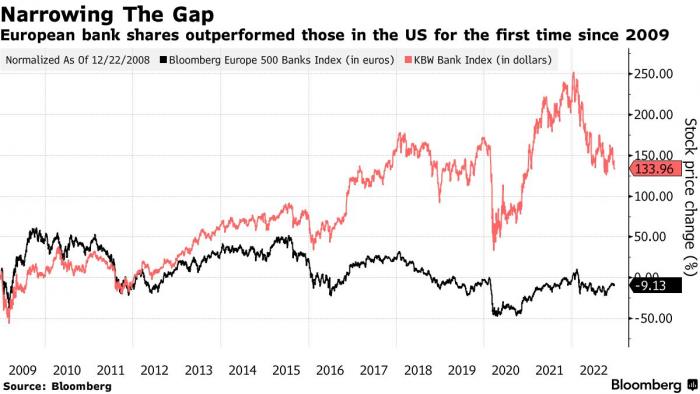

Μετά από μια δεκαετία που αγωνίζονταν να συμβαδίσουν με τη Wall Street, οι ευρωπαϊκές τράπεζες απολαμβάνουν μια σπάνια περίοδο υπεραπόδοσης, που υποστηρίζεται από τέσσερις μεγάλες αυξήσεις επιτοκίων σε διάστημα μόλις έξι μηνών. Έχοντας μειώσει το κόστος λειτουργίας τους και αυξάνοντας τις αμοιβές κατά τη διάρκεια των ισχνών περιόδων, θα επωφεληθούν καθώς τα αυξανόμενα έσοδα από τον δανεισμό τους επιτρέπουν να αυξήσουν τα μερίσματα, να επενδύσουν σε εμπορικές μονάδες και να απορροφήσουν ζημίες από δάνεια κατά τη διάρκεια μιας ύφεσης που πιθανότατα έχει ήδη αρχίσει.

Τα έσοδα από δάνεια στις κορυφαίες τράπεζες της περιοχής είναι σε πορεία να φθάσουν στο υψηλότερο επίπεδο εδώ και πάνω από μια δεκαετία φέτος και να σημειώσουν ρεκόρ το 2023, σύμφωνα με τους αναλυτές που συμμετείχαν σε έρευνα του Bloomberg. Πρόκειται για μία πραγματική εκ βάθρων αλλαγή μετά από οκτώ χρόνια αρνητικών επιτοκίων που είχαν πλήξει τα έσοδα από δάνεια.

«Είμαστε εποικοδομητικοί για τις προοπτικές των ευρωπαϊκών τραπεζών το 2023, παρά το γεγονός ότι η οικονομία οδεύει προς την ύφεση», εκτίμησαν σε πρόσφατη έκθεσή τους οι αναλυτές της Goldman Sachs.

Βέβαια υπάρχουν και τράπεζες που εξακολουθούν να ταλαιπωρούνται, όπως η Credit Suisse, που μοιάζει να είναι ο «μεγάλο χαμένος», λόγω, όμως, λανθασμένων κινήσεων αλλά και μερικών σκανδάλων. Για κάποιες τράπεζες, όπως για παράδειγμα η Societe Generale υπήρξε σημαντικό πλήγμα από τις κυρώσεις ενάντια στη Ρωσία, μετά την εισβολή της στην Ουκρανία.

Υπεραποδίδουν έναντι των αμερικανικών οι ευρωπαϊκές τραπεζικές μετοχές

Οι τράπεζες, όμως, με μεγάλες μονάδες τόσο επιχειρηματικής όσο και λιανικής τραπεζικής, όπως η Banco de Sabadell και η Commerzbank, απόλαυσαν μία ισχυρή άνοδο στις αποτιμήσεις των μετοχών τους. Η Commerzbank αύξησε πρόσφατα τις προοπτικές των εσόδων της για το 2024 κατά περίπου 1 δισ. δολάρια λόγω της αύξησης των επιτοκίων στην Ευρώπη. Η Banco Bilbao Vizcaya Argentaria εξετάζει και πάλι εγχώριες συμφωνίες, δύο χρόνια μετά την εγκατάλειψη της προσπάθειας εξαγοράς της ισπανικής ανταγωνίστριας Sabadell.

Με την Ευρωπαϊκή Κεντρική Τράπεζα να ξεκαθαρίζει ότι θα συνεχίσει να αυξάνει τα επιτόκια, οι τράπεζες είναι σε θέση να αυξήσουν τα επιτόκια για τα δάνεια με πολύ πιο ταχύ ρυθμό σε σύγκριση με αυτά καταθέσεων. Οι τράπεζες στις ΗΠΑ, όπου η Ομοσπονδιακή Τράπεζα των ΗΠΑ αύξησε πιο γρήγορα το κόστος δανεισμού, αντιμετωπίζουν πτωτικό κίνδυνο για τα καθαρά έσοδα από τόκους το επόμενο έτος, καθώς οι καταθέτες ζητούν υψηλότερους τόκους για τα υπόλοιπα στους λογαριασμούς τους, σύμφωνα με τους αναλυτές της Citigroup.

Οι καλές επιδόσεις αντανακλούν επίσης τις προσδοκίες ότι οι ευρωπαϊκές τράπεζες θα είναι σε θέση να καταβάλουν περισσότερα χρήματα μέσω επαναγοράς μετοχών το επόμενο έτος. Οι αναλυτές της JPMorgan Chase αναμένουν ότι οι Ευρωπαίοι δανειστές θα δαπανήσουν 30,6 δισ. δολάρια συνολικά το επόμενο έτος για την επαναγορά μετοχών, αύξηση 30% σε σχέση με δύο χρόνια νωρίτερα. Οι επαναγορές από τις αμερικανικές επιχειρήσεις, αντίθετα, αναμένεται να παραμείνουν πολύ χαμηλότερες από ό,τι ήταν το 2021.

Οι κίνδυνοι που υπάρχουν

Οι ρυθμιστικές αρχές και οι κυβερνήσεις θα μπορούσαν ακόμη να βάλουν εμπόδια σε αυτά τα σχέδια. Ανώτεροι Ευρωπαίοι αξιωματούχοι δήλωσαν στο Bloomberg ότι αναμένουν μόνο οι καλύτερα κεφαλαιοποιημένες επιχειρήσεις να είναι σε θέση να πραγματοποιήσουν μεγάλες επαναγορές μετοχών, εάν η οικονομία διολισθήσει σε ύφεση το 2023 ως αποτέλεσμα των υψηλότερων επιτοκίων και της ενεργειακής κρίσης. Στην Ισπανία και την Πολωνία, οι κυβερνήσεις έχουν εφαρμόζουν έκτακτα μέτρα φορολόγησης των επιπλέον κερδών που αποκομίζουν οι δανειστές και τα χρησιμοποιούν για να ελαφρύνουν το βάρος των χαμηλόμισθων από τον υψηλό πληθωρισμό.

Και παρόλο που οι ευρωπαϊκές τραπεζικές μετοχές έχουν καλύτερες επιδόσεις φέτος, εξακολουθούν να διαπραγματεύονται με discount σε σχέση με τις αντίστοιχες αμερικανικές. Οι εννέα μεγαλύτερες εισηγμένες τράπεζες στην ήπειρο μαζί αξίζουν λιγότερο από την JPMorgan και μόνο, υπογραμμίζοντας πόσο πολύ έχει μετατοπιστεί η ισορροπία δυνάμεων προς τη Wall Street μετά τη χρηματοπιστωτική κρίση.

Σημαντική αύξηση της αξίας για προγράμματα επαναγοράς μετοχών

Η βοήθεια από τη νομισματική πολιτική

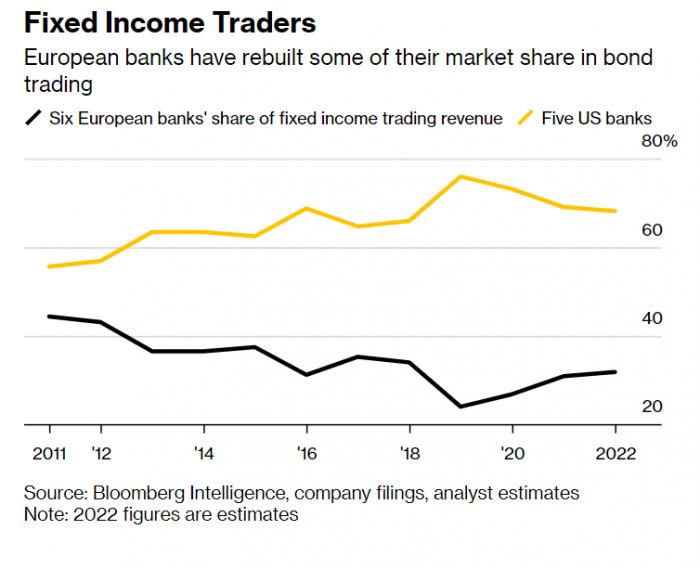

Προς το παρόν, ωστόσο, η ταχεία αντιστροφή της νομισματικής πολιτικής της ΕΚΤ δεν αυξάνει απλώς τα έσοδα που κερδίζουν οι τράπεζες στην Ευρώπη από τα δάνεια- επέκτεινε επίσης τη μεταβλητότητα της αγοράς που τροφοδότησε τα αποτελέσματα των συναλλαγών στις μεγάλες επενδυτικές τράπεζες τα τελευταία τρία χρόνια.

Η Deutsche Bank, για μεγάλο χρονικό διάστημα σύμβολο της παρακμής του τραπεζικού κλάδου στην Ευρώπη, κατάφερε να ανακτήσει μερίδιο αγοράς στη διαπραγμάτευση σταθερού εισοδήματος, τον μεγαλύτερο συντελεστή των εσόδων. Η τράπεζα, η οποία μείωσε τη μονάδα συναλλαγών της το 2019, επιστρέφει σταδιακά σε τομείς από τις οποίες αποχώρησε την τελευταία δεκαετία. Εξετάζει το ενδεχόμενο να εμπορεύεται και πάλι τίτλους που βασίζονται σε ενυπόθηκα στεγαστικά δάνεια, αφού προσθέσει συμβάσεις ανταλλαγής πιστωτικής αθέτησης υψηλής απόδοσης και να επιστρέψει στην αγορά διαπραγμάτευσης βασικών μετάλλων.

Η πορεία των αποτιμήσεων

Σε ό,τι αφορά τις μετοχικές αγορές, όπου εταιρείες όπως η Credit Suisse αναγκάστηκαν να περικόψουν τις δραστηριότητές τους, η BNP Paribas επιστρέφει σταδιακά. Η γαλλική εταιρεία, η οποία αναδείχθηκε την τελευταία δεκαετία ως ένας από τους ισχυρότερους δανειστές της Ευρώπης, θέλει να δημιουργήσει ένα franchise που θα μπορεί να ανταγωνιστεί τις μεγαλύτερες αμερικανικές εταιρείες. Η εγχώρια αντίπαλος SocGen, εν τω μεταξύ, ενισχύει τη μονάδα μετοχών της με μια κοινοπραξία με την AllianceBernstein.

Μια αξιοσημείωτη εξαίρεση παραμένει η Credit Suisse, η οποία πουλάει ένα μεγάλο κομμάτι της δραστηριότητας τιτλοποιημένων προϊόντων της και αποσχίζει μεγάλο μέρος της επενδυτικής της τράπεζας μετά από μια σειρά λανθασμένων χειρισμών και ζημιών. Η εταιρεία μόλις ολοκλήρωσε μια αύξηση κεφαλαίου ύψους 4,3 δισ. δολαρίων για να χρηματοδοτήσει χιλιάδες περικοπές θέσεων εργασίας και μια στροφή προς τη διαχείριση πλούτου.

Άλλες τράπεζες διαθέτουν πλεονάζον κεφάλαιο που μπορούν τώρα να χρησιμοποιήσουν για συμφωνίες, καθώς η αυξανόμενη κερδοφορία και τα σταδιακά βήματα προς τη δημιουργία μιας ενιαίας ευρωπαϊκής τραπεζικής αγοράς καθιστούν τις εξαγορές πιο ελκυστικές. Οι διεθνείς ρυθμιστικές αρχές απομάκρυναν ένα εμπόδιο για την ενοποίηση φέτος, μειώνοντας τις κεφαλαιακές απαιτήσεις για τα διασυνοριακά ανοίγματα στην περιοχή.

Επιστροφή των ευρωπαϊκών τραπεζών στο trading ομολόγων

Αλλά η σχετική ελκυστικότητα της Ευρώπης αντανακλά επίσης το γεγονός ότι δεν υπάρχουν πολλές εναλλακτικές λύσεις. Η Ρωσία αποδείχθηκε ως μία αγορά που ουσιαστικά έχει χαθεί μετά την εισβολή στην Ουκρανία, αναγκάζοντας τις τράπεζες να αποχωρήσουν ή να περικόψουν τις δραστηριότητές τους για να συμμορφωθούν με τις κυρώσεις. Η SocGen πούλησε την τοπική μονάδα της, με αποτέλεσμα να υποστεί πλήγμα 3,3 δισ. ευρώ, και μετατοπίζει την προσοχή της στην ενίσχυση της κερδοφορίας της στην Ευρώπη. Η UniCredit και η Raiffeisen Bank International, οι άλλοι δύο ευρωπαίοι δανειστές με μεγάλες δραστηριότητες στη Ρωσία, μειώνουν τις τοπικές τους δραστηριότητες πιο αργά.

Η Κίνα, η οποία θεωρείται εδώ και καιρό ως αναπτυσσόμενη αγορά από τους δανειστές σε όλο τον κόσμο, φαίνεται λιγότερο επικερδής μετά την επιβράδυνση της οικονομίας της, ενώ ορισμένες ευρωπαϊκές επιχειρήσεις έχουν αποσυρθεί από την αγορά των ΗΠΑ. Η BBVA, η οποία διπλασίασε την επένδυσή της σε έναν τουρκικό δανειστή μετά την αποτυχία της προσφοράς της για την εξαγορά της Sabadell, είδε τις μετοχές της να τιμωρούνται εν μέσω του ανεξέλεγκτου πληθωρισμού στη χώρα αυτή και της πτώσης του νομίσματος.

Αυτό σημαίνει ότι οι δανειστές μπορεί να επανεξετάσουν τοπικούς στόχους όπως η Commerzbank, στην οποία η γερμανική κυβέρνηση κατέχει μεγάλο μερίδιο. Η BNP, η UniCredit και η ING θεωρήθηκαν ως πιθανοί μνηστήρες τα προηγούμενα χρόνια. Η ABN Amro Bank προσέλκυσε επίσης το ενδιαφέρον εταιρειών όπως η BNP στο παρελθόν λόγω της λιανικής και εταιρικής της μονάδας.