Μια νέα, δύσκολη εποχή για τους επενδυτές διεθνώς, όπου θα κληθούν να κινηθούν σε... ναρκοπέδιο και να προσαρμόζουν συνεχώς την επενδυτική τους τακτική και στρατηγική βλέπει στον ορίζοντα η BlackRock, ο μεγαλύτερος επενδυτικός οίκος στον πλανήτη με υπό διαχείριση κεφάλαια περίπου 10 τρισ. δολαρίων.

Στη στρατηγική της για το 2023, η BlackRock διαπιστώνει ότι έληξε η περίοδος του Great Moderation, δηλαδή οι τέσσερις σταθερής ανάπτυξης με ελεγχόμενο πληθωρισμό, που δημιούργησαν εξαιρετικό περιβάλλον για τους επενδυτές, με εύκολες ευκαιρίες για υψηλές αποδόσεις.

«Το νέο καθεστώς μεγαλύτερης μακροοικονομικής αστάθειας και αστάθειας στις αγορές εξελίσσεται», τονίζει ο Φίλιπ Χίλντερμπραντ, αντιπρόεδρος της BlackRock. «Προαναγγέλλεται ύφεση, οι κεντρικές τράπεζες βρίσκονται σε πορεία υπερβολικής σύσφιξης της πολιτικής τους, καθώς προσπαθούν να δαμάσουν τον πληθωρισμό. Αυτό κρατά σε χαμηλή στάθμιση τις μετοχές ανεπτυγμένων αγορών στο χαρτοφυλάκιό μας. Αναμένουμε να γίνουμε πιο θετικοί στα περιουσιακά στοιχεία κινδύνου κάποια στιγμή το 2023, αλλά δεν είμαστε ακόμη εκεί. Και όταν φτάσουμε εκεί, δεν βλέπουμε ότι επαναληφθεί η σταθερή άνοδος του παρελθόντος. Αυτός είναι ο λόγος για τον οποίο απαιτείται ένα νέο επενδυτικό εγχειρίδιο», υπογραμμίζει.

Οι αναλυτές της BlackRock δεν συμμερίζονται την αισιοδοξία που επικρατούσε, τουλάχιστον πρόσφατα, στις αγορές σχετικά με τη στάση των κεντρικών τραπεζών. Πολλοί περίμεναν -και αυτό έφερε ένα σημαντικό ράλι στις αγορές το δίμηνο Οκτωβρίου/ Νοεμβρίου- ότι οι κεντρικές τράπεζες θα αυξήσουν μεν τα επιτόκια για να αναχαιτίσουν τον πληθωρισμό, όμως θα σπεύσουν να στηρίξουν τις οικονομίες και τις αγορές με χαλάρωση της νομισματικής πολιτικής, αμέσως μόλις διαπιστώσουν ότι οι αυξήσεις επιτοκίων προκαλούν ύφεση.

«Οι κεντρικοί τραπεζίτες δεν θα σπεύσουν στη διάσωση των οικονομιών, όταν η ανάπτυξη επιβραδυνθεί σε αυτό το νέο καθεστώς, σε αντίθεση με ό,τι περιμένουν οι επενδυτές», επισημαίνει η BlackRock. «Προκαλούν εσκεμμένα υφέσεις με την υπερβολική σύσφιξη της πολιτικής σε μια προσπάθεια να χαλιναγωγήσουν τον πληθωρισμό. Αυτό κάνει την ύφεση βέβαιη. Προβλέπουμε ότι οι κεντρικές τράπεζες θα υποχωρήσουν τελικά από τις αυξήσεις των επιτοκίων, αλλά αυτό θα συμβεί όταν η οικονομική ζημιά θα γίνει πραγματικότητα. Επίσης, Αναμένουμε ότι ο πληθωρισμός θα υποχωρήσει, αλλά θα παραμείνει επίμονα υψηλότερος από τους στόχους της Fed για 2%. Αυτό που έχει μεγαλύτερη σημασία, πιστεύουμε, είναι το μέγεθος της οικονομικής ζημίας που αντικατοπτρίζεται ήδη στην τιμολόγηση της αγοράς».

Η BlackRock βλέπει δυσκολίες στον ορίζοντα για τις μετοχές, καθώς εκτιμά ότι οι αποτιμήσεις τους δεν αντικατοπτρίζουν ακόμη τη ζημιά που έρχεται. Όπως τονίζει, «θα υιοθετήσουμε θετική στάση για τις μετοχές όταν πιστέψουμε ότι η ζημιά είναι τιμολογημένη ή ότι η άποψή μας για το κλίμα κινδύνου αγοράς αλλάζει. Ωστόσο, δεν θα το δούμε αυτό ως προοίμιο μιας ακόμη δεκαετούς ανοδικής αγοράς μετοχών και ομολόγων».

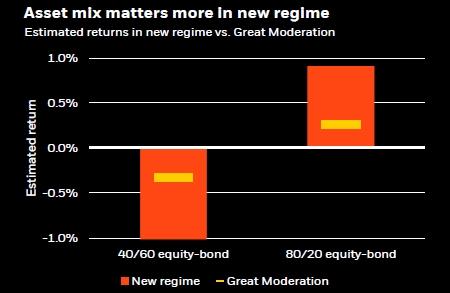

Στο νέο περιβάλλον και μέχρι να ολοκληρωθεί η διόρθωση που περιμένει η BlackRock στις αποτιμήσεις των μετοχών, ώστε να ενσωματωθεί η αναμενόμενη ζημιά από το νέο μακροοικονομικό περιβάλλον, ο οίκος υπογραμμίζει ότι οι επενδυτές πρέπει να ακολουθούν μια ευέλικτη τακτική, προσαρμόζοντας συνεχώς τη σύνθεση των χαρτοφυλακίων τους στις νέες συνθήκες. Για παράδειγμα, όπως φαίνεται στο γράφημα, το κλασικό χαρτοφυλάκιο που περιλαμβάνει κατά 40% μετοχές και κατά 60% ομόλογα θα φέρει μακροπρόθεσμα αρνητική απόδοση (πορτοκαλί μπάρα), κάτι που θα συνέβαινε, όπως εκτιμά η BlackRock, ακόμη και δεν υπήρχε η αλλαγή του επενδυτικού περιβάλλοντος. Ένα χαρτοφυλάκιο με 80% μετοχές στη σύνθεσή του, όμως, θα έχει καλύτερη απόδοση στις νέες συνθήκες του μόνιμα υψηλού πληθωρισμού.

Η σύνθεση των χαρτοφυλακίων έχει σημασία στο νέο επενδυτικό καθεστώς

Σε βραχυχρόνιο ορίζοντα, οι καλύτερες επιλογές για την BlackRock είναι τα χρεόγραφα μικρής διάρκειας των ανεπτυγμένων οικονομιών και τα ομόλογα που ενσωματώνουν ρήτρες κάλυψης του πληθωρισμού, αλλά όχι και τα κρατικά ομόλογα μεγάλης διάρκειας. «Οι υψηλότερες αποδόσεις είναι ένα δώρο στους επενδυτές και δεν χρειάζεται να ανέβουν πολύ το φάσμα κινδύνου για να τις εξασφαλίσουν. Μας αρέσουν τα βραχυπρόθεσμα κρατικά ομόλογα και οι ενυπόθηκοι τίτλοι για αυτόν τον λόγο. Ευνοούμε τις πιστώσεις υψηλής ποιότητας καθώς τις βλέπουμε να αντισταθμίζουν τους κινδύνους ύφεσης. Από την άλλη, πιστεύουμε ότι τα μακροπρόθεσμα κρατικά ομόλογα δεν θα διαδραματίσουν τον παραδοσιακό τους ρόλο στη διαφοροποίηση των χαρτοφυλακίων λόγω του επίμονου πληθωρισμού. Και βλέπουμε τους επενδυτές να απαιτούν υψηλότερες αποζημιώσεις για τη διατήρησή τους, καθώς οι κεντρικές τράπεζες συσφίγγουν τη νομισματική πολιτική σε μια εποχή ρεκόρ επιπέδων χρέους», τονίζει η BlackRock.

Επίμονος πληθωρισμός και γεωπολιτικός κίνδυνος

Ο επίμονα υψηλός πληθωρισμός, που ακόμη και όταν υποχωρήσει θα παραμείνει πάνω από τους στόχους των κεντρικών τραπεζών, είναι ένας από τους βασικούς παράγοντες που διαμορφώνουν το νέο επενδυτικό καθεστώς, όπως το σκιαγραφεί η BlackRock. Παράλληλα, στην αποτίμηση των περιουσιακών στοιχείων έρχεται να προστεθεί ένα μόνιμο ασφάλιστρο για τον αυξημένο γεωπολιτικό κίνδυνο, ιδιαίτερα μετά την εισβολή της Ρωσίας στην Ουκρανία.

Ο υψηλός πληθωρισμός αποτελεί μια συνέπεια περιορισμών στην παραγωγή, που θα έχουν μόνιμο χαρακτήρα, ιδίως εξαιτίας της γήρανσης του πληθυσμού, που δημιουργεί μόνιμες ελλείψεις εργατικού δυναμικού. Οι κεντρικές τράπεζες έχουν μόνο το εργαλείο των επιτοκίων για να συγκρατήσουν τον πληθωρισμό, το οποίο μπορεί να επηρεάσει τη ζήτηση, αλλά όχι και να αντιμετωπίσει τα προβλήματα στην πλευρά της παραγωγής.

«Τα επιτόκια πολιτικής των κεντρικών τραπεζών δεν είναι το εργαλείο για την επίλυση των περιορισμών στην παραγωγή, μπορούν να επηρεάσουν μόνο τη ζήτηση στις οικονομίες τους. Αυτό τις αφήνει με ένα σκληρό δίλημμα. Είτε να επαναφέρουν τον πληθωρισμό στους στόχους του 2% συνθλίβοντας τη ζήτηση στο επίπεδο που μπορεί άνετα να παράγει άνετα η οικονομία τώρα, είτε να ζήσουμε με περισσότερο πληθωρισμό. Προς το παρόν, είναι όλοι στην πρώτη επιλογή. Έτσι, προαναγγέλλεται ύφεση. Αλλά καθώς η ζημιά γίνεται πραγματική, πιστεύουμε ότι θα σταματήσουν τις αυξήσεις τους, παρόλο που ο πληθωρισμός δεν θα είναι σε καλό δρόμο για να φτάσει μέχρι το 2%», τονίζει η BlackRock, εξηγώντας γιατί πιστεύει ότι, τελικά, οι οικονομίες και οι αγορές θα αντιμετωπίσουν στο μέλλον μόνιμα υψηλότερο πληθωρισμό από την περίοδο του Great Moderation.

Ο κύριος παράγοντας που βρίσκεται πίσω από την αναμενόμενη διατήρηση του υψηλού πληθωρισμού είναι η γήρανση του εργατικού δυναμικού, εκτιμά η BlackRock, κάτι που ξεπερνά τις ελλείψεις που δημιούργησε η πανδημία: «Ένα συνεχώς αυξανόμενο ποσοστό του πληθυσμού των ΗΠΑ είναι ηλικίας 65 ετών και άνω όταν εγκαταλείπουν το εργατικό δυναμικό. Αυτός είναι ένας βασικός λόγος για τον οποίο η προσφορά εργασίας στις ΗΠΑ δεν συμβαδίζει με τη ζήτηση για εργασία».

Η αρχική απότομη πτώση στην προσφορά εργασίας, εξηγεί ο οίκος, προκλήθηκε από τα lockdown της πανδημίας. «Πολλοί που έχασαν τη δουλειά τους δεν αναζήτησαν άλλη αμέσως, δεδομένων των ανησυχιών για την υγειονομική περίθαλψη ή των ευθυνών παροχής φροντίδας. Ένα μέρος αυτής της μείωσης του εργατικού δυναμικού έχει πλέον ξεπερασθεί. Αλλά το μέρος που δεν αναπληρώθηκε οφείλεται σχεδόν εξ ολοκλήρου στη γήρανση του αυξανόμενου ποσοστού του πληθυσμού που είναι σε ηλικία συνταξιοδότησης και όχι σε συγκεκριμένες επιπτώσεις της πανδημίας. Αυτός είναι ο λόγος για τον οποίο δεν αναμένουμε βελτίωση του ποσοστού συμμετοχής από εδώ και πέρα, επομένως καμία ουσιαστική χαλάρωση της έλλειψης εργαζομένων που συμβάλλει στον πληθωρισμό. Η γήρανση είναι επίσης άσχημα νέα για τη μελλοντική οικονομική ανάπτυξη. Το διαθέσιμο εργατικό δυναμικό θα αυξηθεί πολύ πιο αργά τα επόμενα χρόνια από ό,τι στο παρελθόν. Οι οικονομίες δεν θα είναι σε θέση να παράγουν τόσα πολλά. Και δεν πιστεύουμε ότι οι γηράσκοντες πληθυσμοί καταναλώνουν σημαντικά λιγότερο, ειδικά όταν λαμβάνετε υπόψη τη ζήτηση υγειονομικής περίθαλψης. Αυτό σημαίνει συνεχή πληθωριστική πίεση, καθώς η μειωμένη παραγωγική ικανότητα δυσκολεύεται να συμβαδίσει με τη ζήτηση. Βλέπουμε επίσης την αύξηση των κρατικών δαπανών για τη φροντίδα των ηλικιωμένων να αυξάνει το χρέος», αναφέρει ο οίκος.

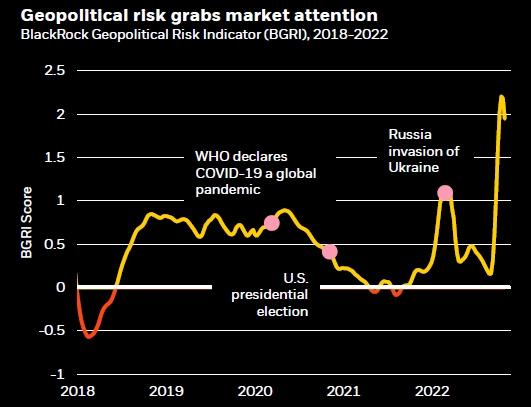

Σε ό,τι αφορά τον γεωπολιτικό κίνδυνο, η BlackRock υπογραμμίζει ότι έχουμε εισέλθει σε μια νέα παγκόσμια τάξη και οι αγορές αρχίζουν να τιμολογούν ένα ασφάλιστρο για τον γεωπολιτικό κίνδυνο. Όπως φαίνεται στο γράφημα με την δείκτη γεωπολιτικού κινδύνου της BlackRock, αυτός άρχισε να αυξάνεται μετά το ξέσπασμα της πανδημίας, για να εκτιναχθεί σε πολύ υψηλά επίπεδα μετά τη ρωσική εισβολή στην Ουκρανία.

«Ο γεωπολιτικός κατακερματισμός είναι πιθανό να ενισχύσει ένα μόνιμο ασφάλιστρο κινδύνου σε όλες τις κατηγορίες περιουσιακών στοιχείων, αντί να έχει μόνο μια φευγαλέα επίδραση στις αγορές όπως στο παρελθόν. Η προσοχή της αγοράς είναι πιθανό να παραμείνει προσηλωμένη στους γεωπολιτικούς κινδύνους. Όλα αυτά πιθανότατα θα συμβάλουν στο νέο καθεστώς μεγαλύτερης μακροοικονομικής αστάθειας και αστάθειας της αγοράς και επίμονα υψηλότερου πληθωρισμού», τονίζει ο οίκος.

Το γεωπολιτικό ρίσκο τραβά την προσοχή της αγοράς

«Αυτό είναι, κατά την άποψή μας, το πιο δύσκολο παγκόσμιο περιβάλλον από τον Δεύτερο Παγκόσμιο Πόλεμο, σε μεγάλη απόσταση από το περιβάλλον που είχε διαμορφωθεί στη μεταψυχροπολεμική εποχή», σημειώνει η BlackRock. «Βλέπουμε τη γεωπολιτική συνεργασία και την παγκοσμιοποίηση να εξελίσσονται σε έναν κατακερματισμένο κόσμο με ανταγωνιστικούς συνασπισμούς. Αυτό θα επηρεάσει δυσμενώς την οικονομική αποτελεσματικότητα. Η προμήθεια περισσότερων τοπικών πόρων μπορεί να είναι πιο δαπανηρή για τις επιχειρήσεις και θα μπορούσαμε επίσης να δούμε νέες αναντιστοιχίες στην προσφορά και τη ζήτηση καθώς ανακατανέμονται οι πόροι. Χαρακτηριστικό παράδειγμα αποτελεί η απάντηση στην εισβολή της Ρωσίας στην Ουκρανία. Οι δυτικές κυρώσεις έχουν πυροδοτήσει την επιδίωξη της οικονομικής αυτάρκειας. Η ενεργειακή ασφάλεια αποτελεί πλέον προτεραιότητα: Καθώς η Ευρώπη απογαλακτίζεται από το ρωσικό πετρέλαιο και φυσικό αέριο, έχουμε δει ελλείψεις ενέργειας και υψηλότερες τιμές. Στις ΗΠΑ, δίνεται ώθηση (σ.σ.: με τα μέτρα της διοίκησης Μπάιντεν) στην επιχειρήσεις που θα προμηθεύσουν τα υλικά, τα οποία απαιτούνται για την πράσινη μετάβαση».

Τέλος, ένας σημαντικός παράγοντας που θα διαμορφώσει τις τάσεις στις αγορές και την πορεία των οικονομιών είναι, όπως εκτιμά η BlackRock, η επιτάχυνση της μετάβασης σε καθαρές μορφές ενέργειας. «Η έρευνά μας δείχνει ότι η παγκόσμια μετάβαση θα μπορούσε να επιταχυνθεί, ενισχυμένη από σημαντικά μέτρα πολιτικής για το κλίμα, από την τεχνολογική πρόοδο που μειώνει το κόστος των ανανεώσιμων πηγών ενέργειας και από τη μετατόπιση των κοινωνικών προτιμήσεων, καθώς οι φυσικές ζημίες από την κλιματική αλλαγή και το κόστος της γίνονται πιο εμφανείς», υπογραμμίζει ο οίκος.

«Η Ευρώπη», όπως σημειώνει, «έχει εντείνει τις προσπάθειές της για την κατασκευή υποδομών καθαρής ενέργειας, καθώς επιδιώκει να απογαλακτιστεί από τη ρωσική ενέργεια. Το σαφέστερο παράδειγμα αυτού είναι το σχέδιο RePowerEU της Ευρωπαϊκής Επιτροπής. Στις ΗΠΑ, ο νόμος για τη μείωση του πληθωρισμού είναι έτοιμος να απελευθερώσει τεράστιες επενδύσεις. Βλέπουμε ευκαιρίες σε επενδύσεις για τη μετάβαση, όμως η μετάβαση πρόκειται να αυξήσει τους περιορισμούς στην παραγωγή, καθώς συνεπάγεται μια τεράστια ανακατανομή πόρων».