Σε αναβάθμιση των τιμών – στόχων για τις μετοχές των τεσσάρων συστημικών τραπεζών προχωρά η Deutsche Bank, σημειώνοντας ότι «είναι δύσκολο να μη διατηρείς εποικοδομητική στάση έναντι των ελληνικών τραπεζών», αν και τονίζει ότι δεν είναι όλα ρόδινα για τον κλάδο.

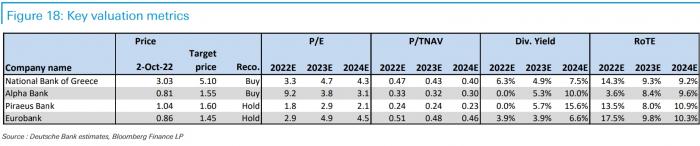

Αποτέλεσμα της αναβάθμισης η νέα τιμή – στόχος για την Alpha Bank φθάνει στα 1,55 ευρώ από 1,45 ευρώ πριν, για την Τράπεζα Πειραιώς στα 1,60 ευρώ από 1,35 ευρώ πριν, για τη Eurobank στα 1,45 ευρώ από 1,20 ευρώ πριν και για την Εθνική Τράπεζα στα 5,10 ευρώ από 4,40 ευρώ πριν. Παράλληλα διατηρεί σύσταση «αγορά» («buy») για τις μετοχές των Alpha Bank και Εθνικής Τράπεζας και σύσταση «διακράτηση» («hold») για τους τίτλους των Eurobank και Τράπεζας Πειραιώς, με την Εθνική Τράπεζα να αποτελεί την κορυφαία επιλογή.

Όπως σημειώνει ο γερμανικός χρηματοπιστωτικός όμιλος ενώ το σημερινό περιβάλλον οδηγεί σε κάποιες ανησυχίες για μια πιθανή οικονομική επιδείνωση, διατηρείται η εκτίμηση ότι οι τράπεζες θα επωφεληθούν από τα υψηλότερα από τα αναμενόμενα επιτόκια, με τις ελληνικές τράπεζες να συγκαταλέγονται μεταξύ των καλύτερα τοποθετημένων στην Ευρώπη για την απορρόφησή τους.

Παρόλο που οι αναλυτές της Deutsche Bank παραμένουν κάπως επιφυλακτικοί στις συνολικές εκτιμήσεις τους, κυρίως λόγω του ότι υπολογίζουν μία επιβάρυνση από την αύξηση του κόστους χρηματοδότησης (ιδίως λόγω των δυσκολιών συμμόρφωσης με τις απαιτήσεις MREL), αυξάνουν τις εκτιμήσεις για τα κέρδη από τόκους (ΝΙΙ) κατά περίπου +15% για το 2023.

Επιπλέον η «απορρόφηση» των επιτοκίων στις ελληνικές τράπεζες παραμένει ταχύτερη από ό,τι στις περισσότερες χώρες (τα στεγαστικά δάνεια αναπροσαρμόζονται συνήθως κάθε μήνα και οι επιχειρηματικές χορηγήσεις δύο φορές το χρόνο), γεγονός που θα πρέπει να παρέχει μεγαλύτερη ορατότητα για τα έσοδα τα επόμενα τρίμηνα.

Ωστόσο, ο υψηλός πληθωρισμός θα πρέπει να ασκήσει μεγαλύτερη πίεση στο κόστος από ό,τι υποδηλώνει η καθοδήγηση των ελληνικών τραπεζών. Ως εκ τούτου, αναμένονται ελαφρώς λιγότερο αισιόδοξα μηνύματα σχετικά με τον έλεγχο του κόστους στο μέλλον. Ωστόσο, οι ελληνικές τράπεζες παραμένουν καλύτερα προστατευμένες από τις περισσότερες στην Ευρώπη, βοηθούμενες από τις διαδικασίες αναδιάρθρωσης.

Ο γερμανικός όμιλος προχωρά σε αύξηση των εκτιμήσεών του για το κόστος πάνω από μεσαία μονοψήφια ποσοστά για το 2023-24, γεγονός που εξακολουθεί να συνεπάγεται βελτίωση του CIR σε μόλις 45% έως το 2024. Αναμένει επίσης μια ελαφρώς ασθενέστερη από τις εκτιμήσεις των διοικήσεων μείωση των προβλέψεων, με περιορισμένο αντίκτυπο στις περισσότερες τράπεζες λόγω της εξομάλυνσης της ποιότητας του ενεργητικού.

Οι παράγοντες ανησυχίας

Οι καλύτερες προσδοκίες οδηγούν σε σημαντικό περιθώριο ανόδου σε σχέση με τις αποτιμήσεις της Deutsche Bank, αλλά οι αναλυτές της ανησυχούν για το γεγονός ότι οι ελληνικές τράπεζες μπορεί να παραμείνουν στο περιθώριο, ιδίως δεδομένου ότι οι αγορές βρίσκονται σαφώς σε κατάσταση risk-off και μπορεί να χρειαστεί περαιτέρω παράδοση. Επιπλέον, το χάσμα στα P/E και P/BV έναντι των ευρωπαϊκών τραπεζών (αν και εξακολουθεί να είναι μεγάλο) έχει περιοριστεί το τελευταίο διάστημα ως αποτέλεσμα των βελτιώσεων που παρατηρούνται.

Οι ελληνικές τράπεζες παραμένουν από τις πιο ευαίσθητες τράπεζες στα επιτόκια στην Ευρώπη (π.χ. δεν απέχουν πολύ από την Ισπανία & την Ιταλία), ενώ προσφέρουν ακόμη ταχύτερη απορρόφηση των αυξήσεων. Ως εκ τούτου, τα υψηλότερα από τα αναμενόμενα επιτόκια θα πρέπει να επιταχύνουν την ανάκαμψη του NII των τραπεζών και ο συνολικός θετικός αντίκτυπος θα πρέπει να είναι ισχυρότερος από τα αρνητικά που απορρέουν από τη χαμηλότερη αύξηση των χορηγήσεων και τις αρνητικές επιπτώσεις στην ποιότητα του ενεργητικού.

Μία από τις κύριες πιθανές ανησυχίες όσον αφορά την τρέχουσα οικονομική κατάσταση είναι ο βαθμός στον οποίο θα μπορούσε να επηρεαστεί η αύξηση του ΑΕΠ και ο αντίκτυπος των υψηλότερων επιτοκίων στη ζήτηση πιστώσεων. Βέβαια οι προβλέψεις για την οικονομική ανάπτυξη στην Ελλάδα παραμένουν ισχυρές, υψηλότερες από ό,τι στις περισσότερες ευρωπαϊκές χώρες, υποστηριζόμενες από τη σταθερή ανάκαμψη του τουρισμού το 2022 και την ανάπτυξη του σχεδίου ανάκαμψης και ανθεκτικότητας. Οι προβλέψεις για το ΑΕΠ παραμένουν κοντά στο 4,0% το 2022 και γύρω στο 2% το 2023, αν και η ζήτηση είναι πιθανό να είναι έτοιμη να επιβραδυνθεί ως αποτέλεσμα της αύξησης των τιμών, της πίεσης από το ενεργειακό κόστος και της γενικής οικονομικής αβεβαιότητας.

Όσον αφορά τον αντίκτυπο αυτής της επιβράδυνσης στην αύξηση του δανεισμού, οι αριθμοί του 1ου εξαμήνου του 22 δείχνουν ακόμη υψηλότερη από την αναμενόμενη δραστηριότητα, αν και τα πρόσφατα δημοσιευμένα στοιχεία από τον Αύγουστο δείχνουν ότι ο ετήσιος ρυθμός αύξησης των συνολικών πιστώσεων που χορηγήθηκαν στην εγχώρια οικονομία διαμορφώθηκε στο 7,7% (έναντι 9,1% τον προηγούμενο μήνα), γεγονός που υποδηλώνει κάποια πίεση στη ζήτηση. Παρόλο που η αβεβαιότητα είναι τώρα λίγο μεγαλύτερη, οι στόχοι των τραπεζών για το οικονομικό έτος 22 παραμένουν αμετάβλητοι, ενώ οι απόψεις τους για το 2023-24 παραμένουν αισιόδοξες, δεδομένης της ανθεκτικής ζήτησης και της συμβολής που αναμένεται από τα κεφάλαια του Ταμείου Ανάκαμψης, ιδίως σε τομείς όπως η ενέργεια, οι υπηρεσίες και τα ακίνητα.

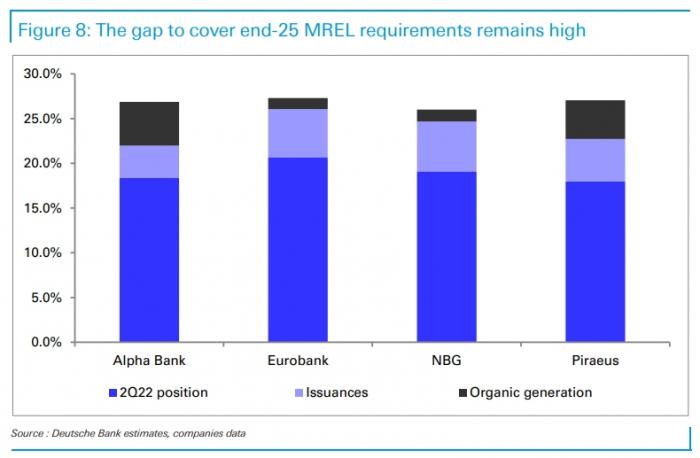

Ενώ εκφράζεται βεβαιότητα για την ισχυρή ανάκαμψη των εσόδων από τόκους, η Deutsche Bank παραδέχεται έχει «ανάμεικτα συναισθήματα» όσον αφορά τον αντίκτυπο του κόστους χρηματοδότησης, το οποίο, θα μπορούσε να καταστεί κάπως προβληματικό - ιδίως όσον αφορά τη χρηματοδότηση χονδρικής λόγω των υψηλότερων επιτοκίων και της ανάγκης συμμόρφωσης με τις απαιτήσεις MREL.

Η απαίτηση MREL για τις ελληνικές τράπεζες εξακολουθεί να αποτελεί πρόκληση. Παρά το γεγονός ότι όλες οι τράπεζες έχουν επιτύχει τον στόχο του 2022, θα μπορούσε να είναι δύσκολο για αυτές να επιτύχουν τον τελικό στόχο της σταδιακής εισαγωγής μέχρι το τέλος του 2025 χωρίς να υποστούν σημαντικές επιπτώσεις στο συνολικό κόστος έκδοσης (ιδίως λαμβάνοντας υπόψη τις συνθήκες της αγοράς). Τα θετικά νέα είναι ότι οι στόχοι του 2023 δεν είναι δεσμευτικοί, γεγονός που θα μπορούσε να προσφέρει κάποια ανάσα - αν και όλες οι τράπεζες έχουν επιδείξει σημαντική δέσμευση προς την επίτευξη των απαιτήσεων αυτών.

Η Eurobank και η Εθνική Τράπεζα βρίσκονται επί του παρόντος πιο κοντά στους τελικούς στόχους. Συνολικά, εκτιμάται ότι υπάρχει ακόμη ένα κενό περίπου 12,5 δισ. ευρώ που πρέπει να καλυφθεί προκειμένου να επιτευχθεί ο στόχος για το τέλος του 2025. Παρόλα αυτά, πρέπει να λάβουμε υπόψη ότι η οργανική δημιουργία κεφαλαίων θα πρέπει να αποτελέσει σημαντικό μέρος της διαδικασίας, οδηγώντας σε μια πιο διαχειρίσιμη ανάγκη έκδοσης περίπου 7 δισ. ευρώ κατά τα επόμενα τριάμισι χρόνια.

Οι εκτιμήσεις ανά τράπεζα

Σε ό,τι αφορά τις επιμέρους εκτιμήσεις των αναλυτών του γερμανικού ομίλου είναι οι ακόλουθες:

- Alpha Bank: Αναθεώρηση των εκτιμήσεων για τα κέρδη του 2022 κατά 23% και αύξηση των εκτιμήσεων για το 2023-24 με χαμηλότερο, όμως, ρυθμό σε σύγκριση με τις υπόλοιπες, καθώς τα κόστη και οι προβλέψεις αντισταθμίζουν εν μέρει τις βελτιώσεις του NII που αναμένουμε. Ο δείκτης απόδοσης ιδίων κεφαλαίων (RoTE) θα φθάσει στο 10% το 2024. Οι βασικοί καθοδικοί κίνδυνοι περιλαμβάνουν: 1) υψηλότερο από το αναμενόμενο κόστος για περαιτέρω εξυγίανση του ισολογισμού, 2) ασθενέστερες από τις αναμενόμενες οικονομικές επιδόσεις, οι οποίες θα μπορούσαν να επηρεάσει την ανάγκη για προβλέψεις και να επηρεάσει αρνητικά την αύξηση των εσόδων, 3) πίεση στα και 4) η επιστροφή κεφαλαίου μπορεί να καθυστερήσει και να μειωθεί λόγω της ρυθμιστικής πίεσης.

- Eurobank: Αναθεώρηση των εκτιμήσεων για τα κέρδη κατά 82% για το 2022 και κατά περίπου 20% για το 2023 και το 2024. Η απότομη αύξηση για το 2022 οφείλεται κυρίως στα έσοδα από την πώληση δραστηριοτήτων. Αναμένεται για το 2023 RoTE (πριν από την αφαίρεση των AT1) της τάξης του 9,8%. Οι καθοδικοί κίνδυνοι περιλαμβάνουν: 1) ασθενέστερες από τις αναμενόμενες οικονομικές επιδόσεις σε ορισμένες από τις περιφέρειες, ιδίως στην Ελλάδα, θα μπορούσε να επηρεάσει την ανάγκη για προβλέψεις και επηρεάσει αρνητικά την αύξηση των εσόδων, 2) πίεση στα NII από τα περιθώρια και τη χρηματοδότηση του κόστους κόστος θα μπορούσε να πλήξει την ανάκαμψη της κερδοφορίας και 3) οι επιστροφές κεφαλαίου μπορεί να καθυστερήσουν και να μειωθούν λόγω της ρυθμιστικής πίεσης

- Εθνική Τράπεζα: Αύξηση της εκτίμησης για τα καθαρά κέρδη κατά 29% περίπου για το 2022, κυρίως καθώς αναπροσαρμόζεται η εκτίμηση για τα NII κατά 8% για το τρέχον έτος. Το πλεονάζον κεφάλαιο της τράπεζας, σε συνδυασμό με ένα RoTE της τάξης του 9,0% περίπου μέχρι το 2023 (μη προσαρμοσμένο για το πλεονάζον κεφάλαιο) αποτελεί σημαντική κινητήρια δύναμη για την αποτίμηση της Deutsche Bank. Οι βασικοί καθοδικοί κίνδυνοι περιλαμβάνουν: 1) υψηλότερο του αναμενόμενου κόστος για περαιτέρω εξυγίανση του ισολογισμού, 2) ασθενέστερες του αναμενόμενου οικονομικές επιδόσεις, οι οποίες θα μπορούσαν να επηρεάσουν την ανάγκη για προβλέψεις και να επηρεάσει αρνητικά την αύξηση των εσόδων, 3) πίεση στα NII από τα περιθώρια και το κόστος χρηματοδότησης θα μπορούσε να πλήξει την ανάκαμψη της κερδοφορίας και 4) η επιστροφή κεφαλαίου μπορεί να καθυστερήσει και να μειωθεί λόγω της ρυθμιστικής πίεσης.

- Τράπεζα Πειραιώς: Αναβάθμιση των προβλέψεων για κέρδη κατά περίπου 21% το 2022. Η τιμή - στόχος μας των 1,60 ευρώ (έναντι 1,35 ευρώ προηγουμένως) αντανακλά ένα RoTE λίγο πάνω από 7% (περίπου 8% πριν από την αφαίρεση των AT1) το 2023. Οι καθοδικοί κίνδυνοι περιλαμβάνουν: 1) υψηλότερο από το αναμενόμενο κόστος για περαιτέρω εξυγίανση του ισολογισμού, 2) ασθενέστερες από τις αναμενόμενες οικονομικές επιδόσεις θα μπορούσαν να επηρεάσουν την ανάγκη για προβλέψεις και να επηρεάσει αρνητικά την αύξηση των εσόδων, 3) πίεση στα NII από τα περιθώρια και το κόστος χρηματοδότησης θα μπορούσαν να πλήξουν την ανάκαμψη της κερδοφορίας και 4) πιθανή ανάγκη για άντλησης κεφαλαίων σε περίπτωση ρυθμιστικών αντιξοοτήτων ή επιδείνωσης του μακροοικονομικού περιβάλλοντος.