Σε αναβάθμιση της σύσταση για τη μετοχής της Jumbo σε «αγορά» («buy») από «διακράτηση» («hold») και της τιμής – στόχο στα 17,20 ευρώ από 15,10 πριν προχωρά η Eurobank Equities, εντάσσοντας την πλέον μεταξύ των κορυφαίων επιλογών της, μετά την ανακοίνωση για ισχυρά μεγέθη α’ εξαμήνου.

Όπως αναφέρει η ελληνική χρηματιστηριακή στην έκθεσή της η Jumbo είχε ένα πολύ καλό α’ εξάμηνο, με τις πωλήσεις της να διαμορφώνονται μόλις 2% κάτω από τα επίπεδα του αντίστοιχου διαστήματος του 2019, ενώ πέτυχε λειτουργικά κέρδη ρεκόρ.

Παράλληλα η παροχή κατευθυντήριων οδηγιών για το 2022 έκανε τις βραχυπρόθεσμες προοπτικές - ένα σημείο εστίασης για τους επενδυτές - λιγότερο ομιχλώδεις, καθώς η διοίκηση έκανε λόγο για μια διαχειρίσιμη μείωση των καθαρών κερδών σε ετήσια βάση (10 - 20. Την ίδια ώρα η υποχώρηση των πιέσεων στο κόστος μεταφοράς αντισταθμίζεται από τον πληθωρισμό που σχετίζεται με το συναλλαγματικό ισοζύγιο, αλλά το τελικό αποτέλεσμα είναι καλύτερο από αυτό που περιλάμβανε ο προηγούμενος υπολογισμός των αναλυτών της Eurobank Equities

Σημειώνεται ακόμη ότι η μετοχή κινήθηκε υψηλότερα κατά δύο ευρώ τον Απρίλιο (ανακοίνωση αποτελεσμάτων χρήσης 21), αλλά υποχώρησε και πάλι πρόσφατα, καθώς οι επενδυτές συνεχίζουν να αφομοιώνουν τις βραχυπρόθεσμες προοπτικές και τον αντίκτυπο των αυστηρότερων νομισματικών ρυθμίσεων. Από άποψη αποτίμησης, η Jumbo έχει υποτιμηθεί σημαντικά, καθώς βρίσκεται κοντά στα επίπεδα που βρισκόταν πριν από ένα χρόνο, ενώ οι μελλοντικές εκτιμήσεις έχουν αυξηθεί σημαντικά.

Οι λόγοι για την πτώση της τιμής της μετοχής σε σχέση με την εξέλιξη των κερδών είναι, κατά την άποψή της Eurobank Equities, οι εξής:

- Εκτίμηση ότι το κόστος θα παραμείνει υψηλό για μεγάλο χρονικό διάστημα,

- Οι ανησυχίες σχετικά με τη μακροπρόθεσμη βιωσιμότητα του ανταγωνιστικού πλεονεκτήματος της Jumbo σε έναν κόσμο ψηφιοποίησης

- Κίνδυνος ανοδικής πίεσης στα ασφάλιστρα κινδύνου.

- Ο - ενίοτε υπερβολικά – υποτονικός τόνος που χρησιμοποιεί η διοίκηση της εταιρείας στις ανακοινώσεις της έχει αποτελέσει στο παρελθόν έναν πρόσθετο λόγο για την αποσύνδεση μεταξύ θεμελιωδών μεγεθών και αποτίμησης, ενώ η θετική σηματοδότηση που συνδέεται με τον θεσμό ενός προγράμματος επαναγοράς μετοχών (που ανακοινώθηκε τον Απρίλιο) έχει αποδυναμωθεί από το χαμηλό επίπεδο του εύρους τιμών της επαναγοράς (μέγιστη τιμή 13,5 ευρώ).

Ο συνδυασμός των υψηλών μικτών περιθωρίων κέρδους (>50%) και της υψηλής παραγωγικότητας των καταστημάτων έχει οδηγήσει σε ισχυρά περιθώρια EBIT (26-27%). Αν και το 2022 σηματοδοτεί το χειρότερο πληθωριστικό περιβάλλον που είχε να αντιμετωπίσει η εταιρεία, οι πυλώνες του επιχειρηματικού μοντέλου - ευρεία ποικιλία, χαμηλές τιμές, διαχείριση του μείγματος - στηρίζουν πολύ σταθερά οικονομικά στοιχεία που αντισταθμίζουν εν μέρει τις πληθωριστικές πιέσεις.

Όσον αφορά το μέλλον, παρόλο που διατηρείται η εκτίμηση για ένα «υψηλότερο για μεγαλύτερο χρονικό διάστημα» κόστος, τα αναβαθμισμένα EBIT για το διάστημα 2023 - 24 έχουν αυξηθεί κατά 7 - 8%, καθώς ενσωματώθηκαν πιο ισχυρά περιθώρια EBIT (κοντά στο 26%), σε συγχρονισμό με τον ιστορικό μέσο όρο. Αναμένεται ότι η Jumbo θα καταφέρει να επιτύχει EBIT περίπου 10-13% πάνω από τα επίπεδα προ-COVID το 2022-23 , μια αρκετά σταθερή επίδοση δεδομένης της πληθώρας των αντίθετων ανέμων.

Η νέα τιμή – στόχος τοποθετεί την Jumbo στο 6,3x 12m EV/EBITDA, εξακολουθεί να έχει έκπτωση 10% έναντι του μέσου όρου. Με την επιχείρηση να διοικείται «σαν αεροπλάνο και όχι σαν πύραυλος», η επενδυτική υπόθεση φαίνεται λιγότερο συναρπαστική από ό,τι στο παρελθόν, αλλά η αποτίμηση (περίπου 35% έκπτωση EV/EBITDA έναντι του λιανικού εμπορίου της ΕΕ) αντανακλά επίσης μια πιο χλιαρή προοπτική. Τονίζεται, πάντως, ότι η τιμή της μετοχής είναι πιθανό να κινείται παράλληλα με το ευρύτερο κλίμα που επικρατεί στις αγορές και, ως εκ τούτου, ο τρόπος επικοινωνίας της διοίκησης με τους επενδυτές σχετικά με τη βραχυπρόθεσμη δυναμική πρέπει να είναι συνεπής και ισορροπημένος.

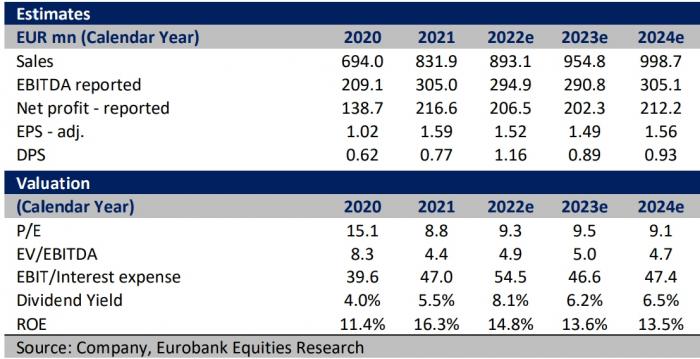

Οι εκτιμήσεις της Eurobank Equities για τα μεγέθη της Jumbo