Σε επικαιροποίηση των εκτιμήσεών της για τις τέσσερις συστημικές τράπεζες, μετά τις ανακοινώσεις των μεγεθών α’ εξαμήνου, προχωρά η Goldman Sachs, η οποία διατηρεί ως βασικές της επιλογές, με σύσταση «αγορά» («buy») τις μετοχές των Εθνικής Τράπεζας και Alpha Bank.

Ο αμερικανικός χρηματοοικονομικός όμιλος θέτει νέες τιμές – στόχους, οι οποίες είναι για την Εθνική Τράπεζα στα 4,10 ευρώ από 3,95 ευρώ πριν, την Alpha Bank στα 1,19 ευρώ από 1,07 ευρώ πριν, την Eurobank στα 1,04 ευρώ από 0,92 ευρώ πριν και, για την Τράπεζα Πειραιώς στα 0,96 ευρώ από 0,84 ευρώ πριν. Οι συστάσεις είναι «αγορά» («buy») για την Εθνική Τράπεζα και την Alpha Βank και «ουδέτερη» («neutral») για Eurobank και Τράπεζα Πειραιώς.

Όπως τονίζεται στην έκθεση η αντίδραση της αγοράς στα αποτελέσματα β’ τριμήνου ήταν θετική και για τις τέσσερις ελληνικές τράπεζες που καλύπτουμε: οι μετοχές σημείωσαν άνοδο 15% κατά μέσο όρο τον τελευταίο μήνα, γεγονός που αντανακλά τρία βασικά σημεία:

- ισχυρότερη από την αναμενόμενη επέκταση των εσόδων από τόκους (ΝΙΙ) των εξυπηρετούμενων δανείων,

- ευνοϊκές τάσεις στην ποιότητα του ενεργητικού και

- βελτιωμένοι δείκτες CET1.

Σε εταιρική βάση, η ισχυρότερη επέκταση των δανείων καταγράφηκε από τη Eurobank και την Πειραιώς (+4,5%/+4,4% σε τριμηνιαία βάση), η σημαντικότερη βελτίωση του Core PBT επιτεύχθηκε από την ΕΤΕ και την Πειραιώς (+24%/+15% τριμηνιαία βάση), ενώ η ισχυρότερη βελτίωση του δείκτη CET1 καταγράφηκε από την Alpha (+80 μονάδες βάσης σε τριμηνιαία βάση). Παράλληλα οι τράπεζες αναβάθμισαν τις προβλέψεις τους για το οικονομικό έτος 22 (κυρίως στο σκέλος των εσόδων), ενώ άφησαν αμετάβλητες τις προβλέψεις για το οικονομικό έτος 23 - 24.

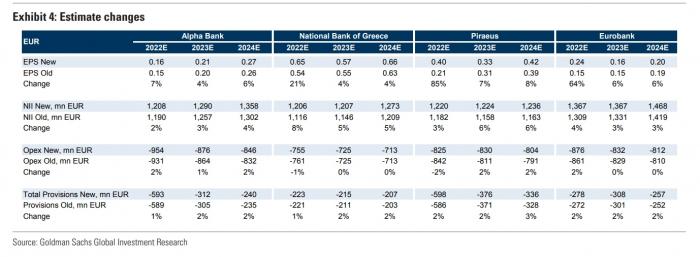

Με δεδομένο τα παραπάνω η Goldman Sachs αναβαθμίζει τις εκτιμήσεις της για τα κέρδη ανά μετοχή κατά 6% κατά μέσο όρο για το διάστημα 2023 - 2024 αντανακλώντας τις ισχυρότερες του αναμενόμενου τάσεις του 2ου τριμήνου του 22 και τις επικαιροποιημένες προοπτικές των εταιρειών.

Σύμφωνα με την ανάλυση της Goldman Sachs, οι ελληνικές τράπεζες σημείωσαν επέκταση του χαρτοφυλακίου εξυπηρετούμενων δανείων κατά 1,4 δισ. ευρώ το 1ο εξάμηνο του 22 (αύξηση 5% από το 2021), γεγονός που σημαίνει ότι έχει ήδη επιτευχθεί το περίπου 70-80% του στόχου για το οικονομικό έτος 2022 ύψους 1,8 - 2,0 δισ. ευρώ που είχε περιγραφεί τον Μάρτιο-Απρίλιο του 22 (κατά μέσο όρο). Προβλέπεται η επέκταση των εξυπηρετούμενων δανείων κατά 2,2 δισ. ευρώ.

Η πρόβλεψη αυτή συνεπάγεται κάποια επιβράδυνση της ανάπτυξης το β’ τρίμηνο λόγω των αντίθετων ανέμων από τα υψηλότερα επιτόκια: οι αναλυτές υποδεικνύουν το επιτόκιο της ΕΚΤ στο 1% το 4ο 3μηνο 22Ε από -0,5% το 2ο 3μηνο 22 (και 1,5% κατά την περίοδο 2023-25Ε). Παράλληλα, οι εκτιμήσεις υποδηλώνουν όφελος 25-30 μ.β. για το NIM από τα υψηλότερα επιτόκια κατά τη διάρκεια του 2022 - 2024.

Ευνοϊκές τάσεις για την ποιότητα του ενεργητικού

Όλες οι ελληνικές τράπεζες εισήλθαν σε μονοψήφιο ποσοστό NPE το 2ο τρίμηνο του 2022 (με τις Alpha και Πειραιώς να εισέρχονται ιδιαίτερα σε αυτή την περιοχή το 2ο τρίμηνο του 22 με δείκτη NPE 8%/9% αντίστοιχα).

Οι ελληνικές τράπεζες δεν κατέγραψαν νέο σχηματισμό NPE κατά το α’ εξάμηνο και άφησαν αμετάβλητη την καθοδήγηση για το κόστος κινδύνου για το διάστημα 2022 – 2024 στις περίπου 60 μονάδες βάσης.

Καταγράφηκε βελτίωση του δείκτη CET1 κατά 30 μονάδες βάσης σε συνολικό επίπεδο 12,8% το 2ο τρίμηνο του 22, καθώς η οργανική δημιουργία κεφαλαίων, τα μέσα αντιστάθμισης κινδύνου και η επανεξισορρόπηση των χαρτοφυλακίων ομολόγων βοήθησαν να αντισταθμιστεί ο αντίθετος άνεμος που σχετίζεται με την υποτίμηση των αποδόσεων των κρατικών ομολόγων (περίπου κατά 300 μονάδες βάσης από το 2021).

Η Εθνική Τράπεζα και η Eurobank είχαν τον υψηλότερο δείκτη CET1 με 15%/14% το β’ τρίμηνο του 22 και ακολούθησε η Alpha και Πειραιώς με 11,7% και 10,2%. Αναμένεται ότι ο δείκτης CET 1 για Εθνική, Eurobank, Alpha Bank και Πειραιώς θα φθάσει έως το 2023 στο 15,5%, 14,5%, 13,8% και 11,8% αντίστοιχα.

Οι βασικοί κίνδυνοι

Σύμφωνα με την έκθεση του αμερικανικού ομίλου οι κίνδυνοι που μπορούν να οδηγήσουν σε υποβάθμιση των εκτιμήσεων για τις τράπεζες είναι:

- Ασθενέστερο από το αναμενόμενο μακροοικονομικό περιβάλλον, Καθυστερήσεις στην εκκαθάριση των NPE,

- Κανονιστικές αλλαγές,

- Ανταγωνιστικές πιέσεις που επηρεάζουν την τιμολόγηση και τους όγκους,

- Σημαντική αύξηση της αντίληψης του κινδύνου που επηρεάζει το κόστος των ιδίων κεφαλαίων και την αποτίμηση, και

- Μικρότερο από το αναμενόμενο περιθώριο εξοικονόμησης κόστους.

Οι αναθεωρημένες εκτιμήσεις της Goldman Sachs για τις ελληνικές τράεπεζες