Μερισματική απόδοση που μπορεί να ξεπεράσει το 10% το 2025 αναμένει για τις ελληνικές τράπεζες η JP Morgan, με δεδομένη την επιτάχυνση «διαγραφής» των αναβαλλόμενων πιστώσεων (DTCs) και αφορμή την αντίστοιχη ανακοίνωση που πραγματοποίησε η Πειραιώς την Παρασκευή στο πλαίσιο της ανακοίνωσης των μεγεθών της για το εννεάμηνο.

Οι αναλυτές του αμερικανικού οίκου σημειώνουν ότι η Πειραιώς ανακοίνωσε την Παρασκευή ότι σχεδιάζει να αυξήσει την πληρωμή μερισμάτων στο 35%/50% για 2024/2025 και να επιταχύνει την απόσβεση των DTCs που αποδεικνύουν την άνεση του κεφαλαίου για την τράπεζα. Εκτιμάται ότι και οι άλλες συστημικές τράπεζες θα ανακοινώσουν παρόμοια σχέδια με υψηλότερες πληρωμές. Αυτό σηματοδοτεί κάποια απομάκρυνση από την προηγούμενη σταδιακή προσέγγιση, η οποία περιόρισε τον κλάδο λαμβάνοντας υπόψη τα ισχυρά επίπεδα CET1 και τα υψηλά ευρωπαϊκά κριτήρια αναφοράς όσον αφορά την επιστροφή κεφαλαίου. Επιπλέον, το σχέδιο της πορτογαλικής τράπεζας BCP για αποπληρωμή 75% στη νέα στρατηγική της για το 2025-28 αποτελεί θετική ένδειξη, ιδίως δεδομένων των ισχυρότερων σημείων εκκίνησης CET1 της Alpha, της Eurobank και της ΕΤΕ. Αξίζει να σημειωθεί ότι η ίδια η BCP έχει δείκτη DTC/CET1 27% και το πορτογαλικό πλαίσιο είναι πολύ παρόμοιο με το ελληνικό.

Συνολικά, με υψηλότερες πληρωμές, εκτιμάται ότι οι συνολικές αποδόσεις θα μπορούσαν να ξεπεράσουν το 10% το 2025, αντιστοιχώντας στον ευρωπαϊκό μέσο όρο. Επιπροσθέτως, κάθε πληρωμή 10% που παρέχεται με τη μορφή επαναγοράς μετοχών θα προσθέσει 2,1% στα κέρδη ανά μετοχή κατά μέσο όρο. «Είμαστε εποικοδομητικοί για τις ελληνικές τράπεζες στις τρέχουσες αποτιμήσεις 5,4x P/E για το 2025 και 0,6x P/TBV για 12,1% ROTE και υψηλό δυναμικό διανομής κερδών», σημειώνεται χαρακτηριστικά στην έκθεση.

Οι επιστροφές κεφαλαίου

Παρά την ισχυρή κεφαλαιακή συγκρότηση τα τελευταία χρόνια, οι ελληνικές τράπεζες ήταν σχετικά προσεκτικές στην επικοινωνία των δυνατοτήτων τους για πληρωμές, με τις διοικήσεις να αναφέρουν μια «σταδιακή ευθυγράμμιση» των πληρωμών με τα ευρωπαϊκά επίπεδα τα επόμενα χρόνια.

Αυτό το προσεκτικό μήνυμα είναι κατανοητό (καθώς το 2024 έχει σηματοδοτήσει το πρώτο έτος πληρωμών από το 2008), αλλά περιορίζει όλο και περισσότερο τον κλάδο σε σχέση με την υπόλοιπη Ευρώπη, δεδομένων των υγιών προοπτικών κερδοφορίας και των υψηλών δεικτών CET1 σε τράπεζες όπως η ΕΤΕ (2ο τρίμηνο 24 στο 18,3%), με τους επενδυτές να εκφράζουν ενίοτε ανησυχίες που συνδέονται με τα DTCs. Το τελευταίο διάστημα και οι ανακοινώσεις των ίδιων των τραπεζών σηματοδοτούν μια νέα φάση στις στρατηγικές επιστροφής κεφαλαίου. Η Πειραιώς ήταν η πρώτη που ανακοίνωσε μια αυξημένη καταβολή 35%/50% για 2024/25 με απόδοση 8%/11%, μαζί με μια εθελοντική επιτάχυνση στην απόσβεση των DTCs, η οποία χρησιμεύει ως απόδειξη της κεφαλαιακής άνεσης. Ανάλογη είναι η εικόνα για ΕΤΕ αλλά και Alpha Bank και Eurobank.

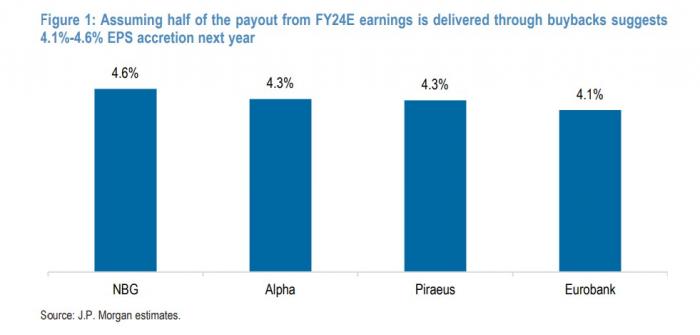

Εκτιμάται ότι οι επαναγορές θα αποτελέσουν κεντρικό μέρος της διανομής κεφαλαίου το επόμενο έτος. Στις τρέχουσες αποτιμήσεις, οι επαναγορές αποτελούν σαφές πλεονέκτημα -κάθε πληρωμή 10% με τη μορφή επαναγοράς μετοχών θα πρόσθετε 2,1% στα κέρδη ανά μετοχή του 2025 κατά μέσο όρο. Υποθέτοντας ότι η μισή πληρωμή από τα κέρδη του 2024 θα πραγματοποιηθεί μέσω επαναγορών, αυτό υποδηλώνει αύξηση των EPS κατά 4,1%-4,6% το επόμενο έτος.

Η μείωση των DTCs

Το ποσό των DTCs που μπορούν να χρησιμοποιούν οι τράπεζες κάθε χρόνο για να αντισταθμίσουν τις φορολογικές τους πληρωμές είναι προκαθορισμένο σύμφωνα με ένα πρόγραμμα σταδιακής απόσβεσης που διαρκεί έως το 2041. Κάθε χρόνο, το ποσό αυτό των DTCs εξέρχεται από τον ισολογισμό μέσω της γραμμής των φορολογικών εξόδων, αντισταθμίζοντας αυτό που διαφορετικά θα ήταν μια πληρωμή φόρου σε μετρητά.

Τα νέα σχέδια των τραπεζών δεν το αλλάζουν αυτό, οπότε δεν υπάρχει καμία επίπτωση στα αποτελέσματα χρήσεως, στον ισολογισμό ή στην κατάσταση ταμειακών ροών. Αντ' αυτού, οι τράπεζες σχεδιάζουν να αφαιρέσουν εθελοντικά ένα πρόσθετο ποσό DTCs από τα εποπτικά τους κεφάλαια, επιτρέποντας την πλήρη «διαγραφή» τους από το CET1 έως το 2034 (στην περίπτωση της Πειραιώς), πολύ νωρίτερα από το χρονοδιάγραμμα του ισολογισμού έως το 2041.

Από το 2034 και μετά, η δημιουργία κεφαλαίου επιταχύνεται (υπερβαίνοντας τη δημιουργία ιδίων κεφαλαίων), καθώς οι ταμειακές φορολογικές επιβαρύνσεις παραμένουν χαμηλές έως ότου αποσβεστούν όλα τα DTCs από τον ισολογισμό, χωρίς περαιτέρω αντίστοιχες μειώσεις από τα εποπτικά κεφάλαια. Βραχυπρόθεσμα, αυτή η συντηρητική προσέγγιση δεν αποφέρει οικονομικό όφελος στις τράπεζες, αλλά επιδεικνύει άνεση και βελτιώνει την αντιληπτή «ποιότητα» του κεφαλαίου, ενώ δεν βλέπουμε κανένα μειονέκτημα εάν διευκολύνει υψηλότερες πληρωμές.