Έχοντας αφήσει πίσω δύο μεγάλα placements (ΕΤΕ, Cenergy), που απορρόφησαν σε πολύ σύντομο διάστημα 900 εκατ. ευρώ από τη ρευστότητα της αγοράς, το ΧΑ θα προσπαθήσει αυτή την εβδομάδα να «σπάσει την γκίνια» των δέκα τελευταίων συνεδριάσεων, όπου καταγράφεται μόλις μία ανοδική, αυτή της Παρασκευής. Η μετοχή της Εθνικής, με τη δεσπόζουσα θέση που έχει πλέον στους δύο βασικούς δείκτες, εκτιμάται ότι θα αποτελέσει το βαρόμετρο της αγοράς.

Σε μια περίοδο, όπου οι αγοραστές εμφανίζονται επιλεκτικοί, αν όχι διστακτικοί, ενώ είναι προγραμματισμένες και άλλες συναλλαγές που θα απορροφήσουν ρευστότητα (σήμερα, για παράδειγμα, αναμένεται η έγκριση του ενημερωτικού δελτίου για την αύξηση της Attica Bank), η περίοδος ως τις αμερικανικές εκλογές δεν φαίνεται να προσφέρεται για... νίκες των αγοραστών. «Τα δεδομένα δεν δείχνουν ότι η κατάσταση αυτή οδεύει προς εκτόνωση καθώς η ουρά των αυξήσεων κεφαλαίων έχει ακόμα αρκετούς ενδιαφερόμενους που θα επιθυμούσαν να εκμεταλλευθούν το θετικό κλίμα στο εξωτερικό πριν τη διενέργεια των αμερικανικών εκλογών που θεωρείται ένας εν δυνάμει αστάθμητος παράγοντας», ανέφερε στην εβδομαδιαία ανάλυσή του ο Μάνος Χατζηδάκης της Beta.

Έτσι, η αντίδραση που σημειώθηκε την Παρασκευή, με άνοδο του Γενικού Δείκτη κατά 0,37%, δεν πείθει ότι μπορεί να αποτελέσει το σημείο εκκίνησης για μια ουσιαστική αλλαγή της δυναμικής της αγοράς. Πολύ περισσότερο, όταν δεν υπάρχουν άμεσα στον ορίζοντα πιθανοί ισχυροί καταλύτες, με μοναδική, ίσως, εξαίρεση την προγραμματισμένη την Παρασκευή αξιολόγηση της οικονομίας από τον οίκο S&P. Η Goldman Sachs είχε αναφέρει σε πρόσφατη ανάλυση ότι είναι πιθανή μια νέα αναβάθμιση, καθώς οίκος κρατά θετικό outlook στη βαθμολογία, όμως μένει να φανεί αν ο οίκος θα κάνει μια τόσο τολμηρή κίνηση, που θα άνοιγε ακόμη περισσότερο την ψαλίδα των βαθμολογιών σε σχέση με τον δεύτερο μεγάλο οίκο, τη Moody's, η οποία ακόμη δεν έχει αποδώσει την επενδυτική βαθμίδα στην Ελλάδα.

Κλειδί η μετοχή της Εθνικής

Στο νέο σκηνικό που διαμορφώνεται μετά το νέο placement μετοχών της Εθνικής, αναμφίβολα η πορεία της μετοχής της τράπεζας, που έκλεισε την Παρασκευή χαμηλότερα από τα 7,55 ευρώ του placement (στα 7,45 ευρώ) θα έχει καταλυτική επίδραση στη διαμόρφωση των ευρύτερων τάσεων.

Λόγω του μεγάλου free float μετά το placement, που φθάνει το 92%, η μετοχή της Εθνικής έχει πλέον τη μεγαλύτερη συμμετοχή στους δύο βασικούς χρηματιστηριακούς δείκτες, τον Γενικό και τον FTSE 25, παρότι η κεφαλαιοποίηση της τράπεζας είναι η τρίτη μεγαλύτερη στην αγορά, μετά την Coca Cola HBC και τη Eurobank.

Η πρώτη δεκάδα μετοχών του Γενικού Δείκτη, με βάση τη συμμετοχή τους στον Δείκτη, έχει ως εξής:

| Σύμβολο | % Στάθμισης | Χρημ/κή αξία | % Συμμετοχή |

| ΕΤΕ | 92 | 3.295.947.933,02 | 10,1066 |

| ΕΕΕ | 54 | 3.233.986.271,28 | 9,9166 |

| ΟΤΕ | 45 | 1.801.071.561,66 | 5,5227 |

| ΔΕΗ | 56 | 1.708.222.007,52 | 5,238 |

| ΟΠΑΠ | 52 | 1.655.246.516,28 | 5,0756 |

| ΠΕΙΡ | 82 | 1.598.807.304,61 | 4,9025 |

| ΜΠΕΛΑ | 81 | 1.547.097.400,16 | 4,744 |

| ΕΥΡΩΒ | 67 | 1.495.734.040,92 | 4,5865 |

| ΑΛΦΑ | 89 | 1.482.448.611,34 | 4,5457 |

| ΜΥΤΙΛ | 79 | 1.457.265.010,53 | 4,4685 |

Αντίστοιχα, η πρώτη δεκάδα του 25άρη έχει ως εξής:

| Σύμβολο | % Στάθμισης | Χρημ/κή αξία | % Συμμετοχή |

| ΕΤΕ | 92 | 4.548.911.585,02 | 10,4397 |

| ΕΕΕ | 54 | 4.463.393.692,60 | 10,2434 |

| ΕΥΡΩΒ | 67 | 4.128.677.233,42 | 9,4752 |

| ΠΕΙΡ | 82 | 3.793.614.154,58 | 8,7063 |

| ΜΥΤΙΛ | 79 | 3.713.884.165,55 | 8,5233 |

| ΑΛΦΑ | 89 | 3.073.164.819,26 | 7,0528 |

| ΟΠΑΠ | 52 | 3.036.586.827,55 | 6,9689 |

| ΟΤΕ | 45 | 2.950.965.393,74 | 6,7724 |

| ΜΠΕΛΑ | 81 | 2.808.110.154,05 | 6,4446 |

| ΔΕΗ | 56 | 2.490.028.800 | 5,7146 |

H Εθνική, έχοντας πλέον ποσοστά συμμετοχής στους δύο δείκτες που ξεπερνούν το 10% και συγκεντρώνοντας σταθερά το τελευταίο διάστημα τη μερίδα του λέοντος στις συναλλαγές, θα πρέπει να αρχίσει να κινείται ανοδικά, για να φθάσει και να ξεπεράσει την τιμή του placement, ώστε να δώσει το έναυσμα για μια ανοδική κίνηση ευρύτερα στην αγορά. «Δεν νοείται σε αυτή τη φάση ανοδική αντίδραση χωρίς την Εθνική», τονίζει χρηματιστής.

Ωστόσο, η συμπεριφορά της μετοχής το επόμενο διάστημα αποτελεί αίνιγμα. Τα επενδυτικά χαρτοφυλάκια που «φόρτωσαν» μετοχές στο placement προφανώς δεν έχουν λόγους να προχωρήσουν τώρα σε πρόσθετες τοποθετήσεις -ούτε βέβαια και να πουλήσουν με ζημιά.

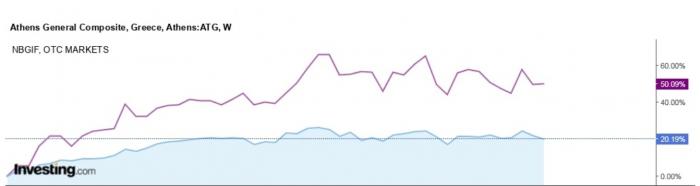

Από την άλλη, φαίνεται να υπάρχουν πωλητές που θέλουν να ρευστοποιήσουν κέρδη μετά την ξέφρενη άνοδο της μετοχής το τελευταίο δωδεκάμηνο: είναι χαρακτηριστικό ότι σε βάθος 12μήνου, η μετοχή της Εθνικής «γράφει» κέρδη της τάξεως του 50%, έναντι 20% για τον Γενικό Δείκτη (βλ. γράφημα). Επιπλέον, η μεγάλη διασπορά της μετοχής προϋποθέτει την εισροή επίσης μεγάλου ύψους κεφαλαίων για να την «κινήσουν».

Η υπεραπόδοση της ΕΤΕ έναντι του Γενικού Δείκτη σε βάθος 12μήνου

Οριακή η τεχνική εικόνα

Σε αυτό το περιβάλλον, το ζητούμενο για το ΧΑ αυτή την εβδομάδα θα ήταν να βελτίωνε κατά το δυνατόν την τεχνική του εικόνα, που βρίσκεται σε οριακό σημείο, σύμφωνα με τους αναλυτές. Όπως σημειώνει ο Μάνος Χατζηδάκης,

- Η τεχνική εικόνα του Γενικού Δείκτη δεν βελτιώθηκε την εβδομάδα που πέρασε διατηρώντας τον βηματισμό φθοράς προς τις 1.400 μονάδες. Η μικρή αντίδραση που καταγράφηκε την Παρασκευή αποδίδεται στην προσέγγιση της ζώνης στήριξης του Σεπτεμβρίου η οποία ωστόσο απλώς λειτούργησε ως επίπεδο απορρόφησης των πιέσεων. Ο Γενικός Δείκτης προσεγγίζει τον εκθετικό κινητό μέσο όρο των 200 ημερών στις 1.396 μονάδες, μια άκρως κομβική ζώνη για την μακροπρόθεσμη τάση με στενά χρονικά περιθώρια καθώς η πορεία του ΚΜΟ έχει ελαφρώς ανοδική κλίση. Η απλή εκδοχή του κινητού μέσου όρου βρίσκεται στο όριο της διάσπασης ενώ η απόσταση που χωρίζει πλέον τον εκθετικό κινητό μέσο από το Γενικό Δείκτη είναι μικρότερη του 2%.

- Η συνεχής δοκιμασία μιας ζώνης τιμών αδυνατίζει τις ιδιότητες στήριξης (ή αντίστασης) ενός επιπέδου και εφόσον χαθεί το επίπεδο θα θέσει σε αμφισβήτηση με φίλτρο δύο ημερών την μακροπρόθεσμη ανοδική τάση οδηγώντας σε αύξηση της μεταβλητότητας με πιθανό πέρας το προηγούμενο χαμηλό του φετινού Αυγούστου στις 1.320 μονάδες. Ως εκ τούτου ο σχηματισμός της πολύμηνης συσσώρευσης (Απρίλιος – Οκτώβριος) βρίσκεται σε μια πολύ οριακή καμπή με ορατό πλέον το ενδεχόμενο όλη αυτή η περίοδος να αποκτήσει χαρακτήρα διανομής.

Τα μηνύματα από τις διεθνείς αγορές

Σε ό,τι αφορά το διεθνές περιβάλλον, δεν φαίνεται να υπάρχουν καταλύτες που θα επηρέαζαν σημαντικά τις ροές επενδυτικών κεφαλαίων προς το ΧΑ, που ούτως ή άλλως εμφανίζεται εδώ και αρκετό καιρό να έχει αποσυνδεθεί από τις διεθνείς τάσεις, λόγω της ιδιαιτερότητας της συγκυρίας στην Ελλάδα.

Η αναμενόμενη, νέα μείωση επιτοκίων από την ΕΚΤ, την Πέμπτη, κατά 0,25% δεν προβλέπεται ότι θα προκαλέσει σημαντικές κινήσεις στις ευρωπαϊκές αγορές και, κατ' επέκταση, στο ΧΑ, καθώς ουσιαστικά έχει προεξοφληθεί από τη στιγμή που δημοσιεύθηκαν τα τελευταία στοιχεία για τον πληθωρισμό στην ευρωζώνη.

Στις αγορές, τον πρώτο λόγο θα έχουν αυτή την εβδομάδα οι εισηγμένες στη Νέα Υόρκη, καθώς αναμένεται «καταιγίδα» ανακοινώσεων αποτελεσμάτων. JP Morgan και Wells Fargo έκαναν την αρχή την Παρασκευή, με πολύ ικανοποιητικά αποτελέσματα, ενώ αυτή την εβδομάδα ακολουθούν, μεταξύ άλλων, οι Bank of America, Goldman Sachs, Citigroup, Johnson & Johnson, Abbot Laboratories, Morgan Stanley, Netflix, Blackstone, American Express και Procter & Gamble.

Αν τα αποτελέσματα κινηθούν σύμφωνα με τις προβλέψεις ή και καλύτερα, αυτό αναμένεται να επενεργήσει θετικά στο διεθνές επενδυτικό κλίμα. Από την άλλη πλευρά, βέβαια, οι όποιες προσδοκίες για μία ακόμη μεγάλη μείωση επιτοκίου από τη Fed φαίνεται ότι έχουν διαψευσθεί, μετά τα τελευταία στοιχεία για τον πληθωρισμό στις ΗΠΑ, που έδειξαν ότι κινήθηκε λίγο πάνω από τις εκτιμήσεις των αναλυτών.

Ο γεωπολιτικός κίνδυνος, την ίδια ώρα, παραμένει σταθερά στο προσκήνιο, καθώς εξακολουθεί να αναμένεται η απάντηση του Ισραήλ στην πυραυλική επίθεση του Ιράν. Η τιμή του πετρελαίου, πάντως, άρχισε την εβδομάδα με πτώση 1% στην Ασία, λόγω των φόβων για μειωμένη ζήτηση από την Κίνα, μετά την ανακοίνωση στοιχείων για χαμηλό πληθωρισμό και τις δηλώσεις Κινέζων αξιωματούχων το Σάββατο, που δεν έπεισαν τις αγορές για το εύρος των μέτρων στήριξης της οικονομίας.

Τα ρίσκα που δημιουργούν οι αμερικανικές εκλογές, εν τω μεταξύ, έρχονται όλο και πιο κοντά στα «ραντάρ» των αγορών, αν και ακόμη δεν έχουν ασκήσει σημαντική επιρροή στις επιλογές των επενδυτών. Για τις ευρωπαϊκές αγορές, ενδεχόμενη νίκη του Τραμπ θα έφερνε πίεση στις εξαγωγικές βιομηχανίες, τόνισε η Barclay's, καθώς στο πρόγραμμα του έχει εντάξει την επιβολή βαρύτατων δασμών. Η JP Morgan προειδοποίησε τους επενδυτές των αναδυόμενων αγορών να διατηρήσουν ουδέτερη επενδυτική στάση μέχρι να ξεκαθαρίσει το πολιτικό τοπίο στις ΗΠΑ.