Ύστερα από ένα εντυπωσιακό ράλι που είχε φέρει τα διεθνή χρηματιστήρια σε ιστορικά υψηλά, ο Αύγουστος του 2024 -και ιδιαίτερη η χθεσινή, «Μαύρη Δευτέρα»- βρίσκει τις αγορές παγιδευμένες σε Συμπληγάδες: Από τη μια πλευρά, πιέζονται από τις ενδείξεις σοβαρής οικονομικής επιβράδυνσης στις ΗΠΑ. Από την άλλη, παράγοντα – κλειδί για την ερμηνεία των πολύ ισχυρών πιέσεων που ασκούνται αποτελεί το ξέφρενο ράλι του ιαπωνικού γιεν, που ανατρέπει μια από τις σημαντικότερες κερδοσκοπικές στρατηγικές των τελευταίων ετών στις αγορές.

Η αναδίπλωση των επενδυτών μακριά από τις μετοχές και άλλες τοποθετήσεις ρίσκου έγινε με βίαιο τρόπο χθες, όμως αξίζει να σημειωθεί ότι μετά το πέρας των συναλλαγών στη Wall Street σημειώθηκε ισχυρή ανάκαμψη στα futures των αμερικανικών δεικτών: άνοδος 0,9% για τον S&P 500, 0,6% για τον Dow Jones και 1,2% για τον Nasdaq. Η εξέλιξη αυτή πιθανόν να δείχνει ότι η απότομη καθοδική κίνηση εξαντλεί τα όριά της.

Η μεγάλη χθεσινή πτώση δεν ήταν κεραυνός εν αιθρία. Από την αρχή του Αυγούστου τα χρηματιστήρια είχαν μπει σε πτωτική πορεία. Είναι χαρακτηριστικό ότι ο δείκτης MSCI World που αντανακλά τις κινήσεις στα διεθνή χρηματιστήρια, έχασε χθες 3,3%, ενώ από την αρχή του μήνα υποχωρεί κατά 6,7%. Από το ιστορικό υψηλό που είχε καταγράψει στις 7 Ιουλίου, υποχωρεί κατά 8% και βρίσκεται κοντά στο τεχνικό όριο της διόρθωσης (-10%).

Οι απώλειες, βεβαίως, ήταν πολύ διαφορετικές στις επί μέρους αγορές. Ο ιαπωνικός Nikkei 225 γκρεμίσθηκε κατά 13,5%, ενώ ο S&P 500 κατά 3% και ο Nasdaq κατά 3,7%. Καλύτερη ήταν η εικόνα στην Ευρώπη, με τον Stoxx 600 να υποχωρεί κατά 2,2%. Ο Γενικός Δείκτης στην Αθήνα «πλήρωσε», ίσως, το γεγονός ότι είχε τον Ιούλιο μια από τις καλύτερες αποδόσεις διεθνώς και υποχώρησε κατά 6,27%, με την πίεση των ρευστοποιήσεων να εντοπίζεται στον τραπεζικό κλάδο (-7,56%), που είναι και ο πλέον ευαίσθητος στις αλλαγές του διεθνούς μακροοικονομικού περιβάλλοντος. Το bitcoin, που οι θιασώτες του υποστήριζαν ότι θα προστάτευε τους επενδυτές από πιθανή πτώση στα χρηματιστήρια, κινήθηκε πολύ χειρότερα από τις μετοχές, με διψήφιες απώλειες όλη την ημέρα, που περιορίσθηκαν σε 6% χθες το βράδυ.

Παρότι το γεωπολιτικό ρίσκο είναι αυξημένο, με το Ιράν να προαναγγέλλει επίθεση στο Ισραήλ, αλλά να διευκρινίζει ότι δεν επιδιώκει γενικευμένο πόλεμο, αυτό δεν είχε ιδιαίτερη αντανάκλαση στα χρηματιστήρια. Όλη την ημέρα χθες, τα προθεσμιακά συμβόλαια του brent διαπραγματεύονταν με πτώση, καθώς η αγορά αξιολογούσε πρωτίστως τον κίνδυνο μείωσης της ζήτησης από μια οικονομική επιβράδυνση στις ΗΠΑ και μόνο το βράδυ κάλυψαν αυτές τις απώλειες και διαπραγματεύονταν στα 77 δολ. το βαρέλι, έχοντας υποχωρήσει νωρίτερα ως τα 75 δολ.

Φόβοι για ύφεση στις ΗΠΑ: Τι πραγματικά συμβαίνει

Ο Αύγουστος άρχισε πολύ άσχημα για τις αγορές, με την ανακοίνωση των στοιχείων για την αμερικανική αγορά εργασίας, που ξύπνησαν φόβους για ύφεση. Σε μικροοικονομικό επίπεδο, είχαν προηγηθεί οι ανακοινώσεις αποτελεσμάτων από τους αμερικανικούς τεχνολογικούς κολοσσούς, που ήταν μεν ικανοποιητικά, αλλά δεν έπεισαν τους επενδυτές ότι δικαιολογούνται οι υψηλές προσδοκίες για την Τεχνητή Νοημοσύνη, που είχαν προκαλέσει το ξέφρενο ράλι των τεχνολογικών μετοχών. Όμως, αναλυτές επισημαίνουν ότι όλα αυτά δεν θα είχαν προκαλέσει μια τόσο σοβαρή παγκόσμια «βουτιά» στις αγορές, αν δεν υπήρχε ο παράγοντας του ιαπωνικού γεν και το μαζικό κλείσιμο θέσεων carry trade.

Οι φόβοι για ύφεση στις ΗΠΑ, σε μια οικονομία που «έτρεχε» με ρυθμό 2,8% έως τώρα φαίνονται υπερβολικοί. Η αγορά εργασίας δημιούργησε τον Ιούλιο 114.000 νέες θέσεις εργασίας, ενώ οι προβλέψεις των αναλυτών αναφέρονταν σε 175.000 θέσεις. Το ποσοστό της ανεργίας ανέβηκε στο 4,3%.

Αμέσως οι οικονομολόγοι είδαν ότι έχει εφαρμογή ο κανόνας που δημιούργησε η Κλόντια Σαμ, πρώην στέλεχος της Fed: Αν ο κινητός μέσος όρος της ανεργίας το προηγούμενο τρίμηνο είναι τουλάχιστον κατά μισή μονάδα μεγαλύτερος από τον χαμηλότερο κινητό μέσο όρο κάποιου τριμήνου του προηγούμενου έτους, αυτό αποτελεί προαναγγελία επερχόμενης ύφεσης.

Νέες θέσεις εργασίας κατά μήνα και κινητός μέσος όρος τριών μηνών

Όμως, ακόμη και η ίδια η Κλόντια Σαμ, που επινόησε έναν κανόνα που έχει αποδειχθεί ως τώρα αξιόπιστος, τόνισε, μιλώντας στο CNBC, ότι υπάρχει μεν μια κίνηση της οικονομίας προς την ύφεση, αλλά αυτό δεν σημαίνει ότι θα φθάσει στην ύφεση, αφού η Fed έχει ακόμη πολλά περιθώρια να μειώσει τα επιτόκια για να αποτρέψει αυτή την εξέλιξη.

Ακριβώς αυτό προβλέπουν και οι περισσότεροι αναλυτές, αλλά και η αγορά, όπως φαίνεται από τις κινήσεις στα swaps επιτοκίων: η Fed πιθανότατα θα παρέμβει δυναμικά, ακόμη και πριν από την προγραμματισμένη συνεδρίασή της, τον Σεπτέμβριο, για να χαλαρώσει τη νομισματική πολιτική και να δώσει ώθηση στην οικονομία, ώστε να αποφευχθεί μια ύφεση.

Η Jefferies σημείωνε χθες ότι ήδη η αγορά προεξοφλεί μια σωρευτική μείωση του βασικού επιτοκίου της Fed κατά 116 μονάδες βάσης, ενώ προηγουμένως περίμενε μείωση κατά 86 μ.β. Μάλιστα, ο αμερικανικός οίκος τόνιζε ότι η Fed μπορεί να παρέμβει πριν την προγραμματισμένη συνεδρίαση, κάτι που είχε συμβεί τελευταία φορά τον Μάρτιο του 2020, εν μέσω πανδημίας.

Στο ίδιο κλίμα, η UBS προέβλεπε ότι η Fed θα προχωρήσει συνολικά σε μειώσεις επιτοκίων κατά 100 μονάδες βάσης ως το τέλος του έτους, αρχίζοντας με μια μείωση κατά 50 μ.β. τον Σεπτέμβριο, ενώ έως τώρα η ελβετική τράπεζα περίμενε συνολική μείωση μόνο κατά 50 μ.β.

Ουσιαστικά, κοινή αντίληψη των αναλυτών είναι ότι για άλλη μια φορά θα λειτουργήσει στις αγορές το λεγόμενο “Fed put”, δηλαδή η κεντρική τράπεζα θα καταφέρει τελικά με τις παρεμβάσεις της να επαναφέρει σε ανοδική τροχιά το χρηματιστήριο. Αναμφίβολα θα υπάρξει μεταβλητότητα το επόμενο διάστημα, καθώς τα νέα δεδομένα οδηγούν τους επενδυτές να μειώσουν το ρίσκο στα χαρτοφυλάκιά τους και να πάρουν από το τραπέζι κάποια από τα μεγάλα κέρδη του μεγάλου ράλι, όμως οι τιμές των μετοχών αναμένεται ότι θα βρουν ένα σημείο ισορροπίας χαμηλότερα και από αυτό θα αρχίσει η επιστροφή των αγοραστών.

Η «νάρκη» του γιεν

Αυτό που έκανε μια αναμενόμενη -και προαναγγελθείσα από πολλούς αναλυτές- χρηματιστηριακή κάμψη να μοιάζει με παγκόσμιο κραχ ήταν μια μεγάλη ανατροπή που ήλθε από την Ιαπωνία. Η απότομη εκτίναξη του γιεν και η ξαφνική σκληρή στάση της Τράπεζας της Ιαπωνίας στη νομισματική πολιτική έχουν προκαλέσει μια αποσταθεροποιητική, παγκόσμια κίνηση κεφαλαίων, που φαίνεται ότι δεν έχει ολοκληρωθεί και θα συνεχίσει να αυξάνει τη μεταβλητότητα στα χρηματιστήρια.

Τα τελευταία χρόνια, όπως εύστοχα επισήμαινε χθες σε ένα σημείωμά του ο επικεφαλής αναλυτής συναλλάγματος της Societe Generale, Κιτ Τζουξ, στήθηκε το «μεγαλύτερο carry trade που έχει δει ο κόσμος». Πρόκειται για μια πολύ συνηθισμένη επενδυτική στρατηγική, όπου ένας επενδυτής δανείζεται σε ένα ασθενές νόμισμα με χαμηλά επιτόκια για να επενδύσει σε ένα νόμισμα με μεγαλύτερα επιτόκια, συχνά τοποθετώντας κεφάλαια και σε επενδύσεις υψηλού ρίσκου.

Το «μεγαλύτερο carry trade που έχει δει ο κόσμος» είναι αυτό που έστησαν επενδυτές σε γιεν και δολάριο τα τελευταία χρόνια, έχοντας τη βεβαιότητα ότι το γιεν θα παραμείνει ένα νόμισμα ασθενές και με μηδενικά επιτόκια, ενώ το δολάριο έδινε ευκαιρίες τοποθετήσεων με υψηλότερη απόδοση, όπως τα αμερικανικά ομόλογα, ή και με εξαιρετικά υψηλή απόδοση, όπως οι αμερικανικές μετοχές, με πρώτες βέβαια τις τεχνολογικές.

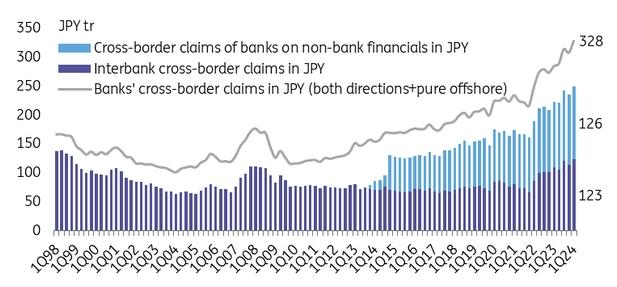

Κανείς δεν μπορεί να υπολογίσει με ακρίβεια πόσες θέσεις και σε ποια assets έχουν ανοίξει με δανεισμό σε γιεν, όμως τα στοιχεία για τα διασυνοριακά δάνεια που έχουν χορηγηθεί από τις ιαπωνικές τράπεζες παραπέμπουν, όντως, σε ένα γιγαντιαίο carry trade, αν και δεν σημαίνει ότι όλα αυτά τα δάνεια έχουν χρησιμοποιηθεί για κερδοσκοπικές κινήσεις στις αγορές.

Όπως επισημαίνουν οι αναλυτές της ολλανδικής τράπεζας ING, τα στοιχεία της Τράπεζας Διεθνών Διακανονισμών (BIS) δείχνουν ότι τα δάνεια που χορήγησαν οι ιαπωνικές τράπεζες εκτός Ιαπωνίας έφθασαν τα 328 τρισ. γιεν (2,2 τρισ. δολ.) στο τέλος του φετινού πρώτου τριμήνου, μια αύξηση κατά 52% σε σχέση με τα τέλη του 2021, δηλαδή κατά 742 δισ. δολ. Ένα μέρος αυτού του μεγάλου ποσού άτοκων δανείων σε γιεν έχει χρησιμοποιηθεί για το άνοιγμα κερδοσκοπικών θέσεων στις ΗΠΑ, αλλά και σε άλλες αγορές (ακόμη και bitcoin αγόραζαν πολλοί με δανεικά γιεν, εξού και η μεγάλη του πτώση χθες).

Όπως φαίνεται στο γράφημα της ING (γαλάζιες μπάρες) όλο και περισσότερα διασυνοριακά δάνεια σε γιεν δίνονταν τα τελευταία χρόνια όχι μόνο σε τράπεζες, αλλά και σε χρηματοπιστωτικές εταιρείες εκτός τραπεζικού τομέα, δηλαδή, μεταξύ άλλων, και σε επενδυτικά/κερδοσκοπικά funds.

Διασυνοριακά δάνεια σε γιεν προς τράπεζες και σε μη τραπεζικές χρηματοπιστωτικές εταιρείες

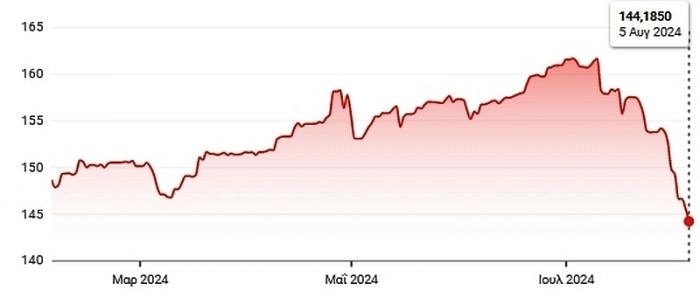

Όπως τονίζει ο Τζουξ της Societe General, η αναδίπλωση πολλών θέσεων στις αγορές που έχουν ανοίξει με carry trade στο γιεν αναπόφευκτα οδηγεί στο να… «σπάσουν μερικά κεφάλια». Οι επενδυτές που ακολουθούσαν αυτή την πρακτική διαπιστώνουν τις τελευταίες εβδομάδες ότι αρχίζει να γίνεται λιγότερο αποδοτική, καθώς το γιεν, έχει ακολουθήσει μια σπάνια ανοδική πορεία έναντι του δολαρίου, κερδίζοντας περίπου 11% από τις 10 Ιουλίου.

Χθες, το δολάριο έπεσε ως τα 142 γιεν, κοντά στο σημείο των 140 γιεν που θεωρείται κρίσιμο από τους αναλυτές, αλλά ανέκαμψε το βράδυ στα 144 γιεν.

Η «βουτιά» του δολαρίου έναντι του γιεν

Όσο το γιεν ενισχύεται, τόσο γίνεται ακριβότερη η αποπληρωμή των δανείων που έχουν χορηγηθεί για κερδοσκοπικές κινήσεις, γι’ αυτό και ήδη από τον περασμένο μήνα πολλοί επενδυτές άρχισαν να κλείνουν αυτές τις θέσεις. Η κατάσταση, όμως, έγινε χειρότερη την περασμένη εβδομάδα, με την απόφαση της Τράπεζας της Ιαπωνίας να αυξήσει από το μηδέν στο 0,25% το βασικό της επιτόκιο, ανακοινώνοντας παράλληλα ότι θα μειώσει στο μισό τις αγορές ομολόγων στο προσεχές μέλλον, δείχνοντας ότι έχει αποφασίσει να ακολουθήσει πολύ πιο αυστηρή στάση από όσο ανέμεναν οι αγορές. Αυτό επιδείνωσε ακόμη περισσότερο τη θέση όσων κερδοσκοπούν με carry trade στο γιεν και επιτάχυνε την αναδίπλωσή τους στις αγορές.

Ακόμη χειρότερο, βέβαια, είναι να γίνεται ακριβότερο το δάνειο όταν τα assets που έχει αγοράσει ένας επενδυτής υποχωρούν, όπως συμβαίνει τις τελευταίες ημέρες. Το αποτέλεσμα είναι να επιταχύνεται το κλείσιμο θέσεων και να ανοίγει ένας φαύλος κύκλος ρευστοποιήσεων στις αγορές. Πολλοί αναλυτές δεν αποκλείουν να υπάρχουν σήμερα hedge funds που έχουν βρεθεί σε πολύ δύσκολη θέση από τις απώλειες του carry trade και να υποχρεώνονται από τους πιστωτές τους να ρευστοποιήσουν ατάκτως για να καλύψουν τα δάνεια.

Το νέο σημείο ισορροπίας και η κρίσιμη 14η Αυγούστου

Πάντως, παρά τους κραδασμούς που προκαλεί στις αγορές το «ξήλωμα» μεγάλων θέσεων carry trade, αναλυτές εκτιμούν ότι τελικά θα βρεθεί ένα σημείο ισορροπίας, εφόσον σταματήσει η εκρηκτική άνοδος του γιεν, κάτι που φάνηκε να συμβαίνει ήδη στις χθεσινές συναλλαγές.

Όπως εξηγούν, η διαφορά επιτοκίων δολαρίου – γιεν δεν παύει να είναι πολύ μεγάλη και αφήνει περιθώρια να διατηρηθούν στρατηγικές carry trade. Όπως δήλωσε ο Εντ Ρότζερς της Rogers Investment Advisors στο CNBC, το carry trade στο γιεν «δεν έχει πεθάνει ακόμη». Ο ίδιος ανέφερε ότι σίγουρα θα υπάρξει ένας παροδικός πανικός, αλλά υπάρχει ακόμη σημαντική διαφορά επιτοκίων που μπορούν να εκμεταλλευθούν οι επενδυτές.

Σύμφωνα με την επικρατέστερη ερμηνεία των εξελίξεων, η παγκόσμια «βουτιά» στα χρηματιστήρια δεν φαίνεται ότι θα οδηγήσει σε μια ανεξέλεγκτη καθοδική πορεία, αλλά σε μια αναπροσαρμογή των αποτιμήσεων, που θα δημιουργήσει νέα σημεία εισόδου για τους αγοραστές. Από τεχνική άποψη, ορισμένα κρίσιμα όρια για τον σημαντικότερο δείκτη, τον S&P 500, δεν έχουν ακόμη ξεπερασθεί. Ακόμη και μετά τη χθεσινή πτώση κατά 3%, ο S&P 500 χάνει 8,5% από το ιστορικό του υψηλό, άρα τεχνικά δεν έχει μπει ακόμη σε έδαφος διόρθωσης (-10% και περισσότερο).

Αναλυτές επισημαίνουν ότι η μεταβλητότητα θα διατηρηθεί βραχυπρόθεσμα και το πιο κρίσιμο σημείο για τη διαμόρφωση της τάσης θα είναι η ανακοίνωση των στοιχείων για τον Δείκτη Τιμών Καταναλωτή στις ΗΠΑ τον Ιούλιο, που αναμένεται στις 14 Αυγούστου.

Όπως επισημαίνει η Jefferies, αν ο πυρήνας του πληθωρισμού σημειώσει μεταβολή σε μηνιαία βάση πάνω από 0,3%, που είναι η μέση πρόβλεψη των αναλυτών, αυτό θα δυσκολέψει πολύ τις κινήσεις της Fed τον Σεπτέμβριο για τη μείωση των επιτοκίων και «θα επικρατήσει χάος στις αγορές». Αντίθετα, αν η καταγραφή είναι μικρότερη από 0,3%, θα μπορούσε να αρχίσει ένα ράλι, με τους επενδυτές να προεξοφλούν μεγάλες μειώσεις από τη Fed τον Σεπτέμβριο.