Ισχυρή ήταν η ζήτηση για την επανέκδοση των δύο ομολόγων στην οποία προχώρησε σήμερα ο ΟΔΔΗΧ, με τις συνολικές προσφορές να ξεπερνούν το επίπεδο των 1,3 δισ. ευρώ, ενώ το ελληνικό Δημόσιο άντλησε το ποσό των 400 εκατ. ευρώ.

Για το ομόλογο με λήξη στις 15 Ιουνίου 2033 η απόδοση υποχώρησε στο 3,32% από 3,76% που ήταν κατά την αρχική έκδοση, ενώ γι' αυτό με λήξη στις 15 Ιουνίου 2028 διαμορφώθηκε στο 2,85% από 2,72%.

Σύμφωνα με την ανακοίνωση του οργανισμού:

Ομόλογο με λήξη στις 15 Ιουνίου 2033

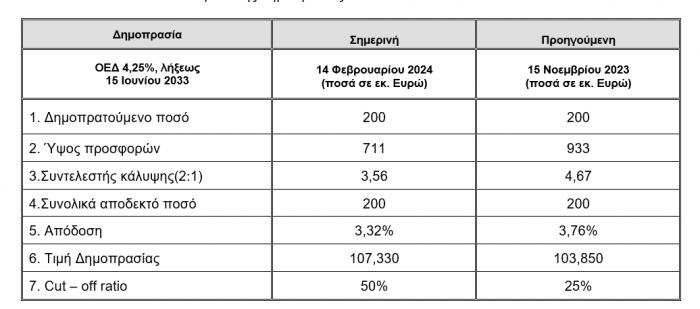

Σήμερα διενεργήθηκε επανέκδοση μέσω δημοπρασίας Ελληνικών τίτλων 4,25%, λήξεως 15 Ιουνίου 2033, ύψους 200 εκατομμυρίων Ευρώ. Η δημοπρασία πραγματοποιήθηκε μέσω των Βασικών Διαπραγματευτών Αγοράς (Primary Dealers). Οι συνολικές προσφορές ανήλθαν σε 711 εκατ. Ευρώ και η ημερομηνία διακανονισμού είναι η Τετάρτη 21 Φεβρουαρίου 2024.

Ακολουθούν τα αποτελέσματα της δημοπρασίας:

Ομόλογο με λήξη στις 15 Ιουνίου 2028

Σήμερα διενεργήθηκε επανέκδοση μέσω δημοπρασίας Ελληνικών τίτλων 3,875%, λήξεως 15 Ιουνίου 2028, ύψους 200 εκατομμυρίων Ευρώ. Η δημοπρασία πραγματοποιήθηκε μέσω των Βασικών Διαπραγματευτών Αγοράς (Primary Dealers). Οι συνολικές προσφορές ανήλθαν σε 623 εκατ. Ευρώ και η ημερομηνία διακανονισμού είναι η Τετάρτη 21 Φεβρουαρίου 2024.

Ακολουθούν τα αποτελέσματα της δημοπρασίας: