Σε αναβάθμιση των τιμών – στόχων για τις τράπεζες, με εκτίμηση ότι η ανοδική τους πορεία θα συνεχιστεί και το 2024, προχωρά η Euroxx, βλέποντας περιθώριο ανόδου έως και 58% σε σύγκριση με τα τρέχοντα επίπεδα. Κορυφαίες επιλογές είναι η Τράπεζα Πειραιώς και η Eurobank.

Οι νέες τιμές – στόχοι είναι:

- Alpha Bank: Στα 2,40 ευρώ η τιμή – στόχος (από 2,40 ευρώ πριν), με σύσταση «overweight» και περιθώριο ανόδου 53%.

- Eurobank: Στα 2,50 ευρώ η τιμή – στόχος (από 2,30 ευρώ πριν), με σύσταση «overweight» και περιθώριο ανόδου 54%.

- Εθνική Τράπεζα: Στα 9,40 ευρώ η τιμή – στόχος (από 8,50 ευρώ πριν), με σύσταση «overweight» και περιθώριο ανόδου 44%.

- Τράπεζα Πειραιώς: Στα 5,30 ευρώ η τιμή – στόχος (από 4,60 ευρώ πριν), με σύσταση «overweight» και περιθώριο ανόδου 58%.

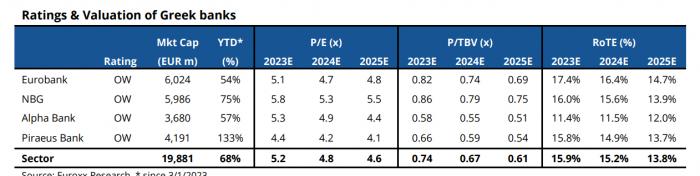

Όπως τονίζεται στην έκθεση οι ελληνικές τράπεζες διαπραγματεύονται κατά μέσο όρο με P/E κάτω από 5,0x και 0,7x P/TBV για το 2024E με βιώσιμο ROTE >13%. Οι αποτιμήσεις εξακολουθούν να είναι πολύ φθηνές για ένα τραπεζικό σύστημα που έχει τη δυνατότητα να αναπτυχθεί σε υψηλά μονοψήφια επίπεδα, είναι καλά κεφαλαιοποιημένο και θα επιστρέψει σε σταθερά μερίσματα και επαναγορές από το 2024E και μετά (με αποδόσεις που θα μπορούσαν να ξεπεράσουν το 5,0%).

Υπάρχουν περιθώριο ανόδου >50% από τα τρέχοντα επίπεδα τιμών των μετοχών, ενώ η αναβάθμιση των τιμών – στόχων αλλά και των εκτιμήσεων για την πορεία των κερδών, βασίζεται σε δεδομένα τα οποία συνυπολογίζουν τη μείωση του Επιτοκίου Διευκόλυνσης Καταθέσεων της ΕΚΤ σε περίπου 2,0% έως το 2025 (μείωση κατά 200 μ.β. από τα τρέχοντα επίπεδα), αύξηση του μείγματος προθεσμιακών καταθέσεων σε 35% το 2024 (από περίπου 24% τον Σεπτέμβριο του 2023) και σωρευτική μείωση των επιτοκιακών περιθωρίων (NIMs) κατά 35-40 μονάδες βάσης.

Οι αντισταθμιστικοί παράγοντες για τη μείωση των επιτοκίων είναι η αύξηση των δανείων (7- 8% ετησίως), η βελτίωση των εσόδων από τίτλους, η υψηλή μονοψήφια αύξηση των αμοιβών και το χαμηλότερο κόστος κινδύνου (πιο κοντά στις 50-60 μ.β. έως το 2025E από 80 μ.β. το 2023E). Οι παράγοντες αυτοί θα επιτρέψουν στις τράπεζες να διατηρήσουν, κατά την περίοδο πρόβλεψής μας, τα επίπεδα ρεκόρ κερδοφορίας του 2023E.

Οι πολλαπλασιαστές P/E βρίσκονται σε έκπτωση περίπου 25-30% σε σχέση με τις αντίστοιχες ευρωπαϊκές τράπεζες (δείκτης SX7E). Σύμφωνα με τους αναλυτές, αυτό δεν δικαιολογείται ενόψει του ανώτερου ROTE (>13% έναντι εύρους 10-11% για τον SX7E), της υψηλότερης πιστωτικής ανάπτυξης, των ισχυρών κεφαλαιακών δεικτών και της επανέναρξης της διανομής μερισμάτων. Στη σειρά κατάταξης, η Τρ. Πειραιώς ξεχωρίζει, καθώς εξακολουθεί να ξεχωρίζει από πλευράς αποτίμησης, καθώς διαπραγματεύεται με ακραίο discount 30-40% σε σχέση με τις ευρωπαϊκές τράπεζες. Η Eurobank είναι επίσης μία από τις κορυφαίες επιλογές, καθώς εκτιμάται ότι η αγορά δεν έχει αποτιμήσει πλήρως την προσθήκη αξίας από την εξαγορά της Ελληνικής Τράπεζας.

Οι εκτιμήσεις της Euroxx για τις τράπεζες