Με δείκτη κεφαλαιακής επάρκειας σημαντικά μειωμένο, αλλά πάνω από τα ελάχιστα εποπτικά όρια, θα βγουν από την κρίση της πανδημίας οι ελληνικές τράπεζες, όπως εκτιμά το Διεθνές Νομισματικό Ταμείο σε νέα έκθεσή του για τις επιπτώσεις της πανδημίας στις ευρωπαϊκές τράπεζες, η οποία περιλαμβάνει και ένα stress test των τραπεζών με βάση τις εκτιμώμενες πιέσεις που θα δεχθούν.

Το γενικό συμπέρασμα του Ταμείου είναι ότι η πανδημία θα προκαλέσει μεν σοβαρή πίεση στο τραπεζικό σύστημα της Ευρώπης, αλλά οι τράπεζες έχουν αρκετά μεγάλα κεφαλαιακά αποθέματα για να αντιπαρέλθουν τις απώλειες. «Παρά τη σημαντική μείωση των δεικτών, οι τράπεζες παραμένουν σε γενικές γραμμές ανθεκτικές στο σοκ», υπογραμμίζουν οι αναλυτές του ΔΝΤ.

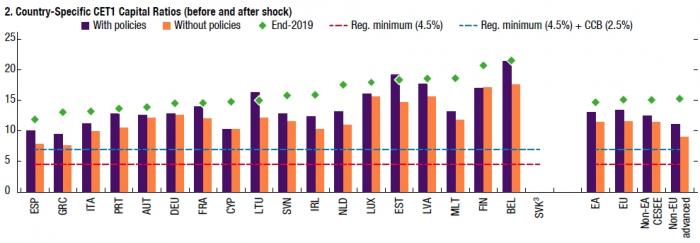

Όπως φαίνεται στο γράφημα, όπου παρουσιάζονται συνοπτικά τα ευρήματα του ελέγχου του ΔΝΤ στις ευρωπαϊκές τράπεζες, οι ελληνικές, μετά τις ισπανικές, θα έλθουν πιο κοντά στα ελάχιστα εποπτικά όρια για τον βασικό δείκτη κεφαλαιακής επάρκειας. Με πράσινο χρώμα απεικονίζεται η θέση τους το 2019, πριν το ξέσπασμα της κρίσης, ενώ η μπλε μπάρα δείχνει την εκτίμηση για το δείκτη CET1 μετά το σοκ και υπολογιζόμενων των μέτρων πολιτικής που έχουν ληφθεί από τις αρχές για να μετριασθούν οι συνέπειες της πανδημίας. Όπως φαίνεται, ο δείκτης παραμένει σε αρκετά ασφαλή απόσταση από το εποπτικό όριο του 7% και σε ακόμη μεγαλύτερη απόσταση από το ελάχιστο όριο του 4,5%. Ισπανικές, ελληνικές, ιταλικές και πορτογαλικές τράπεζες βρίσκονται στην πρώτη γραμμή των πιέσεων, λόγω της έκθεσής τους σε κλάδου που δέχθηκαν πλήγμα από την πανδημία, ενώ, στον αντίποδα, υπάρχουν τράπεζες, όπως του Βελγίου, που ξεπερνούν το σοκ ουσιαστικά χωρίς πλήγμα στα κεφάλαιά τους.

Το stress test από το ΔΝΤ

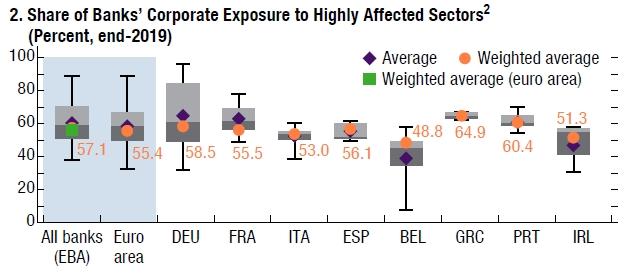

Όπως φαίνεται σε άλλο γράφημα της έκθεσης του Ταμείου, οι ελληνικές τράπεζες έχουν με διαφορά το μεγαλύτερο βαθμό έκθεσης σε κλάδους που επηρεάζονται έντονα από την πανδημία. Το ποσοστό των δανείων σε αυτούς τους κλάδους φθάνει το 64,9% και είναι το υψηλότερο στην Ευρώπη, ενώ ακολουθούν οι πορτογαλικές τράπεζες με 64,9%. Κατά μέσο, το ποσοστό αυτό φθάνει το 55,4% στις τράπεζες της ευρωζώνης και το 57,1% στο σύνολο των τραπεζών της Ευρώπης που βρίσκονται στην «ομπρέλα» της Ευρωπαϊκής Τραπεζικής Αρχής.

Ποσοστά δανείων σε κλάδους με υψηλή επιβάρυνση από την πανδημία

Στα βασικά συμπεράσματά του, το ΔΝΤ υπογραμμίζει ότι η πανδημία COVID-19 προκαλεί σοβαρό κοινωνικό και οικονομικό πλήγμα στην Ευρώπη. Όπως σημειώνει, ενώ οι ευρωπαϊκές τράπεζες έχουν αυξήσει σημαντικά τα κεφαλαιακά τους αποθέματα ασφαλείας με την πάροδο των ετών, πολλές υποφέρουν από χρόνια χαμηλή κερδοφορία λόγω αναποτελεσματικών δομών κόστους, συμπιεσμένων καθαρών περιθωρίων επιτοκίου και του στοκ μη εξυπηρετούμενων δανείων που άφησε η παγκόσμια χρηματοπιστωτική κρίση και η ευρωπαϊκή κρίση χρέους.Τώρα, οι ευρωπαϊκές τραπεζες βρίσκονται σε μεγάλο βαθμό εκτεθειμένες σε οικονομικούς τομείς που έχουν πληγεί σοβαρά από την πανδημία.

Η ανάλυση του ΔΝΤ αξιολογεί τις επιδράσεις στις τράπεζες από την πανδημία, λαμβάνοντας υπόψη τα μέτρα πολιτικής που έχουν ενεργοποιήσει οι αρχές για να μετριάσουν τις επιδράσεις. Τα βασικά αποτελέσματα δείχνουν ότι, παρά τη σημαντική μείωση των δεικτών οι τράπεζες παραμένουν σε γενικές γραμμές ανθεκτικές στο σοκ, όπως τονίζει το Ταμείο. Ενώ δεν υπάρχει συγκεντρωτικό κεφαλαιακό έλλειμμα σε σχέση με την ελάχιστη απαίτηση προληπτικής εποπτείας, πάντως, ορισμένες από τις μεγαλύτερες τράπεζες της ευρωζώνης ενδέχεται να αντιμετωπίσουν δυσκολίες και να χρειασθεί να αντλήσουν κεφάλαια με εκδόσεις υβριδικών τίτλων.

Τα δεδομένα, όπως σημειώνει το Ταμείο, αποκαλύπτουν σημαντικές διαφορές μεταξύ των χωρών, ενώ τα μέτρα πολιτικής μπορούν να περιορίσουν σημαντικά τη σχέση μεταξύ του μακροοικονομικού σοκ και της κεφαλαιακής επάρκειας των τραπεζών.

Πολλά για τις τράπεζες θα εξαρτηθούν από το βαθμό ανάκαμψης της οικονομίας φέτος. Σε ένα δυσμενές σενάριο, όπως τονίζει το ΔΝΤ, με βραδύτερη ανάκαμψη το 2021, η διάβρωση του κεφαλαίου θα ήταν πιο έντονη, ειδικά εάν η απόσυρση μέτρων στήριξης αυξήσει τον κίνδυνο αθέτησης υποχρεώσεων. Σε αυτή την περίπτωση, θα διπλασιασθεί ο αριθμός των τραπεζών που ενδεχομένως να αντιμετωπίσουν ισχυρή πίεση στα κεφάλαια και θα έχουν δυσκολίες στην άντληση χρηματοδότησης.

Οι συστάσεις του Ταμείου στις αρχές

Με βάση τα αποτελέσματα των ελέγχων, το ΔΝΤ συνιστά στις ευρωπαϊκές αρχές:

- Να διατηρήσουν σε ισχύ μέτρα στήριξης των δανειοληπτών, όπως ελάφρυνση αποπληρωμής χρέους ή μορατόριουμ, πιστωτικές εγγυήσεις και άμεση στήριξη των επιχειρήσεων, μέχρι να εδραιωθεί η οικονομική ανάκαμψη. Πάντως, καθώς η οικονομία θα αναπτύσσεται, θα πρέπει και τα κριτήρια επιλεξιμότητας των μέτρων στήριξης να γίνουν καλύτερα στοχευμένα και να απευθύνονται σε βιώσιμες επιχειρήσεις και ευάλωτα νοικοκυριά. Επίσης, πρέπει να αποφεύγεται η υποστήριξη επιχειρήσεων «ζόμπι».

- Αποσαφήνιση εποπτικών οδηγιών σχετικά με τη διαθεσιμότητα και τη διάρκεια της κεφαλαιακής ελάφρυνσης, κατά τρόπον ώστε οι τράπεζες να μη χρειασθεί να περικόψουν απότομα το δανεισμό. Οι περιορισμοί πληρωμών μερισμάτων και επαναγοράς μετοχών, θα πρέπει να διατηρούνται έως ότου εδραιωθεί η ανάκαμψη.

- Ενόψει του ενδεχομένου να αυξηθούν οι πτωχεύσεις και οι αθετήσεις πληρωμών μετά τη λήξη των μέτρων στήριξης, θα πρέπει οι ευρωπαϊκές αρχές να αξιοποιήσουν τον έλεγχο προσομείωσης ακραίων καταστάσεων (stress test) που θα ολοκληρωθεί τον Ιούλιο για να προχωρήσουν, όπου απαιτείται, σε προληπτικές ανακεφαλαιοποιήσεις τραπεζών.

- • Αντιμετώπιση της διαρθρωτικά χαμηλής κερδοφορίας των τραπεζών: οι αυξανόμενες απομειώσεις και προβλέψεις πιστωτικού κινδύνου θα επιδεινώσουν το προϋπάρχον πρόβλημα των πολύ χαμηλών ποσοστών απόδοσης ενεργητικού των ευρωπαϊκών τραπεζών, περιορίζοντας την ικανότητα των τραπεζών να αποκαθιστούν οργανικά τα κεφαλαιακά αποθέματα ασφαλείας. Οι τράπεζες θα πρέπει να ενισχύσουν τα εκτός τόκων έσοδά τους και να βελτιώσουν τις δομές κόστους. Αν και πολλές τράπεζες έχουν αρχίσει να επενδύουν στην υιοθέτηση ψηφιακών τεχνολογιών για τον εξορθολογισμό των λειτουργιών, αυτό είναι πιθανό να αυξήσει βραχυπρόθεσμα το λειτουργικό κόστος. Περαιτέρω εσωτερική και διασυνοριακή ενοποίηση θα μπορούσε να βελτιώσει την αποτελεσματικότητα των τραπεζών, ενώ παράλληλα θα διευκόλυνε την αποτελεσματικότερη κατανομή κεφαλαίου και ρευστότητας εντός των τραπεζικών ομίλων.