Βέβαιη ότι το ελληνικό χρέος θα συνεχίσει να αποκλιμακώνεται, παρά τα προβλήματα που εμφανίζουν άλλες χώρες της ευρωζώνης, είναι η Capital Economics.

Όπως αναφέρει υπάρχουν τρεις βασικές αιτίες γι’ αυτήν την πορεία

- Σταθερή ανάπτυξη.

- Υψηλά πρωτογενή πλεονάσματα και

- Χαμηλό επιτοκιακό κόστος.

Τα δεδομένα στον δείκτη χρέους είναι φυσικά τα ίδια για την Ελλάδα όπως και για άλλες χώρες. Η πορεία του χρέους προς το ΑΕΠ εξαρτάται από την τρέχουσα επιβάρυνση του χρέους, την ονομαστική αύξηση του ΑΕΠ, τα ονομαστικά επιτόκια και το πρωτογενές δημοσιονομικό ισοζύγιο. Όμως η Ελλάδα αποτελεί ειδική περίπτωση, διότι ο ρυθμός ανάπτυξής της θα πρέπει να είναι πάνω από τον μέσο όρο της ευρωζώνης για λίγο καιρό ακόμη, θα έχει μεγάλα πρωτογενή δημοσιονομικά πλεονάσματα και οι τόκοι που πληρώνει για το χρέος της είναι χαμηλοί. Ως αποτέλεσμα, ο λόγος του χρέους της θα συνεχίσει να μειώνεται αρκετά γρήγορα.

Υπάρχουν αρκετοί λόγοι ώστε οι αναλυτές της Capital Economics πιστεύουν ότι οι βραχυπρόθεσμες προοπτικές ανάπτυξης της Ελλάδας είναι καλύτερες από τον μέσο όρο της ευρωζώνης. Κατ' αρχάς, υπάρχει ακόμη πολύς χώρος για να καλύψει την ανάπτυξη μετά τη (θεαματική) κατάρρευση μεταξύ 2008 και 2012- άλλωστε, το ΑΕΠ εξακολουθεί να είναι σχεδόν 20% μικρότερο από ό,τι το 2008. Επιπλέον, οι έρευνες για τις επιχειρήσεις δείχνουν ότι η ανάπτυξη θα είναι υψηλότερη από τον μέσο όρο της ευρωζώνης τους επόμενους δώδεκα μήνες. Και ο ιδιωτικός τομέας της Ελλάδας είναι λιγότερο εκτεθειμένος στη σύσφιξη της νομισματικής πολιτικής από ό,τι πολλές άλλες οικονομίες: οι πιστώσεις του ιδιωτικού τομέα ανέρχονται στο 113% του ΑΕΠ, σε σύγκριση με περίπου 180% στη Γερμανία και την Ισπανία και 280% στη Γαλλία. Προβλέπεται ότι η οικονομία της Ελλάδας θα αναπτύσσεται κατά 2-2,5% ετησίως το 2024 - 2025, προτού επιβραδυνθεί σε περίπου 1% ετησίως περαιτέρω.

Εν τω μεταξύ, το μέσο επιτόκιο του δημόσιου χρέους της Ελλάδας είναι βέβαιο ότι θα παραμείνει αρκετά χαμηλό για κάποιο χρονικό διάστημα. Οι δαπάνες για τόκους στην Ελλάδα ήταν 1,4% του δημόσιου χρέους της πέρυσι, ποσοστό μικρότερο από τον μέσο όρο της ευρωζώνης (1,9%), πόσο μάλλον από τα στοιχεία της Ισπανίας (2,2%) και της Ιταλίας (3,0%). Κατά τη διάρκεια της κρίσης της ευρωζώνης, μεγάλο μέρος του δημόσιου χρέους προς τους ομολογιούχους του ιδιωτικού τομέα αντικαταστάθηκε με επίσημα δάνεια (από τον Ευρωπαϊκό Μηχανισμό Σταθεροποίησης και τον Ευρωπαϊκό Μηχανισμό Χρηματοπιστωτικής Σταθερότητας), τα οποία έχουν πολύ χαμηλά επιτόκια και εξαιρετικά μεγάλες διάρκειες. Η μέση διάρκεια του δημόσιου χρέους της Ελλάδας είναι σχεδόν 20 χρόνια, οπότε η αύξηση των επιτοκίων πολιτικής και αγοράς θα περάσει στις δαπάνες για τόκους με ρυθμό σαλιγκαριού.

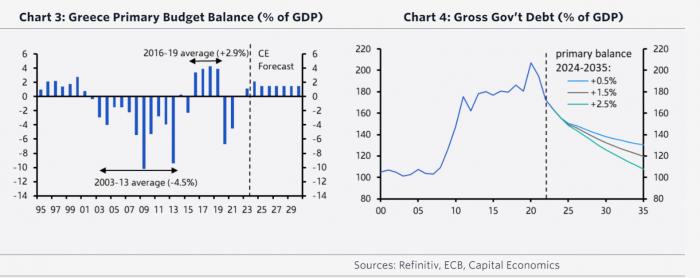

Και τρίτον, η Ελλάδα είναι πιθανό να εμφανίσει σημαντικά πρωτογενή δημοσιονομικά πλεονάσματα τουλάχιστον για τα επόμενα χρόνια. Η κυβέρνηση προέβη σε τεράστια δημοσιονομική προσαρμογή στη δεκαετία του 2010 στο πλαίσιο των προγραμμάτων σταθεροποίησης υπό την ηγεσία της τρόικας.

Αν και δεν είναι πλέον σε πρόγραμμα ΔΝΤ/ΕΕ, η Ελλάδα υπόκειται στους συνήθεις δημοσιονομικούς κανόνες της ΕΕ, οι οποίοι πρόκειται να επανέλθουν το επόμενο έτος, και η κυβέρνηση φαίνεται ότι έχει δεσμευτεί να τους τηρήσει. Το πρωτογενές πλεόνασμα αναμένεται να αυξηθεί από 1,1% του ΑΕΠ φέτος σε 2,1% του ΑΕΠ το 2024, κυρίως λόγω του τερματισμού ορισμένων έκτακτων δαπανών για συντάξεις και ενεργειακές επιδοτήσεις.

Επιπλέον, η κυβέρνηση της Νέας Δημοκρατίας με επικεφαλής τον πρωθυπουργό Μητσοτάκη επανεξελέγη φέτος με κοινοβουλευτική πλειοψηφία και φαίνεται ότι θα παραμείνει στην εξουσία τουλάχιστον μέχρι το 2027. Έχει ιστορικό αρκετά περιοριστικής δημοσιονομικής πολιτικής. Δεδομένων αυτών των προοπτικών για την αύξηση του ΑΕΠ, τις δαπάνες για τόκους και το πρωτογενές ισοζύγιο, ο λόγος χρέους προς ΑΕΠ της Ελλάδας φαίνεται ότι θα μειωθεί αρκετά απότομα τα επόμενα χρόνια. Το ΔΝΤ προβλέπει ότι θα μειωθεί στο 145% έως το 2028. Αλλά αν μη τι άλλο, πιστεύουμε ότι θα μπορούσε να μειωθεί περαιτέρω. Με βάση τις προβλέψεις μας για την αύξηση του ΑΕΠ, ο λόγος του χρέους θα μειωθεί λίγο κάτω από το 140% του ΑΕΠ έως το 2028, εάν η Ελλάδα επιτύχει πρωτογενή δημοσιονομικά πλεονάσματα 1,5% για τα επόμενα πέντε χρόνια - κάτι που φαίνεται αρκετά πιθανό.

Εάν η Ελλάδα ήταν σε θέση να επιτύχει πλεόνασμα 2,5% ετησίως, ο λόγος του χρέους θα μειωνόταν στο 135%. Ομολογουμένως, ένα διαρκές πλεόνασμα άνω του 2% μπορεί να ακούγεται απίθανο - ιδίως δεδομένου ότι η Ελλάδα αντιμετωπίζει σημαντικούς δημογραφικούς αντίξοους παράγοντες. Αλλά είναι μικρότερο από το μέσο πρωτογενές πλεόνασμα κατά τη διάρκεια των τεσσάρων ετών πριν από την πανδημία.

Ωστόσο, αυτό δεν σημαίνει ότι η Ελλάδα έχει ξεφύγει για πάντα από το πρόβλημα. Η Ελλάδα έχει βεβαρημένο ιστορικό όσον αφορά την εξυπηρέτηση του δημόσιου χρέους και το βάρος του χρέους της θα παραμείνει υψηλό ακόμη και στο σχετικά αισιόδοξο σενάριό μας. Επιπλέον, η αριθμητική του χρέους θα γίνει σταδιακά δυσμενέστερη καθώς το επίσημο χρέος θα αποσύρεται και το νέο χρέος της αγοράς θα συσσωρεύεται. Παρ' όλα αυτά, αυτοί οι αντίξοοι άνεμοι είναι πιθανό να συσσωρευτούν πολύ αργά και, εν τω μεταξύ, οι προοπτικές θα πρέπει να συνεχίσουν να είναι σχετικά λαμπρές.