Σε συνθήκες κρίσης λειτουργούν σήμερα τα χρηματιστήρια διεθνώς, καθώς οι επενδυτές φοβούνται ότι θα επιβεβαιωθεί το κακό σενάριο μιας πανδημίας με βαριές επιπτώσεις στην παγκόσμια ανάπτυξη. Το Χρηματιστήριο της Αθήνας, σε αυτές τις συνθήκες, επιβεβαιώνει πάλι ότι όχι μόνο δεν είναι «θωρακισμένο», αλλά αποτελεί τον αδύναμο κρίκο των αγορών της ευρωζώνης.

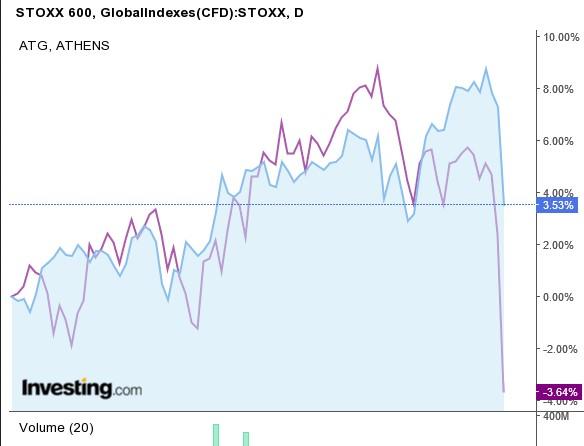

Μια σύγκριση του ευρύ δείκτη των ευρωπαϊκών αγορών Stoxx 600 με το Γενικό Δείκτη στην Αθήνα δείχνει ότι οι απώλειες εδώ, στις σημερινές συνθήκες αναταραχής, είναι σχεδόν διπλάσιες από τον ευρωπαϊκό δείκτη, παρότι αυτός βρισκόταν μέχρι πρόσφατα κοντά σε ιστορικά υψηλά, ενώ ο Γενικός Δείκτης στο ΧΑ απέχει πολύ από τα δικά του υψηλά, παρά την άνοδο κατά 50% μέσα στο 2019, που τον κατέταξε στην κορυφή των αποδόσεων διεθνώς.

Ο Stoxx 600 και ο Γενικός Δείκτης του ΧΑ (μωβ γραμμή)

Γιατί, όμως, το ελληνικό Χρηματιστήριο εξακολουθεί, παρά τις σαφώς βελτιωμένες προοπτικές της οικονομίας, να δείχνει τέτοια αδυναμία κάθε φορά που εκδηλώνεται μια διεθνής αναστάτωση; Η απάντηση βρίσκεται στα... δύο κακά της μοίρας του:

- Η ελληνική αγορά, στα χρόνια της μεγάλης κρίσης, έχασε το status της ανεπτυγμένης και είναι η σήμερα η μοναδική αγορά της ευρωζώνης που κατατάσσεται στις αναδυόμενες. Αυτό έχει μια σοβαρή επίδραση στην επενδυτική συμπεριφορά των διαχειριστών κεφαλαίων: η Αθήνα αξιολογείται ως μια χρηματιστηριακή αγορά υψηλού κινδύνου και εύλογα οι θέσεις των διαχειριστών κεφαλαίων μειώνονται πολύ περισσότερο σε συνθήκες αναταραχής, σε σχέση με ό,τι συμβαίνει για τα χρηματιστήρια που θεωρούνται «ώριμα», άρα ασφαλέστερα.

- Το Χρηματιστήριο Αθηνών παραμένει εξαιρετικά «ρηχό», με πολύ χαμηλή ημερήσια αξία συναλλαγών. Αυτό αυξάνει το κόστος εξόδου, όταν ένας επενδυτής θέλει να μειώσει γρήγορα τις θέσεις του, καθώς χρειάζεται να αποδεχθεί μεγαλύτερη μείωση τιμής για να καταφέρει να πουλήσει. Αυτό εν μέρει εξηγεί το βάθος της σημερινής υποχώρησης.

Το συμπέρασμα είναι ότι, όσο και αν θέλουμε να δούμε τις καλές προοπτικές της οικονομίας και του Χρηματιστηρίου, υπάρχουν θεμελιώδη προβλήματα που δεν έχουν ακόμη λυθεί και εκθέτουν την αγορά μας σε μεγάλη μεταβλητότητα, κάθε φορά που επιδεινώνονται σοβαρά οι διεθνείς συνθήκες. Μέχρι να λυθούν αυτά τα προβλήματα, το ρίσκο της αγοράς θα παραμένει υψηλότερο από το ρίσκο των άλλων χωρών της ευρωζώνης.