Στα 5,20 ευρώ με σύσταση «αγορά» τοποθετεί την τιμή – στόχο για τη μετοχή της Fourlis η Eurobank Equities, τονίζοντας ότι πλησιάζει η εμφάνιση καταλυτών που θα οδηγήσουν σε re-rating.

Όπως αναφέρει η μετοχή της εταιρείας είναι περίπου 30% χαμηλότερα σε σύγκριση με τα επίπεδα προ πανδημίας, ένα επίπεδο το οποίο χαρακτηρίζει ως τιμωρητικό, με δεδομένη την εκτίμηση ότι τα λειτουργικά κέρδη για το 2023 εκτιμάται ότι θα κινηθούν περίπου 11% χαμηλότερα σε σύγκριση με το 2019.

Ο καταλύτης θα είναι η εισαγωγή της REIC (με καθαρή αξία ενεργητικού – ΝAV στα 211 εκατ. ευρώ) στο β’ εξάμηνο του 2023. Στην έκθεση σημειώνεται ότι παρ’ όλο που η βραχυπρόθεσμη αβεβαιότητα σχετικά με την απόδοση της βασικής εταιρείας (OpCo) παραμένει, σε αυτά τα επίπεδα εκτιμάται ότι η μετοχή είναι επαρκώς απαλλαγμένη από τον κίνδυνο, καθώς οι επενδυτές ουσιαστικά πληρώνουν για την REIC, ενώ λαμβάνουν την OpCo σχεδόν ως δωρεάν επιλογή. Αυτό υποδηλώνει μια αρκετά ελκυστική διαστρέβλωση κινδύνου-απόδοσης και, ως εκ τούτου, διατηρείται η επιλογή «αγορά». Η τιμή – στόχος υποδεικνύει μια αξία άνω των 5 ευρώ ανά μετοχή, η οποία αποτελείται από 3,4 ευρώ για την REIC (υποθέτοντας ότι δεν υπάρχει περαιτέρω αναβάθμιση) και 1,8 ευρώ για την εταιρεία.

Το 4ο τρίμηνο του '22 είδε τους ρυθμούς λειτουργίας να επιταχύνονται αισθητά χάρη σε μια συρροή παραγόντων, συμπεριλαμβανομένων των ισχυρών τιμών/μείγματος και της υποχώρησης των προβλημάτων της αλυσίδας εφοδιασμού για την ΙΚΕΑ. Με διψήφιους ρυθμούς αύξησης να συνεχίζονται το 1ο τρίμηνο του 23 και υπό το φως των αισιόδοξων μακροοικονομικών προοπτικών για την Ελλάδα, η διοίκηση της εταιρείας εμφανίζεται βέβαιη ότι μπορεί να διατηρήσει διψήφια αύξηση των εσόδων το 2023 χάρη στην αύξηση της ζήτησης, την υποχώρηση των προβλημάτων στην αλυσίδα εφοδιασμού και τη μεταφερόμενη επίδραση από την περσινή τιμολόγηση.

Η αύξηση της ανώτατης γραμμής και τα ανθεκτικά μικτά περιθώρια κέρδους (μαζί με τα πιθανά κέρδη αναπροσαρμογής που σχετίζονται με το REIC) φαίνεται ότι θα αντισταθμιστούν από τον πληθωρισμό των λειτουργικών δαπανών (κυρίως προσωπικό και ενοίκια) και τα υψηλότερα χρηματοοικονομικά στοιχεία λόγω των αυστηρότερων ρυθμίσεων πολιτικής. Συνολικά, οι αναλυτές προβλέπουν αύξηση του EBITDA του ομίλου μετά από μισθώσεις (EBITDAaL) κατά περίπου 4% το 2023, αλλά με την ανάπτυξη να επιταχύνεται αισθητά τα επόμενα χρόνια.

Η διοίκηση έχει καθοδηγήσει για πωλήσεις λιανικής αξίας 750 εκατ. ευρώ έως το 2026, περίπου 50% πάνω από το 2022, προβλέποντας ουσιαστική ανάπτυξη για τα 2 τρέχοντα concepts της και συνεισφορά 50 εκατ. ευρώ από το franchise στο Ηνωμένο Βασίλειο. Οι αναβαθμισμένες εκτιμήσεις της Eurobank Equities είναι κατά περίπου 10% χαμηλότερες από αυτά τα επίπεδα, αλλά η καθοδήγηση είναι ενδεικτική της λειτουργικής μόχλευσης της επιχείρησης. Η διοίκηση αναμένει αύξηση του περιθωρίου EBIT λιανικής από <3% το 2022 σε 7,5-8% έως το 2026, που μεταφράζεται σε EBIT λιανικής στην περιοχή των 56 - 60 εκατ. ευρώ. Αυτό είναι στην πραγματικότητα σύμφωνο με τις εκτιμήσεις της χρηματιστηριακής για το σύνολο του ομίλου, με τις εκτιμήσεις για τη λιανική να είναι περίπου 20 εκατ. ευρώ χαμηλότερα από τις προβλέψεις. Η διοίκηση αναμένει σαφώς ότι θα αποκρυσταλλωθεί σημαντική λανθάνουσα αξία εάν εκτελέσει το σχέδιό της και αυτό έρχεται σε πλήρη αντίθεση με την αρνητική προκατάληψη που εξακολουθεί να υπάρχει μεταξύ των συμμετεχόντων στην αγορά.

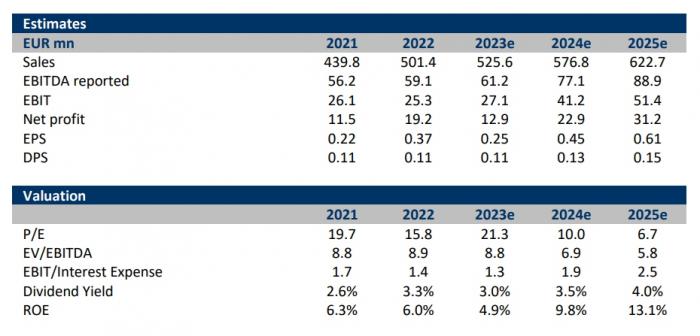

Οι εκτιμήσεις της Eurobank Equities για τα μεγέθη της Fourlis