Πολλοί ακόμη πιστεύουν στη... θρησκεία των crypto, πολλοί περιμένουν ότι οι επενδύσεις τους στο bitcoin, το κυρίαρχο κρυπτονόμισμα, κάποτε θα τους φέρουν αμύθητο πλούτο. Προς το παρόν, όμως, το κυρίαρχο στοιχείο για τους περισσότερους λάτρεις του bitcoin είναι η απογοήτευση, που, όπως δείχνουν τα στοιχεία για την απόδοσή του στο πέρασμα του χρόνου, ίσως να αρκετή για να οδηγήσει στον... επενδυτικό θάνατο του κρυπτονομίσματος, υπό την έννοια ότι δεν δείχνει να προσφέρει κάτι περισσότερο από μια επένδυση σε αμερικανικές τεχνολογικές μετοχές, ενώ υφίσταται δεινή ήττα στο... τεστ του Φόρεστ Γκαμπ, έχοντας πολύ χειρότερη απόδοση από τη μετοχή της Apple.

Το παράδειγμα του «χρυσού αγοριού» των κρυπτονομισμάτων, του Σαμ Μπάνκμαν Φριντ, ιδρυτή της πλατφόρμας FTX που χρεοκόπησε πριν από λίγες ημέρες, είναι ίσως η πιο ακραία περίπτωση δημιουργίας και καταστροφής πλούτου από τα κρυπτονομίσματα: ο SBF, όπως τον αποκαλούν από τα αρχικά του ονόματός του, που χρησιμοποιεί και στο Twitter, έφθασε να έχει μια θεωρητική αξία περιουσίας της τάξεως των 26 δισ. δολ. και πολλοί περίμεναν ότι θα γινόταν ο πρώτος τρισεκατομμυριούχος επενδυτής, αλλά μετά την κατάρρευση της FTX αυτή η αξία έχει πέσει πολύ κοντά στο μηδέν.

Τα στοιχεία από μια σύγκριση της διαχρονικής απόδοσης του bitcoin με την απόδοση του κυρίαρχου χρηματιστηριακού δείκτη των ΗΠΑ, S&P 500, του τεχνολογικού δείκτη Nasdaq 100 και της... «μετοχής με το μήλο» που είχε επιλέξει ο κεντρικός ήρωας της ταινίας «Φόρεστ Γκαμπ» δείχνουν ότι η υπόσχεση για ένα νέο επενδυτικό μέσο, βασισμένο στη σύγχρονη τεχνολογία και την κρυπτογράφηση, που θα οδηγούσε τους πιστούς του σε ένα νέο κόσμο επενδύσεων με μυθικές αποδόσεις σήμερα απέχει πολύ από την εκπλήρωση:

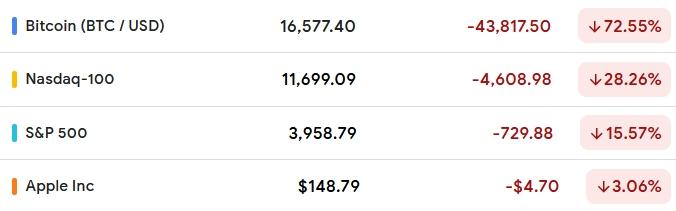

- Όσοι είχαν την ατυχία να τοποθετήσουν κεφάλαια στο bitcoin πριν από ένα χρόνο, όταν η τιμή του βρισκόταν στα ιστορικά υψηλά της, σήμερα χάνουν σχεδόν τα τρία τέταρτα των κεφαλαίων τους, ενώ για την ίδια περίοδο θα έχαναν περίπου 28% από τον Nasdaq 100 και ακόμη λιγότερο από τον S&P 500 (περίπου 15%). Η επενδυτική επιλογή του... Φόρεστ Γκαμπ, μια απλή επένδυση στη μετοχή της κυρίαρχης τεχνολογικής εταιρείας Apple, θα άφηνε, την ίδια περίοδο, απώλειες μόνο 3%.

Οι αποδόσεις του τελευταίου 12μήνου (πηγή: Google Finance)

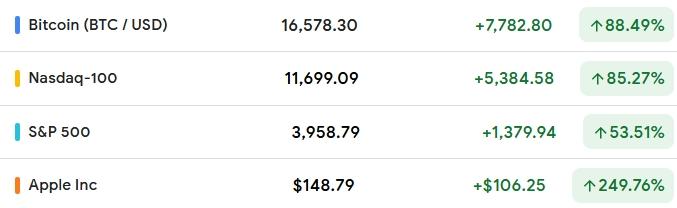

- Ακόμη και όσοι μπήκαν στο «παιχνίδι» του bitcoin σχετικά νωρίς, πριν από μια πενταετία, σήμερα διαπιστώνουν ότι είναι μεν κερδισμένοι, αλλά το μεγάλο ρίσκο που ανέλαβαν δεν τους ανταμείβει με κάποια ξεχωριστή απόδοση. Κερδίζουν σε βάθος 5ετίας περίπου 88%, όσο περίπου θα κέρδιζαν και από τον Nasdaq-100 (85,27%), ενώ από τον S&P 500 θα κέρδιζαν 53%. Ο Φόρεστ Γκαμπ, όμως, θα είχε συντριπτικά μεγαλύτερη απόδοση την ίδια περίοδο, καθώς η μετοχή της Apple άφησε κέρδος κοντά στο 250%.

Οι αποδόσεις σε βάθος 5ετίας (πηγή: Google Finance)

Το βασικό πρόβλημα με το κυρίαρχο κρυπτονόμισμα και, πολύ περισσότερο, με τα άλλα κρυπτονομίσματα που κυκλοφορούν αυτή τη στιγμή στην αγορά, είναι ότι δεν έχει καταφέρει να γίνει ένα αξιόπιστο εναλλακτικό μέσο πληρωμών, εκτός των παραδοσιακών δομών του χρηματοπιστωτικού συστήματος, ώστε να αποκτήσει πραγματική αξία. Οι συνεχείς και μεγάλες διακυμάνσεις του έχουν εμποδίσει την εκπλήρωση αυτής της υπόσχεσης και παραμένει ένα περιθωριακό μέσο στις συναλλαγές, ενώ και η παταγώδης αποτυχία της πρώτης, παγκοσμίως, προσπάθειας να πάρει θέσει νόμιμου μέσου πληρωμών -στο Ελ Σαλβαδόρ- επιβεβαιώνει ότι η υπόσχεση για μια εναλλακτική μορφή χρήματος, που θα διακινείται από χρήστη σε χρήστη, παραμένει μετέωρη.

Το bitcoin κατάφερε να αναδειχθεί ως ένα μέσο κερδοσκοπικών επενδυτικών τοποθετήσεων, αλλά αυτό κράτησε όσο ήταν τα επιτόκια μηδενικά και στο διεθνές σύστημα υπήρχε άφθονη ρευστότητα που αναζητούσε πάσης φύσεως κερδοσκοπικές τοποθετήσεις. Όμως, όταν άρχισε ο τελευταίος κύκλος αύξησης των επιτοκίων από τη Fed, το bitcoin δεν εκπλήρωσε την υπόσχεση ότι θα αποτελούσε ένα ξεχωριστό επενδυτικό μέσο, που θα ήταν «άτρωτο» στην αύξηση των επιτοκίων και θα ακολουθούσε τη δική του πορεία, ίσως για να γίνει ο «νέος χρυσός», ένα ασφαλές επενδυτικό καταφύγιο. Εδώ και πολλούς μήνες, το bitcoin έχει συμπεριφορά που θυμίζει πολύ τις τεχνολογικές μετοχές των ΗΠΑ, οι οποίες κατ' εξοχήν θίγονται από τα αυξημένα επιτόκια.

Ούτε, όμως, φαίνεται να εκπληρώνεται στ' αλήθεια η υπόσχεση για ένα επενδυτικό μέσο που θα κινείται εκτός των παραδοσιακών δομών του χρηματοπιστωτικού συστήματος. Μπορεί το bitcoin να δίνει τη δυνατότητα συναλλαγών μεταξύ των χρηστών του, χωρίς να περνούν μέσα από το χρηματοπιστωτικό σύστημα, όμως ο κόσμος των κρυπτονομισμάτων δημιούργησε τις δικές του χρηματοπιστωτικές δομές (πλατφόρμες ανταλλαγής, «τράπεζες», επενδυτικά fund), οι οποίες αποδεικνύονται εξαιρετικά ασταθείς και ευάλωτες, ενώ το γεγονός ότι βρίσκονται εκτός εποπτείας και παραμένουν αδιαφανείς αφήνει τους επενδυτές εκτεθειμένους σε απώλειες.

Αυτή την περίοδο, βρίσκεται σε πλήρη εξέλιξη μια πολύ σοβαρή κρίση στις χρηματοπιστωτικές δομές των κρυπτονομισμάτων, αφού δεν ήταν μόνο η πλατφόρμα FTX που κατέρρευσε και «κλείδωσε» τα κεφάλαια όσων κρατούσαν εκεί λογαριασμούς, οι οποίοι ίσως και να χάσουν τα πάντα, αλλά τα ιδιότυπα bank run συνεχίζονται και σε άλλες πλατφόρμες, που αδυνατούν να ικανοποιήσουν τα αιτήματα των πελατών τους για αναλήψεις και τους... κλειδώνουν -τελευταία περίπτωση η «τράπεζα» Genesis, που ανακοίνωσε αναστολή των αναλήψεων.

Μπορεί να επιβιώσει το bitcoin από αυτή την υπαρξιακή κρίση; Η τεχνολογία του blockchain, στην οποία βασίζεται, θα μπορούσε να έχει σημαντική εφαρμογή σε πολλά πεδία και εξακολουθεί να του δίνει μια γοητεία, ενώ κάνει ακόμη και παραδοσιακές τράπεζες να αναζητούν πώς θα μπορούσαν να την αξιοποιήσουν. Αυτό δεν σημαίνει, όμως, ότι όσοι τοποθετήσουν τα κεφάλαιά τους σε ένα κερδοσκοπικό μέσο χωρίς υποκείμενη αξία, αφού δεν παράγει χρηματικές ροές, μπορούν να είναι σίγουροι ότι κάποτε θα δικαιωθούν και θα ανταμειφθούν με μυθικές αποδόσεις. Ούτε, πολύ περισσότερο, ότι αν εμπιστευθούν κάποια πλατφόρμα κρυπτονομισμάτων θα έχουν μια ασφαλή θέση για τα κεφάλαιά τους. Ίσως είναι πρόωρο να πει κανείς ότι το bitcoin είναι η νέα τουλίπα του κόσμου των επενδύσεων, σίγουρα όμως όσα υποσχέθηκε το κορυφαίο κρυπτονόμισμα στους πιστούς του φαίνεται πολύ δύσκολο να εκπληρωθούν.