Σε μείωση της τιμής – στόχου για τη μετοχή της Fourlis στα 5,20 ευρώ από 6,20 ευρώ πριν προχωρά η Eurobank Equities διατηρώντας τη σύσταση «αγορά» («buy»), καθώς όπως σημειώνει η κερδοφορία της εταιρείας είναι επιρρεπής σε κυκλικές διακυμάνσεις.

Όπως αναφέρεται στο report ο υψηλός βαθμός λειτουργικής μόχλευσης που ενσωματώνεται στο μοντέλο έχει αποδειχθεί τόσο ευλογία (130% αύξηση EBITDA κατά την περίοδο 2012 - 19) όσο και κατάρα (>70% πτώση από την κορυφή έως το κατώτατο σημείο, -56% σε ετήσια βάση το 2020). Κατά την έναρξη του 2022, οι προσδοκίες της αγοράς έδειχναν σημαντική ανάπτυξη (εκτίμηση για EBITDAaL +20% σε ετήσια βάση) χάρη στην ώθηση της επαναλειτουργίας, η οποία θα υπεραντιστάθμιζε τις σχετικά μέτριες - όπως οραματιζόταν τότε - πιέσεις κόστους.

Ο πόλεμος στην Ουκρανία και η επακόλουθη εκτίναξη του ενεργειακού κόστους έχουν επιδεινώσει τις πληθωριστικές δυνάμεις που επιβαρύνουν σημαντικά τις προοπτικές του 2022, με τα λειτουργικά κέρδη του 2022 να φαίνονται πλέον πιθανό να εγκατασταθούν λίγο κάτω από τα περσινά επίπεδα.

Με τον κλάδο του λιανικού εμπορίου να συνεχίζει να πλήττεται από μια σειρά αντιξοοτήτων μέχρι το α’ εξάμηνο του 2023, οι επενδυτές θα πρέπει να κάνουν υπομονή. Ως εκ τούτου με την τιμή της μετοχής μειωμένη κατά c50% σε σχέση με τα επίπεδα πριν από την πανδημία η μετοχή φαίνεται να έχει υποαποδώσει περισσότερο από ό,τι οι θεμελιώδεις τάσεις των κερδών θα έδειχναν ότι είναι σκόπιμο.

Η διοίκηση εκτιμά ότι οι πωλήσεις θα φθάσου στα 750 εκατ. ευρώ έως το 2025, περίπου 50% πάνω από τον στόχο του 2022, προβλέποντας ουσιαστική ανάπτυξη για τα 2 τρέχοντα concepts της και συνεισφορά 50 εκατ. ευρώ από το franchise B. Οι αναβαθμισμένες εκτιμήσεις της Eurobank Equities είναι κατά 10 - 15% χαμηλότερες από αυτά τα επίπεδα, αλλά η καθοδήγηση είναι ενδεικτική της λειτουργικής μόχλευσης της επιχείρησης.

Η διοίκηση αναμένει αύξηση του περιθωρίου EBIT λιανικής από 2,5-3% το 2022 σε 7,5-8% έως το 2025e που μεταφράζεται σε EBIT λιανικής στην περιοχή των 56-60 εκατ. ευρώ. Αυτό είναι πολύ μεγαλύτερο από ό,τι οι αντίστοιχες εκτιμήσεις της ελληνικής χρηματιστηριακής, με τη διοίκηση προφανώς να υπονοεί ότι υπάρχει σημαντική λανθάνουσα αξία που μπορεί να αποκρυσταλλωθεί εάν εκτελέσει το σχέδιό της. Από την άλλη πλευρά, αυτό σημαίνει επίσης μεγαλύτερο κίνδυνο απομόχλευσης του κόστους σε περίπτωση πιο χλιαρών επιδόσεων της πρώτης γραμμής.

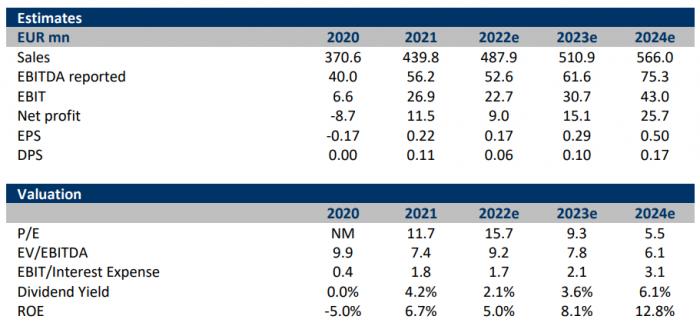

Παράλληλα η Eurobank Equities προχωρά σε μείωση της πρόβλεψής της για τα EBITDA 2022 – 2023 κατά 11 εκατ. ευρώ ώστε να αντανακλούν τις ισχυρές πιέσεις λόγω υψηλότερου κόστους λειτουργίας.

Οι εκτιμήσεις της Eurobank Equities για τα μεγέθη της Fourlis