Οι αγορές έχουν προεξοφλήσει ότι η Fed θα προχωρήσει σήμερα σε αύξηση του βασικού της επιτοκίου κατά 0,75%, καθώς ο πληθωρισμός στις ΗΠΑ παραμένει σε ιστορικά υψηλά επίπεδα.

Την ίδια ώρα, όμως, το μεγάλο ερωτηματικό είναι οι μελλοντικές κινήσεις της τράπεζας με τους στρατηγικούς αναλυτές να εξετάζουν, πέραν του πληθωρισμού, και ορισμένα ακόμη δεδομένα τα οποία ενδέχεται να αναγκάσουν τη Fed να μειώσει τον επιθετικό ρυθμό αύξησης επιτοκίων.

Σύμφωνα με ανάλυση του Blooomberg τα δεδομένα αυτά αφορούν την πορεία των spreads, τον αυξανόμενο κίνδυνο χρεοκοπιών, τη συρρίκνωση της ρευστότητας στην αγορά ομολόγων και την αυξανόμενη αναταραχή στην αγορά συναλλάγματος, με συνεχή ενίσχυση του δολαρίου.

Η πορεία των spreads

Η διαφορά μεταξύ της μέσης απόδοσης των αμερικανικών εταιρικών ομολόγων επενδυτικής διαβάθμισης και των αντίστοιχων ομολόγων του αμερικανικού δημοσίου, γνωστή ως πιστωτικό περιθώριο ή credit spread, έχει αυξηθεί κατά 70% περίπου το τελευταίο έτος, ανεβάζοντας το κόστος δανεισμού για τις επιχειρήσεις. Μεγάλο μέρος της αύξησης προήλθε καθώς τα ετήσια στοιχεία για τον πληθωρισμό στις ΗΠΑ ξεπέρασαν τις προβλέψεις.

Αν και τα spreads έχουν υποχωρήσει από το υψηλό τους τον Ιούλιο, όταν άγγιξαν τις 160 μονάδες βάσης, η αύξηση υπογραμμίζει την εντεινόμενη πίεση στις πιστωτικές αγορές από τη νομισματική σύσφιξη.

«Τα πιστωτικά spreads επενδυτικής βαθμίδας είναι μακράν η πιο σημαντική μέτρηση που πρέπει να παρακολουθήσουμε, δεδομένου του μεγάλου ποσοστού των ομολόγων επενδυτικής βαθμίδας», δήλωσε ο Chang Wei Liang, στρατηγικός αναλυτής της DBS Group Holdings και προσθέσει ότι «οποιαδήποτε υπερβολική διεύρυνση των πιστωτικών spreads επενδυτικού βαθμού σε πάνω από 250 μονάδες βάσης, κοντά στο ανώτατο όριο που είχε φθάσει εν τω μέσω της πανδημίας, θα μπορούσε να προκαλέσει μια πιο διαφοροποιημένη καθοδήγηση πολιτικής από τη Fed».

Το υψηλότερο κόστος δανεισμού και η πτώση των τιμών των μετοχών από τα μέσα Αυγούστου έχουν συσφίξει τις χρηματοπιστωτικές συνθήκες στις ΗΠΑ σε επίπεδα που δεν έχουν παρατηρηθεί από τον Μάρτιο του 2020, σύμφωνα με ένα σημείο αναφοράς της Goldman Sachs που αποτελείται από τα πιστωτικά spreads, τις τιμές των μετοχών, τα επιτόκια και τις συναλλαγματικές ισοτιμίες. Η Fed παρακολουθεί στενά τις χρηματοπιστωτικές συνθήκες για να εκτιμήσει την αποτελεσματικότητα της πολιτικής της, όπως έχει τονίσει ο πρόεδρος, Τζερόμ Πάουελ.

Φόβοι για αύξηση χρεοκοπιών

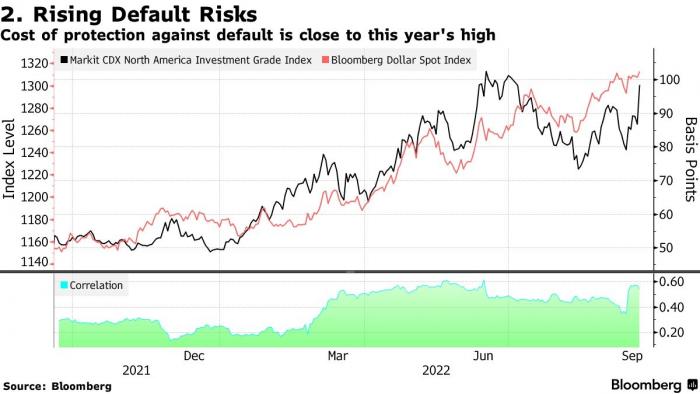

Μια άλλη μέτρηση που μπορεί να τρομάξει τη Fed είναι η αύξηση του κόστους της προστασίας έναντι του κινδύνου αθέτησης των εταιρικών χρεών (credit default). Το spread του δείκτη Markit CDX North America Investment Grade Index, που αποτελεί σημείο αναφοράς των συμβάσεων ανταλλαγής πιστωτικής αθέτησης σε ένα καλάθι ομολόγων επενδυτικής βαθμίδας, βρέθηκε σε υψηλό ενός έτους την Τρίτη. Το spread έχει διπλασιαστεί από τις αρχές Ιανουαρίου σε περίπου 98 μονάδες βάσης, πλησιάζοντας στο υψηλό του 2022 των 102 μονάδων βάσης που είχε καταγραφεί τον Ιούνιο. Ο αυξανόμενος κίνδυνος χρεοκοπίας συσχετίζεται στενά με την άνοδο του δολαρίου, το οποίο επωφελείται από τον ταχύ ρυθμό αύξησης των επιτοκίων της Fed.

Μειωμένη ρευστότητα στην αγορά ομολόγων

Μια άλλη απειλή που μπορεί να ωθήσει τη Fed να επιβραδύνει το ρυθμό σύσφιξης είναι η συρρίκνωση της ρευστότητας των κρατικών ομολόγων. Ένας δείκτης του Bloomberg για τη ρευστότητα των αμερικανικών κρατικών ομολόγων βρίσκεται κοντά στο χειρότερο επίπεδό του από τότε που οι συναλλαγές ουσιαστικά «πάγωσαν» λόγω της έναρξης της πανδημίας στις αρχές του 2020.

Το εύρος της αγοράς για τα 10ετή ομόλογα των ΗΠΑ, όπως μετράται από την JPMorgan Chase έχει επίσης μειωθεί σε επίπεδα που παρατηρήθηκαν για τελευταία φορά τον Μάρτιο του 2020. Η ισχνή ρευστότητα στην αγορά ομολόγων θα προσθέσει πίεση στις προσπάθειες της Fed να μειώσει τον ισολογισμό της, ο οποίος διογκώθηκε σε 9 τρισεκατομμύρια δολάρια λόγω της πανδημίας. Η κεντρική τράπεζα προχωρά, επί του παρόντος, σε πωλήσεις κρατικών και ενυπόθηκων ομολόγων ύψους 95 δισεκατομμυρίων δολαρίων μηνιαίως, αφαιρώντας ρευστότητα από το σύστημα.

Ενίσχυση του δολαρίου

Ένα τέταρτο στοιχείο που μπορεί να κάνει τη Fed να το σκεφτεί δύο φορές είναι η αυξανόμενη αναταραχή στις αγορές συναλλάγματος. Το δολάριο έχει ενισχυθεί σημαντικά φέτος, σημειώνοντας πολυετή υψηλά έναντι σχεδόν όλων των κύριων ομολόγων του και οδηγώντας το ευρώ κάτω από την απόλυτη ισοτιμία για πρώτη φορά μετά από σχεδόν δύο δεκαετίες.

Η κεντρική τράπεζα των ΗΠΑ συνήθως αγνοεί την ισχύ του δολαρίου, αλλά η υπερβολική πτώση του ευρώ μπορεί να τροφοδοτήσει την ανησυχία για επιδείνωση της παγκόσμιας χρηματοπιστωτικής σταθερότητας. «Η Fed δεν επιθυμεί το ευρώ να ακολουθήσει ακόμη πιο επιθετική πορεία πτώσης», εκτίμησε ο John Vail, στρατηγικός αναλυτής της Nikko Asset Management.