Καθαροί ισολογισμοί, αναπτυξιακή πορεία, ορθά διαρθρωτικά μοντέλα, συμπεριλαμβανομένης υψηλής επιτοκιακής μόχλευσης, με αυξημένη δυνατότητα καταβολής μερισμάτων, είναι τα βασικά χαρακτηριστικά των ελληνικών τραπεζών για τις οποίες η JPMorgan σε έκθεσή της δίνει «υπέρβαρη» («overweight») σύσταση, τονίζοντας ότι μπορούν να υπεραποδόσουν σε σύγκριση με τους ανταγωνιστές τους στην περιοχή ΕΜΕΕΑ.

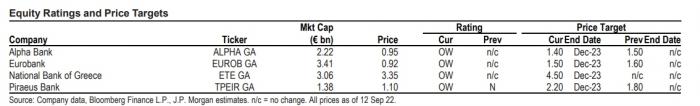

Eurobank και Τράπεζα Πειραιώς παραμένουν οι κορυφαίες επιλογές, με τον αμερικανικό χρηματοπιστωτικό οίκο να αναβαθμίζει τη σύσταση για την Πειραιώς σε «overweight» από «ουδέτερη» («neutral») που ήταν πριν. Παράλληλα δίνει τιμές στόχους τα 1,40 ευρώ για την Alpha Bank, τα 1,50 ευρώ για τη Eurobank, τα 4,50 ευρώ για την Εθνική Τράπεζα και τα 2,20 ευρώ για την Τρ. Πειραιώς, με το περιθώριο ανόδου να ξεκινά από 34% και να φθάνει στο 100% για την Πειραιώς!

Συστάσεις και τιμές - στόχοι για τις ελληνικές τράπεζες

Όπως τονίζεται στην έκθεση της JPMorgan η άποψη των αναλυτών της για τον ελληνικό τραπεζικό τομέα παραμένει θετική και εκτιμάται ότι ο δείκτης ROTE των ελληνικών τραπεζών θα βελτιωθεί στο 9% κατά μέσο όρο έως το 2024. Πρόκειται για εκτίμηση που ενσωματώνει το πλήρες όφελος από τις αναμενόμενες αυξήσεις των επιτοκίων (με το επιτόκιο καταθέσεων της ΕΚΤ πιθανότατα στο 1,5% στο τέλος του 22 και στο 2% στο τέλος του 23), αλλά υποθέτει επίσης κόστος κινδύνου περίπου 1,5 φορές υψηλότερο από τα κανονικοποιημένα επίπεδα, δεδομένου του τρέχοντος μακροοικονομικού περιβάλλοντος.

Η κύρια στήριξη των ROTEs προέρχεται από τη βελτιωμένη πορεία των πρωτογενών μεγεθών: με τους δείκτες NPEs να είναι πλέον μονοψήφιοι και στις τέσσερις τράπεζες και με τη στήριξη των επενδυτικών σχεδίων που σχετίζονται με το Ευρωπαϊκό Ταμείο Ανάκαμψης (ΕΤΕ), προβλέπουμε ότι οι ακαθάριστες νέες χορηγήσεις θα φθάσουν το 15% του ΑΕΠ έως το 2024, από 8% το 2019, γεγονός που μεταφράζεται σε 6% CAGR στα χαρτοφυλάκια των εξυπηρετούμενων δανείων το 2021-24.

Ελκυστικές αποτιμήσεις και μέρισμα

Οι τιτλοποιήσεις NPE έχουν σε μεγάλο βαθμό ολοκληρωθεί, η συμπεριφορά πληρωμών έχει βελτιωθεί και λαμβάνοντας υπόψη ότι ο νέος δανεισμός τα τελευταία χρόνια περιορίστηκε σε λίγους επιλεγμένους εταιρικούς τομείς με πολύ αυστηρά κριτήρια αναδοχής που εφαρμόστηκαν, μια πιθανή επιδείνωση της ποιότητας του ενεργητικού θα πρέπει αναμφισβήτητα να είναι περιορισμένη από εδώ και πέρα. Ωστόσο, οι συνεχιζόμενες αβεβαιότητες και η οδυνηρή εμπειρία των τελευταίων 10 και πλέον ετών δικαιολογούν προσοχή.

Η JPMorgan πραγματοποίησε, όπως σημειώνει, μία μακροπρόθεσμη ανάλυση ύφεσης με βάση το stress test της EBA, και τα ευρήματά επιβεβαιώνουν τη σχετικά εποικοδομητική τάση για τις τράπεζες: ενώ το CoR θα αυξανόταν στις 127 μ.β. σε μια περίοδο 3 ετών έναντι 60-70 μ.β. οι ελληνικές τράπεζες θα εξακολουθούσαν να παράγουν κοντά στο 7% ROTE, δεδομένης της ισχυρής στήριξης από τα επιτόκια, οι δείκτες CET1 θα φαίνονταν υγιείς και οι αποτιμήσεις φαίνονταν ελκυστικές τόσο στην ανεπτυγμένη όσο και στην αναδυόμενη Ευρώπη, όπου ο μέσος όρος τους είναι 12,0x και 11,0x PE, αντίστοιχα.

Ως μία από τις βασικές αποδείξεις ότι οι ελληνικές τράπεζες έχουν επιστρέψει στην κανονικότητα θα είναι και η καταβολή, εκ νέου, μερίσματος στους μετόχους της, με Eurobank και Εθνική Τράπεζα να έχουν ανακοινώσει ότι καταβάλλουν προσπάθεια να επιστρέψουν τουλάχιστον το 20% των κερδών τους στους μετόχους της για το τρέχον έτος, με τη JPMorgan να εκτιμά ότι πρόκειται για ένα ρεαλιστικό σενάριο για τις δύο τράπεζες, ενώ σε περίπτωση που η οικονομία ακολουθήσει την αναμενόμενη καλή πορεία το ποσοστό αυτό θα μπορούσε ακόμη και να αυξηθεί στο 30%.

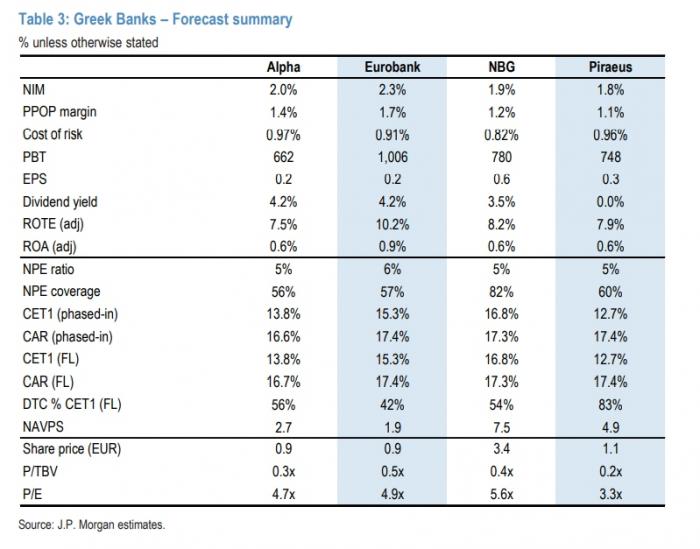

Οι εκτιμήσεις ανά τράπεζα

- Alpha Bank: Η περίπτωση επένδυσης της Alpha βασίζεται στη δυνατότητα βελτίωσης του ROTE κατά 10% (έως το 2024, σύμφωνα με τους στόχους της διοίκησης), η οποία οφείλεται σε: 1) μείωση του δείκτη NPE σε χαμηλό μονοψήφιο ποσοστό, 2) ισχυρή επέκταση του χαρτοφυλακίου των εξυπηρετούμενων δανείων που υποστηρίζεται από την ηγετική θέση της τράπεζας στην εγχώρια αγορά, 3) αύξηση των προμηθειών με περίπου 10% CAGR έως το 2024 και 4) περαιτέρω αποτελεσματικά μέτρα με περιορισμό του κόστους 17% από το 2020 έως το

- Eurobank: Η Eurobank παραμένει μεσοπρόθεσμα η κορυφαία επιλογή μεταξύ των ελληνικών τραπεζών με το υψηλότερο ROTE μεταξύ των ανταγωνιστών και με συνεισφορά από το διεθνές franchise (>30% των κερδών) καθώς και το χαρτοφυλάκιο επενδύσεων σε ακίνητα ύψους 1,4 δισ. ευρώ που συνεισφέρει στο 5% των κερδών. Το FLB3 CET1 του ομίλου για το τρέχον έτος στο 14,2% είναι υγιές και η πορεία των κεφαλαίων από εδώ και πέρα είναι σε μεγάλο βαθμό με γνώμονα τα κέρδη.

- Εθνική Τράπεζα: Διαθέτει δείκτη CET1 στο 15,6%, τον υψηλότερο δείκτη κάλυψης μη εξυπηρετούμενων ανοιγμάτων (NPE) μεταξύ των ελληνικών ομολόγων του στο 81%, τον οποίο η διοίκηση σκοπεύει να διατηρήσει στα τρέχοντα επίπεδα και να παρέχει ένα δίχτυ ασφαλείας έναντι οποιαδήποτε πιθανής επιδείνωσης της ποιότητας του ενεργητικού. Προβλέπουμε δείκτη ROTE 8,2% το 2024.

- Τράπεζα Πειραιώς: Εφοδιασμένη με τα κεφάλαια που χρειάζεται, η Πειραιώς μείωσε τα μη εξυπηρετούμενα ανοίγματα κατά περίπου20 δισ. ευρώ από το τέλος του 2020 έως και σήμερα, ενώ παράλληλα προχώρησε σε διαρθρωτικές κινήσεις για τη βελτίωση της ROTE προς ένα φιλόδοξο επίπεδο >12% έως το 2025 (10% έως το 2024).

Οι εκτιμήσεις για τα μεγέθη των ελληνικών τραπεζών