Σε μια μέτρια χρονιά για το ελληνικό χρηματιστήριο, με τον Γενικό Δείκτη να κερδίζει 10,4% και να υστερεί καταφανώς έναντι των διεθνών αγορών, δεν είναι αμελητέο για τους επενδυτές το γεγονός ότι μία στις τρεις εισηγμένες (περίπου 35% του συνόλου) «γύρισαν» στους μετόχους τους, με διανομές μερισμάτων, ποσό που συνολικά ανήλθε στα 1,72 δισ. ευρώ.

Πολλώ δε μάλλον αν συνεκτιμηθεί πως τα κεφάλαια που γύρισαν στους μετόχους τους οι εισηγμένες το 2021 ήταν κεφάλαια… πανδημίας, δηλαδή προήλθαν από κέρδη που κατέγραψαν το 2020, μέσα στη «φωτιά» του Covid-19. Αξίζει να σημειωθεί, μάλιστα, ότι τα περίπου 1,8 δισ. ευρώ που γύρισαν στους μετόχους τους οι εταιρείες ήταν διπλάσια από τις προσδοκίες, που ήθελαν το σύνολο των κεφαλαιακών διανομών για τη χρήση του 2020 να μην ξεπερνά τα 600 έως 900 εκατ. ευρώ.

Σε κάθε περίπτωση, το γεγονός ότι πάνω από μία στις τρεις εισηγμένες έδωσε μέρισμα ή επιστροφή κεφαλαίου είναι θετικό. Παράλληλα, σε μια συνολική κεφαλαιοποίηση 65 δισ. ευρώ, το 1,8 δισ. ευρώ «βγάζει» μια μέση μερισματική απόδοση –στο σύνολο– περί το 3,5%, που ασφαλώς δεν είναι αμελητέα σε μια περίοδο μηδενικών επιτοκίων, ενώ πλησιάζει στο 5% σ’ ό,τι αφορά τις 60 που προχώρησαν σε διανομές.

Θυμίζουμε πως το 2020 οι εισηγμένες είχαν επιβραβεύσει τους μετόχους τους με 1,351 δισ. ευρώ, το 2019 είχαν δώσει 1,1 δισ. ευρώ, ενώ το 2018 είχαν δώσει (για τη χρήση του 2017) 1,8 δισ. ευρώ. Σε κάθε περίπτωση, η φετινή επίδοση είναι από τις υψηλότερες της τελευταίας δεκαετίας.

Το 2020 είχαν δώσει μέρισμα 53 εισηγμένες, έναντι μόλις 34 το 2019, ενώ οι 60 εισηγμένες που έκαναν κεφαλαιακές διανομές φέτος, είναι από τους μεγαλύτερους αριθμούς της δεκαετίας.

Σε μια συγκυρία λοιπόν όπου το… debate αναφορικά με τις επιλογές που έχει στη «φαρέτρα» του ένας επενδυτής είναι σε διαρκή εξέλιξη, η διανομή μερισμάτων είναι μία σταθερά που αξίζει προσοχής.

Μετά το «κάψιμο» της επενδυτικής γενιάς του ’99, όπου βασίλευε το στρεβλό κυνηγητό υπερ-αποδόσεων, τα τελευταία χρόνια η μερισματική πολιτική και ευρύτερα οι κεφαλαιακές διανομές από την πλευρά των εισηγμένων, έχουν διαφοροποιήσει σημαντικά την επενδυτική κουλτούρα στο Χ.Α.

Υπάρχει μια κατηγορία μετοχών που με συνέπεια όλα τα τελευταία χρόνια κάνει κεφαλαιακές διανομές, είτε με τη μορφή μερισμάτων είτε με τη μορφή επιστροφής κεφαλαίου, καλλιεργώντας μια σταθερή σχέση με τον επενδυτή.

Από το 2010 έως και το 2021 μια ομάδα από 50-60 εισηγμένες έχουν συνεπή μερισματική πολιτική, διανέμοντας σχεδόν κάθε χρόνο κεφάλαια στους μετόχους τους, που συνολικά κυμαίνονται από 1 έως 1,8 δισ. ευρώ ετησίως. Μάλιστα, υπάρχει μια ομάδα περίπου 15 εισηγμένων (μεταξύ των οποίων η Τράπεζα Ελλάδος) που δίνουν με συνέπεια από το 2010 έως σήμερα είτε μέρισμα είτε επιστροφή κεφαλαίου.

Κυριότερες εκπρόσωποι αυτής της κατηγορίας είναι οι Coca Cola HBC, ΟΠΑΠ, Motor Oil, ΕΧΑΕ, Mytilineos, Τέρνα Ενεργειακή, ΟΛΘ, Τράπεζα Ελλάδος, Καρέλιας, Πλαίσιο Computers, ΕΥΔΑΠ, ΕΥΑΘ, Κανάκης και ΕΛΒΕ Ενδυμάτων. Επίσης, υπάρχουν και κάποιες άλλες που την τελευταία δεκαετία μόνο σε μια χρήση δεν «γύρισαν» κεφάλαια στους μετόχους τους.

Παραδοσιακά, διεθνώς, η μερισματική πολιτική μιας επιχείρησης είναι ένα εξαιρετικά σοβαρό κίνητρο επένδυσης, ενώ και στην Ελλάδα ολοένα και περισσότεροι επενδυτές «γαλουχούνται» σ’ αυτή την κουλτούρα. Το Χρηματιστήριο Αθηνών, προκειμένου να ενθαρρύνει τις επενδύσεις σε μετοχές με υψηλή μερισματική απόδοση, δημιούργησε τον Μάρτιο του 2020 ειδική δείκτη FTSE Υψηλής Μερισματικής Απόδοσης (FTSED). Το 2021, η απόδοση του FTSED έφθασε το 14,8%, ξεπερνώντας την απόδοση του Γενικού Δείκτη.

Οι κορυφαίες μερισματικές αποδόσεις

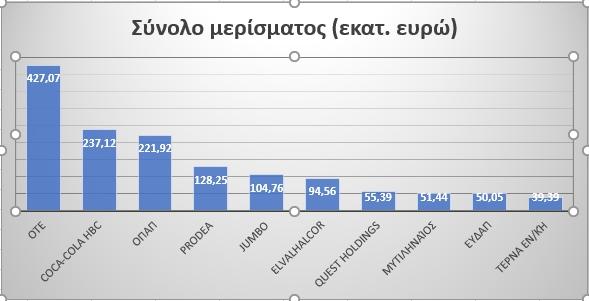

Οι δέκα πρώτες σε συνολικές διανομές μερισμάτων εισηγμένες μοίρασαν συνολικά περίπου 1,4 δισ. ευρώ (βλ. γράφημα). Περίπου 1 δισ. ευρώ μερισμάτων προήλθαν από πέντε εταιρείες. Πρόκειται για τις ΟΤΕ, Coca Cola HBC, ΟΠΑΠ, Prodea Investments και Jumbo. O OTE «γύρισε» στους μετόχους του φέτος συνολικά κεφάλαια 427 εκατ. ευρώ, έχοντας μερισματική απόδοση 5,73%, η Coca Cola HBC επιβράβευσε τους μετόχους με το ποσό των 237 εκατ. ευρώ, ο ΟΠΑΠ γύρισε 221 εκατ. ευρώ με απόδοση 5,20%, η Prodea επέστρεψε 128 εκατ. ευρώ με απόδοση 6,74%, ενώ η Jumbo έδωσε 104,7 εκατ. ευρώ έχοντας μερισματική απόδοση 6,10%.

Από τον χώρο του Large Cap, την υψηλότερη μερισματική απόδοση έχει η ElvalHalcor που φτάνει στο 13,64% συγκριτικά με την τιμή της μετοχής, επίδοση που δεν είναι συνηθισμένη για μετοχή του FTSE 25. Σημαντικότατη είναι και η κεφαλαιακή διανομή που έχει κάνει η Quest Συμμετοχών που έχει δώσει 1,55 ευρώ ανά μετοχή, που φέρνε απόδοση 8,29%.

Καλές μερισματικές αποδόσεις έχουν επίσης μετοχές όπως ΕΥΔΑΠ με 0,47 ευρώ ήτοι απόδοση 6,06%, ΟΛΘ 1,42 ευρώ με απόδοση 5,73%, Ευρωπαϊκή Πίστη 0,30 ευρώ με 5,98%, Πλαίσιο με 5,64%, Inform Λύκος με 6,69%, Alpha Trust ΑΕΔΑΚ 6,20%, ΕΛΒΕ Ενδυμάτων 5,04% κ.λπ.

Πάντως, φέτος υπήρχαν και κάποια έκτακτα και μη επαναλαμβανόμενα, που «σήκωσαν» πολύ κάποιες αποδόσεις. Η Quest Συμμετοχών θυμίζουμε ότι γύρισε δεκάδες εκατ. ευρώ στους μετόχους της από την πώληση της Cardilink, στη Μύλοι Κεπενού επιστράφηκαν κεφάλαια αρκετών τελευταίων ετών (εξού και η εκτόξευση της μερισματικής απόδοσης στο 20,30%), ενώ στην Alpha Trust Ανδρομέδα υπήρξαν έκτακτα (γι’ αυτό εκτοξεύτηκε η απόδοση στο 31,83%).

Η περίπτωση του ΟΤΕ

Ο ΟΤΕ αποτελεί ξεχωριστή περίπτωση για όλο το ελληνικό χρηματιστήριο, καθώς από τον Ιανουάριο του 2018 δεσμεύτηκε πως όλες οι ελεύθερες ταμιακές ροές που παράγει ο όμιλος, θα επιστρέφουν στους μετόχους.

Για πρώτη φορά στην Ελλάδα, εισηγμένη εταιρεία ανακοίνωσε και δεσμεύτηκε σε πρόγραμμα μερισματικής πολιτικής και χρηματικής επιστροφής στους μετόχους. Από τον Ιανουάριο του 2018 λοιπόν, όλες οι ελεύθερες ταμιακές ροές –κάθε χρόνο- επιστρέφουν στους μετόχους, είτε μέσω μερισμάτων, είτε μέσω προγράμματος επαναγοράς ιδίων μετοχών. Περίπου το 65% των ελεύθερων ταμιακών ροών επιστρέφει στους μετόχους μετρητοίς, ενώ το υπόλοιπο 35% αυτών πηγαίνει για την επαναγορά ιδίων μετοχών, στηρίζοντας έτσι την αξία της ίδιας της μετοχής. Δεν είναι τυχαίο ότι βρίσκεται στην κορυφή των διανεμόμενων κεφαλαίων για το 2021, με διαφορά από τη δεύτερη Coca Cola HBC.

Ο χάρτης των μερισμάτων: Όλες οι διανομές του 2021

| Εταιρεία | Μερισματική Aπόδοση % | Τιμή Mετοχής 30.12.20 | Μέρισμα/Mετοχή | Χρημ/κή Αξία |

| Coca-Cola HBC | 2,09% | 30,690 | 0,640 | 11.371.031.602 |

| ΟΤΕ | 5,73% | 16,200 | 0,928 | 7.455.379.644 |

| ΟΠΑΠ | 5,20% | 12,500 | 0,650 | 4.267.829.838 |

| Μυτιληναίος | 2,41% | 14,920 | 0,360 | 2.131.936.122 |

| Ελληνικά Πετρέλαια | 1,61% | 6,230 | 0,100 | 1.904.107.203 |

| Prodea | 6,74% | 7,450 | 0,502 | 1.903.434.278 |

| JUMBO | 6,10% | 12,630 | 0,770 | 1.718.434.756 |

| ΤΕΡΝΑ Ενεργειακή | 2,56% | 13,300 | 0,340 | 1.540.872.697 |

| Motor Oil | 0,73% | 13,770 | 0,100 | 1.525.481.635 |

| Viohalco | 0,44% | 4,520 | 0,020 | 1.171.537.720 |

| Τιτάν | 3,02% | 13,240 | 0,400 | 1.092.006.972 |

| ΕΥΔΑΠ | 6,06% | 7,750 | 0,470 | 825.375.000 |

| Καρέλιας | 3,38% | 278,000 | 9,400 | 767.280.000 |

| ElvalHalcor | 13,64% | 1,848 | 0,252 | 693.446.451 |

| Quest Holdings | 8,29% | 18,700 | 1,550 | 668.354.755 |

| Sarantis | 2,41% | 8,900 | 0,215 | 621.909.608 |

| ΑΔΜΗΕ | 4,28% | 2,405 | 0,103 | 557.960.000 |

| Πλαστικά Κρήτης | 2,45% | 18,400 | 0,450 | 503.777.280 |

| Autohellas | 2,53% | 9,100 | 0,230 | 444.580.500 |

| ΟΛΠ | 2,36% | 16,980 | 0,400 | 424.500.000 |

| Τράπεζα Ελλάδος | 3,96% | 16,980 | 0,672 | 337.305.764 |

| Πλαστικά Θράκης | 3,91% | 6,840 | 0,267 | 299.191.532 |

| Epsilon Net | 0,23% | 5,200 | 0,012 | 278.720.000 |

| ΚΡΙ-ΚΡΙ | 2,38% | 8,400 | 0,200 | 277.747.142 |

| ΟΛΘ | 5,73% | 24,800 | 1,420 | 249.984.000 |

| Attica Group | 4,78% | 1,045 | 0,050 | 225.517.106 |

| EXAE | 3,78% | 3,700 | 0,140 | 223.287.600 |

| Mermeren Kombinat | 4,91% | 45,600 | 2,240 | 213.720.725 |

| ΕΥΑΘ | 4,81% | 4,640 | 0,223 | 168.432.000 |

| Entersoft | 1,09% | 5,500 | 0,060 | 165.000.000 |

| Ευρωπαϊκή Πίστη | 5,98% | 5,020 | 0,300 | 138.068.459 |

| Trastor | 1,12% | 0,895 | 0,010 | 134.835.580 |

| Πλαίσιο | 5,64% | 3,900 | 0,220 | 86.095.094 |

| Ικτίνος Μαρμαρα | 1,37% | 0,728 | 0,010 | 83.225.251 |

| BriQ Properties | 2,73% | 2,200 | 0,060 | 78.682.105 |

| Flexopack | 1,30% | 6,700 | 0,087 | 78.524.161 |

| Intercontinental | 5,17% | 7,150 | 0,370 | 75.075.000 |

| Interlife | 3,00% | 4,000 | 0,120 | 74.271.648 |

| Profile | 0,82% | 6,000 | 0,049 | 71.421.366 |

| Παπουτσάνης | 3,02% | 2,320 | 0,070 | 62.422.138 |

| Space Hellas | 0,85% | 9,380 | 0,080 | 60.562.251 |

| Μοτοδυναμική | 1,09% | 1,840 | 0,020 | 53.820.000 |

| Πετρόπουλος | 1,32% | 7,580 | 0,100 | 53.593.632 |

| ΕΛΤΟΝ Χημικά | 4,44% | 1,800 | 0,080 | 48.114.337 |

| Byte Computers | 1,13% | 2,840 | 0,032 | 44.917.466 |

| Έλαστρον | 1,16% | 2,320 | 0,027 | 42.713.146 |

| Μύλοι Λούλη | 2,56% | 2,340 | 0,060 | 40.061.455 |

| Inform Λύκος | 6,69% | 1,420 | 0,095 | 29.221.291 |

| Καραμολέγκος | 0,35% | 2,980 | 0,010 | 29.033.902 |

| Γενική Εμπορίου | 2,97% | 1,180 | 0,035 | 28.390.800 |

| AS Company | 3,99% | 2,100 | 0,084 | 27.564.642 |

| Κλουκίνας-Λάππας | 2,95% | 0,678 | 0,020 | 27.268.630 |

| Μύλοι Κεπενού | 20,30% | 3,000 | 0,609 | 20.100.000 |

| ΕΛΒΕ Ενδυμάτων | 5,04% | 5,950 | 0,300 | 19.679.625 |

| Alpha Trust ΑΕΔΑΚ | 6,20% | 5,000 | 0,310 | 15.497.960 |

| Νάκας | 10,00% | 2,200 | 0,220 | 13.948.000 |

| Αφοί Κορδέλλου | 0,76% | 0,460 | 0,004 | 9.763.196 |

| CNL Capital | 1,68% | 8,950 | 0,150 | 7.021.275 |

| Alpha Trust Ανδρομ. | 31,83% | 7,750 | 2,467 | 3.108.804 |