Κάτι παραπάνω από εντυπωσιακή ήταν η πορεία των αρχικών δημόσιων εγγραφών (IPOs) κατά το γ' τρίμηνο, σύμφωνα με τα στοιχεία τα οποία παρουσιάζει η Ernst & Young και αποδεικνύουν ότι «έτρεξαν» με τον ταχύτερο ρυθμό των τελευταίων 20 ετών.

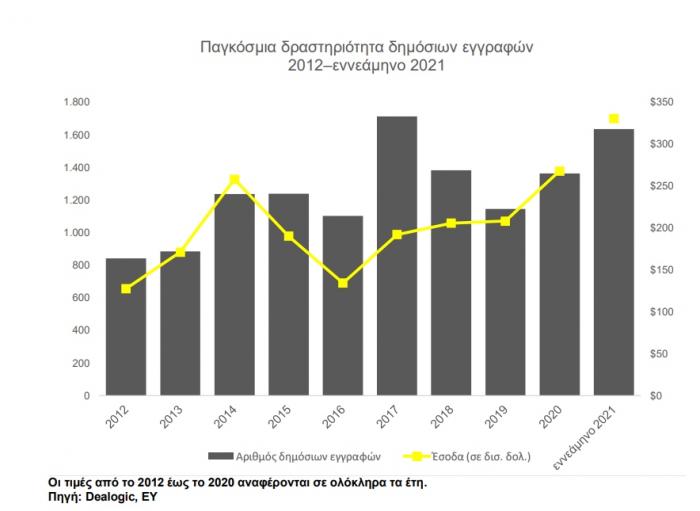

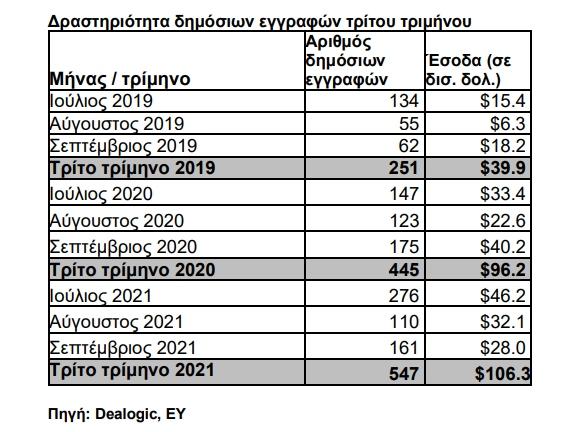

Όπως αναφέρει έκθεση της ΕΥ, κατά το γ' τρίμηνο ολοκληρώθηκαν 547 δημόσιες εγγραφές, που συγκέντρωσαν 106,3 δισ. δολάρια. Αυτό μεταφράζεται σε 18% περισσότερες συμφωνίες από το προηγούμενο ιστορικό υψηλό του τρίτου τριμήνου του 2007, και 11% περισσότερα έσοδα από το τελευταίο αντίστοιχο ρεκόρ του τρίτου τριμήνου του 2020. Από την αρχή του έτους μέχρι και σήμερα, πραγματοποιήθηκαν συνολικά 1.635 δημόσιες εγγραφές που συγκέντρωσαν 330,7 δισ. δολάρια, σημειώνοντας αύξηση 87% και 99% σε ετήσια βάση, αντίστοιχα. Συνολικά, οι δημόσιες εγγραφές που έχουν ολοκληρωθεί από την αρχή του έτους ως σήμερα, έχουν ήδη ξεπεράσει τις συνολικές επιδόσεις του 2020, τόσο ως προς τον αριθμό των συμφωνιών, όσο και ως προς τα έσοδα.

Βασικός παράγοντας που συνέβαλε στη ζωηρή δραστηριότητα των δημόσιων εγγραφών κατά το τρίτο τρίμηνο του 2021 ήταν η ανάκαμψη των αγορών στην περιοχή της Ευρώπης, Μέσης Ανατολής, Ινδίας και Αφρικής (EMEIA) – ιδιαίτερα των χρηματιστηρίων της Ευρώπης, της Ινδίας και του Τελ Αβίβ – καθώς και το γεγονός ότι οι εταιρείες που σχεδίαζαν δημόσιες εγγραφές επεδίωξαν να αντλήσουν κεφάλαια πριν από την αναμενόμενη σκλήρυνση της νομισματικής πολιτικής. Με εξαίρεση την ευρωπαϊκή αγορά, η απουσία από τις δημόσιες εγγραφές των εταιρειών εξαγοράς ειδικού σκοπού (SPACs), που παρατηρήθηκε στο δεύτερο τρίμηνο, συνεχίστηκε και κατά το τρίτο τρίμηνο του 2021.

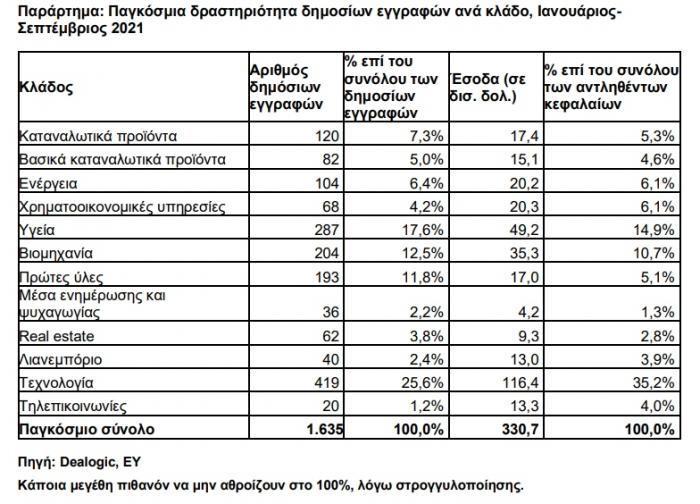

Μεταξύ των κλάδων της οικονομίας, η τεχνολογία, η υγεία και η βιομηχανία σημείωσαν την εντονότερη δραστηριότητα, διατηρώντας σταθερά το ενδιαφέρον των επενδυτών. Για πέμπτο συνεχόμενο τρίμηνο από το τρίτο τρίμηνο του 2020, η τεχνολογία συγκέντρωσε τον υψηλότερο αριθμό ετήσιων συναλλαγών (419), ενώ άντλησε τα μεγαλύτερα κεφάλαια (116,4 δισ. δολ.) για έκτο συνεχόμενο τρίμηνο, από το δεύτερο τρίμηνο του 2020. Ακολουθεί ο κλάδος της υγείας με 287 δημόσιες εγγραφές που συγκέντρωσαν 49,2 δισ. δολ., ενώ η βιομηχανία κατέλαβε την τρίτη θέση, με 204 δημόσιες εγγραφές να συγκεντρώνουν $35,3 δισ. Αυτά είναι μερικά από τα ευρήματα της τελευταίας έκδοσης της παγκόσμιας έρευνας της EY, Q3 2021 Global IPO Trends.

Η περιοχή της EMEIA σημείωσε ισχυρές επιδόσεις, με 476 δημόσιες εγγραφές, οι οποίες συγκέντρωσαν 73,7 δισ. δολ., επιτυγχάνοντας σημαντική αύξηση της τάξης του 263% και 313% αντίστοιχα, σε ετήσια βάση. Η ζωηρή ανάπτυξη στην περιοχή, σε σύγκριση με την περιοχή της Ασίας-Ειρηνικού και την αμερικανική ήπειρο, δείχνει ότι οι αγορές της EMEIA δεν επηρεάζονται αμέσως από τη δραστηριότητα που καταγράφεται στον υπόλοιπο κόσμο. Η τεχνολογία ξεπέρασε κατά πολύ τους υπόλοιπους κλάδους της οικονομίας, με 143 δημόσιες εγγραφές που συγκέντρωσαν 21,9 δισ. δολ.

Η δραστηριότητα δημόσιων εγγραφών στην αμερικανική ήπειρο παρέμεινε αμείωτη. Το 2021 αναδεικνύεται στην πιο ενεργή χρονιά των τελευταίων 20 ετών, τόσο ως προς τον αριθμό των συμφωνιών που πραγματοποιήθηκαν, όσο και ως προς τα έσοδα που αντλήθηκαν. Από την αρχή του έτους ως σήμερα, στην αμερικανική ήπειρο πραγματοποιήθηκαν 409 δημόσιες εγγραφές, οι οποίες συγκέντρωσαν 133,6 δισ. δολ, σημειώνοντας αύξηση 118% και 113%, αντίστοιχα, σε ετήσια βάση. Ο κλάδος της υγείας κατέγραψε τις περισσότερες συμφωνίες, με 143 δημόσιες εγγραφές, συγκεντρώνοντας $29,0 δισ., ενώ η τεχνολογία συγκέντρωσε τα υψηλότερα έσοδα (60,2 δισ. δολ.) από 122 δημόσιες εγγραφές.

Ενώ η περιοχή Ασίας-Ειρηνικού διατήρησε σταθερή δυναμική έως το τρίτο τρίμηνο του 2021, η περιοχή ενδέχεται σύντομα να παρουσιάσει επιβράδυνση, εξαιτίας των γεωπολιτικών εντάσεων και της παρατεταμένης αστάθειας. Από την αρχή του έτους ως σήμερα, η περιοχή έχει καταγράψει 750 δημόσιες εγγραφές, σημειώνοντας αύξηση 35% σε ετήσια βάση, συγκεντρώνοντας 123,4 δισ. σε έσοδα, με 44% αύξηση από έτος σε έτος. Η τεχνολογία είναι ο πιο ενεργός κλάδος στην περιοχή, τόσο ως προς τον αριθμό των συμφωνιών (154), όσο και ως προς τα έσοδα (34,3 δισ.).

Προοπτικές για το τέταρτο τρίμηνο 2021

Καθώς πλησιάζουμε στο τέλος του 2021, υπάρχουν μερικές αβεβαιότητες που θα μπορούσαν να αυξήσουν τη μεταβλητότητα της αγοράς και να δημιουργήσουν προκλήσεις για μια επιτυχημένη δημόσια εγγραφή. Ενώ αναμένεται ότι θα εξακολουθεί να υπάρχει ένας σταθερός αριθμός δημόσιων εγγραφών σε προπαρασκευαστικό στάδιο, οι εταιρείες θα πρέπει να προσπαθήσουν να αξιοποιήσουν στο έπακρο τις ευνοϊκές συνθήκες της αγοράς για την εισαγωγή τους στο χρηματιστήριο.

Ωστόσο, παραμένουν μια σειρά αβεβαιοτήτων: γεωπολιτικές εντάσεις, ρυθμιστικές αλλαγές, πληθωριστικές πιέσεις και μια πιο περιοριστική πιστωτική πολιτική από την Ομοσπονδιακή Τράπεζα των ΗΠΑ. Την ίδια στιγμή, νέες μεταλλάξεις του COVID-19 διαταράσσουν την πλήρη ανάκαμψη της παγκόσμιας οικονομίας, επηρεάζοντας αρνητικά την πλειοψηφία των κλάδων οικονομικής δραστηριότητας.

Οι υποψήφιες για δημόσια εγγραφή εταιρείες, θα πρέπει να προετοιμαστούν όσο το δυνατόν νωρίτερα και να είναι έτοιμες να προχωρήσουν άμεσα, εάν χρειαστεί. Κατά την προετοιμασία, θα πρέπει να είναι ρεαλιστικές σχετικά με την κατεύθυνση που πρέπει να ακολουθήσουν και να εξετάζουν εναλλακτικές λύσεις, κατά περίπτωση. Τέλος, καθώς οι επιχειρήσεις αναθεωρούν τις στρατηγικές προτεραιότητές τους, θα πρέπει να διαχειριστούν τους στόχους για ζητήματα περιβαλλοντικά, κοινωνικά και διακυβέρνησης (στόχοι ESG), καθώς οι επενδυτές θεωρούν πλέον ότι αυτοί είναι επιτακτικοί.

Σχολιάζοντας τα ευρήματα της έρευνας, ο κος Τάσος Ιωσηφίδης, Εταίρος και Επικεφαλής του Τμήματος Συμβούλων Εταιρικής Στρατηγικής και Συναλλαγών της ΕΥ Ελλάδος, δήλωσε: «Η αγορά των δημόσιων εγγραφών παγκοσμίως, εξακολουθεί να αναπτύσσεται δυναμικά, ενώ στο τέλος του εννεαμήνου, έχει ήδη ξεπεράσει τις επιδόσεις του 2020. Η ισχυρή ανάκαμψη στην περιοχή της ΕΜΕΙΑ έχει συμβάλει σημαντικά σε αυτό. Ωστόσο, καθώς οι αβεβαιότητες που συνδέονται κυρίως με την εξέλιξη της πανδημίας, οι πληθωριστικές πιέσεις, αλλά και μια πιθανή αυστηρότερη νομισματική πολιτική, παραμένουν, δεν μπορεί κανείς να προεξοφλήσει τη διατήρηση αυτής της θετικής δυναμικής. Και στη χώρα μας, θα πρέπει οι ελληνικές επιχειρήσεις που είναι σε ώριμο στάδιο για την εισαγωγή τους στο χρηματιστήριο, να βρίσκονται σε ετοιμότητα, για να αξιοποιήσουν αυτό το παράθυρο ευκαιρίας, και, κυρίως, να είναι ρεαλιστικές ως προς τις αποτιμήσεις τους».