Θετική επενδυτική σύσταση για τα ομόλογα της Τράπεζας Πειραιώς δίνουν για πρώτη φορά οι αναλυτές της JP Morgan, λαμβάνοντας υπόψη τις ανακοινώσεις της διοίκησης για το σχέδιο "Sunrise", που έχει κεντρικό στόχο μία εξαιρετικά γρήγορη εξυγίανση του χαρτοφυλακίου δανείων με παράλληλη κεφαλαιακή ενίσχυση της τράπεζας.

Η έκθεση αυτή από την κορυφαία αμερικανική τράπεζα έχει ιδιαίτερη βαρύτητα ενόψει της σχεδιαζόμενης έκδοσης ομολόγων μειωμένης εξασφάλισης Aditional Tier 1 (AT1), μέσω της οποίας η Τρ. Πειραιώς σκοπεύει να αντλήσει 600 εκατ. ευρώ για να ενισχύσει την κεφαλαιακή της επάρκεια, μετά την προγραμματιζόμενη αύξηση μετοχικού κεφαλαίου.

Ενδεικτική της μεταστροφής των αναλυτών του αμερικανικού οίκου μετά την παρουσίαση του "Sunrise" είναι η υιοθέτηση για πρώτη φορά επενδυτικής σύστασης "overweight" για τα ομόλογα μειωμένης εξασφάλισης (Tier 2) που έχει εκδώσει η Πειραιώς με κουπόνι 5,50%, ενώ μέχρι τώρα είχαν καλύψει τις εκδόσεις ομολόγων της τράπεζας με συστάσεις "neutral" ή "underweight".

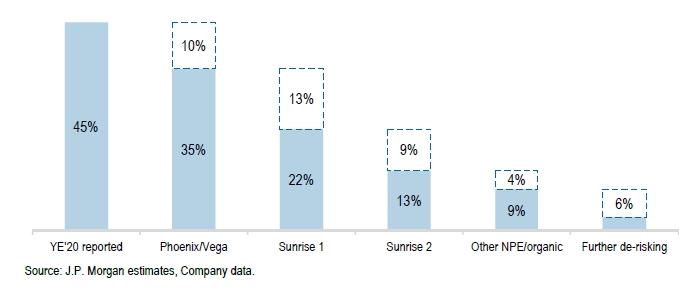

Οι αναλυτές του οίκου υπενθυμίζουν ότι το σχέδιο "Sunrise" προβλέπει τη μείωση του δείκτη μη εξυπηρετούμενων ανοιγμάτων από το 35% (με συνυπολογισμό των τιτλοποιήσεων vega και phoenix) σε ποσοστό χαμηλότερο του 10% μέσα στο επόμενο δωδεκάμηνο και κάτω από το 3% το 2024. Για το πρώτο σκέλος της μείωσης των NPE, δηλαδή σε ποσοστό κάτω από το 10%, οι αναλυτές σημειώνουν ότι η τράπεζα θα προχωρήσει σε σειρά δράσεων κεφαλαιακής ενίσχυσης συνολικού ύψους 2,6 δισ. ευρώ, στις οποίες περιλαμβάνεται η επικείμενη αύξηση μετοχικού κεφαλαίου κατά 1 δις ευρώ και η έκδοση ομολόγων AT1.

Πρόκειται, όπως αναφέρεται στο σημείωμα των αναλυτών της JP Morgan για μία επιτάχυνση των δράσεων της Τράπεζας Πειραιώς στην κατεύθυνση της εξυγίανσης του ισολογισμού, καθώς στις ανακοινώσεις αποτελεσμάτων τρίτου τριμήνου είχε γίνει λόγος για μειώσεις των NPE κατά 12 δισ. ευρώ περίπου, ενώ τώρα το ποσό της μείωσης ανεβαίνει στο επίπεδο των 18 δισ. ευρώ.

Η πορεία μείωσης των NPE

Με αυτά τα δεδομένα εκτιμάται από τους αναλυτές του οίκου ότι, παρόλο που υπάρχουν αρκετά ρίσκα εκτέλεσης στο σχέδιο, το γεγονός ότι διαμορφώθηκε ένα σαφές σχέδιο εξυγίανσης του ισολογισμού και επιβεβαιώθηκε ότι θα γίνουν παράλληλα οι απαιτούμενες ενέργειες κεφαλαιακής ενίσχυσης θα οδηγήσει σε σημαντική μείωση στο spread των τίτλων της Τράπεζας σε σχέση με αντίστοιχα ομόλογα άλλων ελληνικών και ξένων τραπεζών που βαρύνονται με υψηλούς δείκτες NPE.

Οι υφιστάμενοι τίτλοι της τράπεζας ευνοούνται από το γεγονός ότι η κεφαλαιακή βάση θα ενισχυθεί περαιτέρω με την αύξηση κεφαλαίου και την έκδοση τίτλων AT1, τονίζει η JP Morgan.

Σύμφωνα με την εκτίμηση των αναλυτών, το πρώτο ορόσημο μεγάλης σημασίας στην πορεία εφαρμογής του σχεδίου "Sunrise" θα είναι η αύξηση μετοχικού κεφαλαίου κατά περίπου 1 δισ. ευρώ, η οποία θα προωθηθεί τον Απρίλιο αμέσως μετά τη σχετική έγκριση από τη γενική συνέλευση στις 7 Απριλίου.

Η αύξηση κεφαλαίου είναι κρίσιμης σημασίας, τονίζεται στην ανάλυση, όχι μόνο για την ενίσχυση που θα προσφέρει στα κεφάλαια αλλά και επειδή προσφέρει τη δυνατότητα να μειωθεί το ποσοστό συμμετοχής του Ταμείου Χρηματοπιστωτικής Σταθερότητας από το 61% σε επίπεδο χαμηλότερο της καταστατικής μειοψηφίας.

Από τη σκοπιά των κατόχων ομολόγων, η μείωση της συμμετοχής του Δημοσίου στο μετοχικό κεφάλαιο έχει μεγάλη σημασία καθώς στο παρελθόν είχε εγερθεί προβληματισμός για το ενδεχόμενο να κριθεί ότι παρέχεται κρατική ενίσχυση, κάτι που θα μπορούσε να ενεργοποιήσει τις πρόνοιες της ευρωπαϊκής νομοθεσίας για bail-in.

Αυτός ο προβληματισμός υποχωρεί περαιτέρω δεδομένου ότι η διοίκηση της Τράπεζας Πειραιώς έχει κάνει λόγο για μία αύξηση κεφαλαίου που θα καλυφθεί από την αγορά δηλαδή τους παλαιούς μετόχους και τους θεσμικούς επενδυτές, χωρίς να επηρεάζονται οι κάτοχοι των ομολόγων μειωμένης εξασφάλισης.

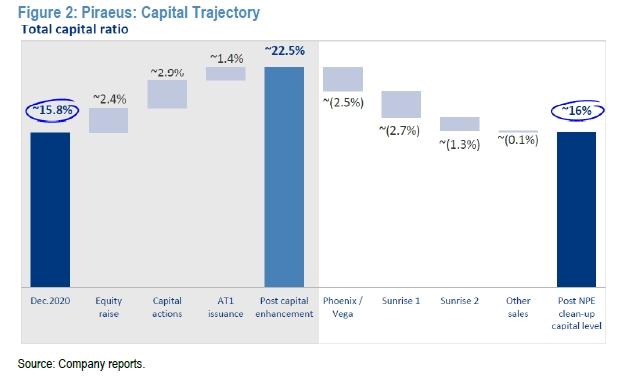

Για τους κατόχους ομολόγων της Πειραιώς, είναι σημαντικό ότι συγχρονίζονται οι δράσεις μείωσης των μη εξυπηρετούμενων δανείων με τιτλοποιήσεις με τις δράσεις αύξησης της κεφαλαιακής επάρκειας, με τρόπο ώστε να διασφαλίζεται ότι τα μαξιλάρια κεφαλαίου της Τράπεζας θα παραμείνουν αμείωτα σε όλη τη διάρκεια της εφαρμογής του στρατηγικού σχεδίου μετασχηματισμού της Τράπεζας.

Το κρισιμότερο στοιχείο σε αυτό το σχεδιασμό είναι αναμφίβολα η αύξηση μετοχικού κεφαλαίου καθώς θα διευκολύνει αργότερα την έκδοση και των ομολόγων μειωμένης εξασφάλισης. Θα διατηρήσει χαμηλά την απόδοση των υφιστάμενων τίτλων Tier 2, ώστε να διαμορφωθεί και το κουπόνι της νέας έκδοσης σε βιώσιμο επίπεδο και θα διατηρήσει το κεφαλαιακό μαξιλάρι της τράπεζας σε τέτοιο επίπεδο ώστε να παρέχεται ασφάλεια στους επενδυτές που θα θελήσουν να αγοράσουν τα νέα ομόλογα μειωμένης εξασφάλισης, με τα οποία η τράπεζα σχεδιάζει να αντλήσει 600 εκατ ευρώ.

Το σημαντικότερο ρίσκο σε αυτή την προσπάθεια πηγάζει από το μακροοικονομικό περιβάλλον δεδομένου ότι υπάρχουν αυξημένοι κίνδυνοι να υποστούν πλήγμα τα κεφάλαια από νέα μη εξυπηρετούμενα δάνεια, με αποτέλεσμα να γίνει δύσκολη η προσέλκυση επενδυτών στα ομόλογα μειωμένης εξασφάλισης.

Πάντως η JP morgan υπενθυμίζει ότι η διοίκηση της Τράπεζας έχει τονίσει ότι όλες οι ενέργειες και επιμέρους δράσεις του σχεδίου "Sunrise" θα συγχρονιστούν με τέτοιο τρόπο ώστε να υπάρχει πάντα ένα άνετο περιθώριο κεφαλαίων πάνω από τις ελάχιστες εποπτικές απαιτήσεις.

Η πορεία του δείκτη συνολικής επάρκειας κεφαλαίων

Οι επισημάνσεις αυτές από τον κορυφαίο αμερικανικό οίκο δημιουργούν ένα πλαίσιο αισιοδοξίας για την επιτυχία της έκδοσης ομολόγων μειωμένης εξασφάλισης από την τράπεζα Πειραιώς, καθώς σε μεγάλο βαθμό οι αναλυτές της JP Morgan φαίνεται ότι πείθονται πως η τράπεζα θα διατηρήσει ικανά μαξιλάρια επάρκειας κεφαλαίων ώστε οι επενδυτές που θα κληθούν να συμμετάσχουν στην έκδοση ομολόγων να μην έχουν σοβαρή ανησυχία για για ενδεχόμενη απώλεια κεφαλαίων.